大家の右腕税理士事務所、一般社団法人大家の右腕代表税理士の吉田(細江)博之です。

本連載では、「地主さんのための経営指南」をテーマにしています。

賃貸経営における一つの目的は「予定通り儲かる大家さん」になることです。

今回は前回に引き続き法人活用の3つの方式の1つである、不動産所有方式の地代設定について解説させて頂きます。

全編記事:地主大家さんのための法人活用術~3つの方式編「不動産所有方式」前編~

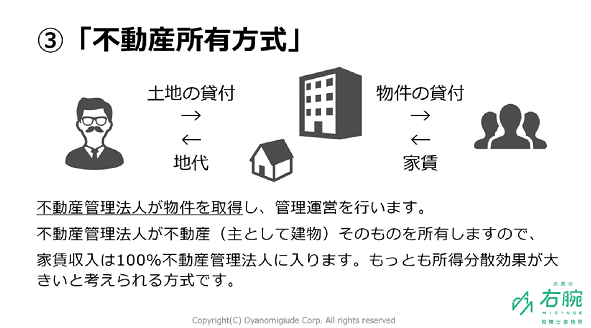

「不動産所有方式」とは

前回のおさらいですが、

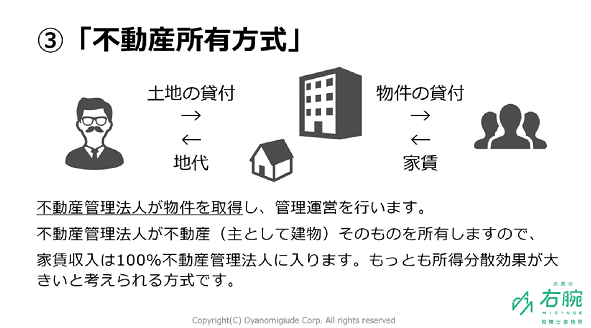

不動産所有方式とは不動産管理法人が物件を取得し、管理運営を行います。不動産管理法人が不動産(主として建物)そのものを所有しますので、家賃収入は100%不動産管理法人に入ります。もっとも所得分散効果が大きいと考えられる方式です。

ここで考えなければいけないのが、建物は法人ですが、土地は個人オーナー(大家さん)が所有しているということです。土地を大家さんが所有していることで気を付けなければいけないことは「地代をいくらに設定するか?」です。

前提条件として、地代を支払うということは、不動産管理法人から大家さん個人への逆所得移転効果を生んでしまうという点です。

つまり、所得移転分散効果を高めようと思うと、地代をなるべく支払わない方がいいわけです。

しかしながら、地代を支払わないと土地の相続税評価に影響を及ぼすことと、借地権(認定)課税が発生する可能性があるので、ここを解説します。

借地権の認定課税とは?

法人が所有する土地を他人に賃貸し、建物などを建てさせたときには、借地権が設定されたことになります。

この場合、通常、権利金を収受する慣行があるにもかかわらず権利金を収受しないときは、権利金の認定課税が行われます。

ただし、次のいずれかに該当する場合には、権利金の認定課税は行われません。

(1) その土地の価額からみて、相当の地代を収受している場合

(2) その借地権の設定等に係る契約書において、将来借地人がその土地を無償で返還することが定められており、かつ、「土地の無償返還に関する届出書」を借地人と連名で遅滞なくその法人の納税地を所轄する税務署長に提出している場合

上記(2)の場合、実際に収受している地代が相当の地代より少ないときは、その差額に相当する金額を借地人に贈与したものとして取り扱います。

なお、相当の地代はおおむね3年以下の期間ごとに見直しを行う必要があります。(国税庁から引用)

簡単に言うと相当の地代を不動産管理法人から大家さん(土地所有者)に支払っていない場合は、無償返還の届出を速やかに税務署に提出しないと、借地権の課税が発生してしまいます。

具体的にいくら税金が発生するかというと、

土地の路線価が1億円で借地権割合が50%の場合、1億円×0.5=5,000万円

5,000万円が「借地権受贈益」として益金となり、法人税率が30%だとすると、

5,000万円×30%=1,500万円の法人税を支払わないといけなくなるので、避けなければなりません。

地代の設定3つの方式(相当の地代・賃貸借(通常地代)・使用貸借)

地代の支払い方は3種類あります。それぞれ、メリット・デメリットを解説します。

①相当の地代

路線価の6%(固定資産税相当額の4倍超)の高額な地代

メリット:土地の相続税評価が20%減となる。

デメリット:逆所得移転効果が大で所得税等が高額になる。

②賃貸借(通常地代)

固定資産税相当額の2~4倍の地代

メリット:土地の相続税評価が20%減となる。逆所得移転効果が相当の地代方式よりも軽減される。

デメリット:逆所得移転効果が少しある。

③使用貸借

地代を支払わない(固定資産税相当額のみの支払い)

メリット:逆所得移転効果がないので、所得税が少ない。

デメリット:相続税評価が更地評価(評価減なし)となるので、相続税が高額になる。

②と③を選択する場合は、必ず無償返還の届出を提出すること。

提出しないと借地権の認定課税を食らってしまいますので、ご注意ください。

地代の設定の考え方

地代の設定は大家さん(土地所有者)の年齢及び将来の相続税額、そして本人の課税所得によってどの方式を採用するかを選択するといいでしょう。

相続まで時間がない高齢の方であれば、③使用貸借を選択してしまうと相続税評価が高くなることが多いので、①か②を選択するといいです。本人の課税所得が高額の場合は②を選択するといいでしょう。

一方、大家さん(土地所有者)がまだ若く、相続まで10年以上かかる方は③を選択すると

相続税のことは考えず、所得税の圧縮にフォーカスすれば、最も節税ができます。

この地代の設定に関しては、物件ごとに設定できますし、不動産管理法人と大家さんが合意すれば極端な話毎年変更することは可能です。

ですから、年齢・相続税・所得税の全体を見て、物件ごとに①②③を選択するといいでしょう。

まとめ

地代の設定は3種類の支払い方法があります。

それぞれメリット・デメリットがあるので、年齢・相続税・所得税を全体的に見て、

①相当の地代②通常地代③使用貸借

物件ごとにどの方式を選択するかを見極める必要があります。

借地権の認定課税が発生しないように②③の方式を選択する場合は「無償返還の届出」を税務署へ速やかに提出する必要があります。

法人化の所有方式は地代の設定が非常に難しいのと、管理運用が非常に複雑なので税理士との連携が必須になります。

大家さんに強い税理士さんとしっかり打合せして、少しでも皆さんの税負担が軽減できるやり方を選択しましょう。

この記事の執筆者

この記事の執筆者

吉田博之

所属 大家の右腕税理士事務所 代表

職業 税理士

税理⼠登録以来、主に⼤家さんの税務に従事し、顧問先の⼤家さんに多⽅⾯の節税対策を提案し、所得税を年間500万円以上節税提案、相続税を1億円以上の節税提案をした実績がある。

自身も地主系大家の家系に養子縁組し、3代目大家として承継中。⼤⼿ハウスメーカー主催セミナー、⼤⼿管理会社主催のセミナーの講師、宅建協会主催研修、名古屋⼤家塾講師など、セミナー講師として累計300回ほど登壇実績あり。

執筆している記事一覧