固定資産税は、不動産を所有している限り毎年課されます。土地の固定資産税評価額が高いほど固定資産税も高くなるため、少しでも節約したいものです。

この記事では、土地の固定資産税の仕組みについておさらいし、節税に活用できる特例についても解説します。所有する土地に合った固定資産税の節税方法を見つけるヒントにしてください。

- 毎年1月1日時点での所有者に対して課税される地方税

- 課税標準額×税率(原則として1.4%)で算出される

- 課税標準額は3年ごとに見直される

詳しくは土地の固定資産税とはにて解説しています。

- 住宅用地の固定資産税を軽減する特例がある

- 土地によっては固定資産税がかからないこともある

詳しくは土地の固定資産税の取り扱いについてにて解説しています。

- 土地の情報を確認する

- 更地にはアパートなどの建物を建てる

- 土地を分筆する

詳しくは土地の固定資産税を節税する方法にて解説しています。

アパート経営の固定資産税についてさらに詳しく知りたい方は、以下の記事も併せてご覧ください。

土地の固定資産税とは

固定資産税とは、土地や建物などの「不動産」を所有する個人や法人が支払う税金です。ここでは、土地の固定資産税のしくみや計算方法について確認していきましょう。

土地の固定資産税のしくみを確認

土地の固定資産税は、毎年1月1日時点の土地の所有者に対して課されます。納付時期は市町村によって異なりますが、毎年5月〜6月頃に固定資産税納税通知書が届き、原則として年4回に分けて納付します。

固定資産税の計算方法は次のとおりです。

固定資産税=課税標準額×税率(原則として1.4%)

固定資産税は地方税であるため各市町村によって税率が異なりますが、標準税率は1.4%と定められています。なお、東京23区内のみ、東京都が徴収します。

また、所有する土地が「市街化区域内」にある場合などは、固定資産税とは別に都市計画税が課されることもあります。課税の有無は各市町村の判断により、税率の上限は0.3%です。

売買などによって土地の所有者が変わった場合は、売主と買主で相談して負担し合うことが一般的です。多くのケースでは、所有権が移った日を境として固定資産税額を日割りにし、売主が買主に費用の負担を求めます。なお、土地の課税標準額の合計が免税点(30万円)未満である場合は、固定資産税は課税されません。

課税標準額を調べる方法

固定資産税の計算は「課税標準額」を基にして行います。所有する不動産の課税標準額を調べる方法は次の4つです。

- 市町村役場(東京都23区内は都税事務所)で「固定資産税評価証明書」を取得する

- 納税通知書に同封されている課税明細書の価格を確認する

- 全国地価マップを利用し、固定資産税路線価で計算する

- 概算を知りたい場合は、売買される相場(時価)の70%前後で計算する

いずれかの方法で課税標準額を調べ、所定の税率をかけることで固定資産税を計算できます。

土地の課税標準額は3年ごとに見直されますが、何らかの事情で急激に土地の価格が下がった場合などは、据え置き期間中でも土地の評価額の修正を依頼できます。

土地の固定資産税の取り扱いについて

続いて、住宅用地に適用される固定資産税の特例や、さまざまな土地の取り扱いについて解説します。アパートから駐車場にする、自宅からアパートにするなど、土地の用途が変わった場合は申請が必要です。

住宅用地の特例

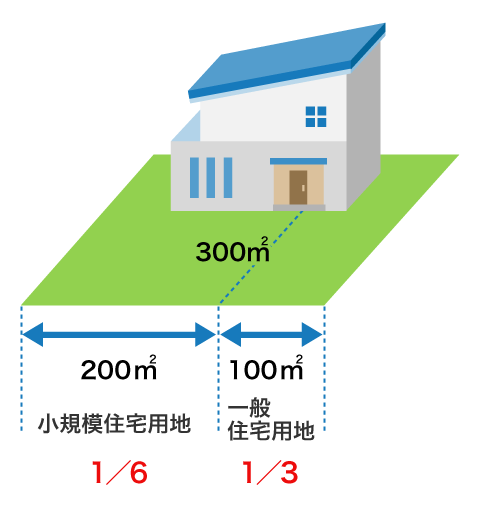

住宅用地については、課税標準額を低減できる特例があります。

- 小規模住宅用地(200平米以下の部分):固定資産税評価額×6分の1

- 一般住宅用地(200平米超の部分):固定資産税評価額×3分の1

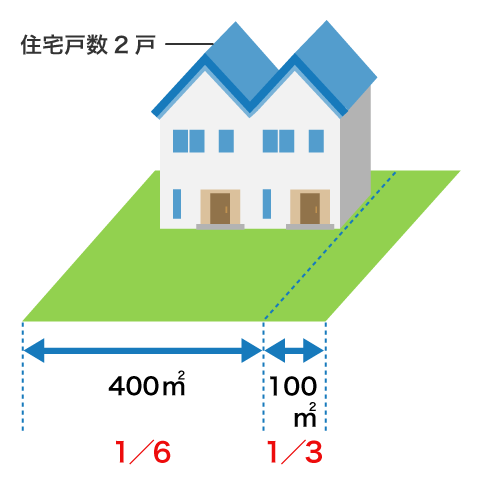

住宅用地の特例は、市区町村が特例を適用して税額計算を行うため、土地の所有者が行う手続きはありません。また、小規模住宅用地の特例は、1戸につき200平米以下であれば適用を受けられるため、アパートやマンションは固定資産税の節税効果が高くなります。

例えば、1,000平米の土地を所有している場合、自宅のみが建っている場合は200平米以下は6分の1、残りの約800平米は3分の1の課税標準額となります。

一方、1,000平米の土地に5戸のアパートが建っている場合は、合計1,0000平米以下まで、課税標準額を6分の1にする特例を受けられるようになります。

土地別の固定資産税

ここでは、さまざまな土地の固定資産税について見ていきましょう。

| 私道 |

|

| 山林 |

|

| 無道路地 |

|

| 駐車場 |

|

| 特定空き家 |

|

住宅用地が新たに私道となった場合など、申告しなければ通常どおり課税されてしまう土地もあります。自身が所有する土地の面積や地目、用途が正しく反映されているかを定期的に見直しましょう。

土地の用途が変わる場合の取り扱い

空き家になっていた家屋を解体して更地にしたり、駐車場にしたりするなど、土地の用途が変わる場合には手続きが必要です。

土地の用途を表す地目は、宅地・田・畑・公園・牧場・学校用地・雑種地など、全23種類に分けられています。固定資産税納税通知書に記載されている地目は、「現況の課税地目」と呼ばれています。

これまでの土地の用途から変更する場合は、地目変更のための登記申請書を法務局に提出しなければなりません。

例えば、空き家を解体して更地にした場合は、住宅用地から雑種地などに地目が変更になります。空き家を解体して駐車場にした場合も、同じく雑種地です。

この場合は、これまで受けられていた住宅用地の特例を受けられなくなるため、固定資産税が約6倍になります。

また、住宅の建築中は注意が必要です。固定資産税の計算基準となる1月1日時点で建物が完成しておらず、登記も完了していない土地は、住宅用地として認められず、特例を受けられません。家屋の建て替えの場合のみ、所定の要件を満たせば継続して特例を受けられますが、1月2日から同年中の12月31日の間に解体から建て替えまでを完了するのが安心です。

土地の固定資産税を節税する方法

固定資産税は、土地を所有し続ける限り毎年支払わなければならず、所有者にとっては大きな負担です。そこで、土地の固定資産税を節税する3つの方法について解説します。

1つ目は、土地の情報に間違いがないかを確認しましょう。先祖代々引き継いできた土地の場合などは、登記簿の情報と実際の面積や地目が異なっていることがあります。また、単純に固定資産台帳に誤って記載されているケースもあります。

このような場合は、正しい面積や地目を申告したり、誤りを申し出たりしない限り修正されません。正しい面積や地目に修正することで、固定資産税評価額が下がり、結果として固定資産税も下がる可能性があります。

2つ目、更地のまま所有している土地がある場合は、賃貸マンションやアパートなどの建物を建てることです。これにより、住宅用地として特例を受けられるため、固定資産税が最大6分の1になるのです。

3つ目は、所有する土地を分筆することです。分筆とは、登記簿上1つとされている土地を複数に分けることをいいます。分筆して大通りに面した土地と細い道に面した土地に分けると、利便性の面から評価額に差が出て、評価額を下げられる可能性があります。

まとめ

固定資産税は、土地を所有する限り毎年課されます。固定資産税の計算は、固定資産税評価額を用いて行われます。課税標準額は3年ごとに見直されますが、面積や地目の間違いなどは申告しなければ修正されません。

住宅用地なら課税標準額が最大6分の1となる特例の適用を受けられるため、更地として土地を保有している場合は、アパートなどの賃貸物件を建てることで、固定資産税を節税できます。特に、200平米以上の広い土地を所有している場合は、アパートやマンションなどの戸数が多い物件を建てることを検討してみてください。

「HOME4U(ホームフォーユー) オーナーズ」なら、最大10社に対して土地活用プランを無料で一括請求できます。全国の大手優良企業が、あなたの土地に最適なプランを、収益性だけでなく節税効果の面からもご提案します。まずはプランを比べてみてください。

関連記事

-

- 2025.01.24

- 相続税

-

-

- 2025.01.28

-

-