ご存じの通り、保有している土地が更地の状態だと、固定資産税の負担が重くなります。更地のまま放置すると税金だけ発生するため、非常にもったいない状況です。

そこで今回は、更地の固定資産税の計算方法や、更地と建物が建っている場合で、どれくらい固定資産税が変わるのかを解説します。

- 固定資産税は「課税標準額✕税率」で計算する

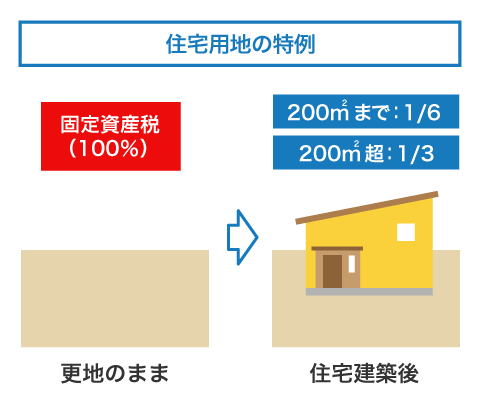

- 住宅用地の特例を利用すれば固定資産税を抑えられる

詳しくは1.固定資産税の計算方法にて解説しています。

- 200平米までの部分は課税標準額が1/6になる

- 200平米を超える部分は課税標準額が1/3になる

詳しくは2.住宅用地の特例にて解説しています。

目次

1. 更地の固定資産税、その計算方法とは?評価額の基本

固定資産税は「課税標準額✕税率」で計算します。課税標準額の計算式は「固定資産税評価額✕一定の係数」で、非住宅用地における「一定の係数」は原則70%、税率は1.4%です。

-

- 更地の固定資産税=課税標準額✕税率

-

- 固定資産税評価額✕70%✕1.4%

「固定資産税評価額」は各市区町村が定めた「固定資産税評価基準」に基づいて算定されます。1月1日時点で評価が行われ、3年ごとに見直されます。

1-1. 更地にかかる2つの税金「固定資産税」と「都市計画税」

更地には、「固定資産税」と「都市計画税」の2つの税金が課されます。固定資産税はすべての土地に対してかかる基本的な税金で、税率はほとんどの自治体で1.4%(標準税率)です。

一方、都市計画税は市街化区域内にある土地を対象とした地方税で、税率は最大0.3%ですが、実際の税率や課税の有無は自治体によって異なります。土地の所在が都市計画区域に該当するかどうかは、事前に市区町村へ確認しておくと安心です。

住宅が建っている土地には「住宅用地の特例」が適用され、課税標準が軽減されますが、更地にはこれが適用されません。そのため、2つの税がそのままかかり、想定以上に税負担が大きくなることがあります。

1-2. 「固定資産税評価額」の決まり方

固定資産税評価額は、土地の時価を基に、おおむね70%程度の水準を目安として市区町村が決定します。この評価は、国の「固定資産税評価基準」に基づいて、以下の要素をによって算定されます。

- 地目

- 形状

- 接道状況

- 利用状況

- 周辺の取引価格

例えば、整形地や角地は評価が高くなりやすく、反対に、道路に接していない土地や高低差がある土地は評価が低くなる傾向があります。なお、評価額は3年ごとの「評価替え」で見直される仕組みとなっており、更地にした直後に評価が変わることは原則としてありません。

とはいえ、次回の評価替えの際に用途や状況の変化が反映され、評価額が上がる可能性もあるため注意が必要です。

1-3. 更地(非住宅用地)の税額計算式

更地は「非住宅用地」として扱われ、住宅用地に適用される特例(課税標準の軽減措置)が受けられません。そのため、税額の計算は以下のようになります。

- 固定資産税=固定資産税評価額×70%×1.4%(標準税率)

例えば、評価額が1,000万円の更地の場合、固定資産税は9万8,000円(1,000万円×70%×1.4%)が課税されることになります。

一方、同じ評価額でも建物がある住宅用地なら、課税標準が固定資産税では最大1/6に軽減される ため、税額が数万円で済むこともあります。この差が「更地にすると土地にかかる税金が6倍になる」といわれる理由です。

2. 固定資産税が安くなる「住宅用地の特例」適用の条件

「住宅用地の特例」は、更地と比べて固定資産税が大幅に軽減される制度です。ここでは、特例の仕組みや適用条件、対象外となるケースについて詳しく解説します。

2-1. 「住宅用地の特例」とは?税負担を大きく軽減する仕組み

住宅用地の特例とは、住宅が建っている土地に対して固定資産税の課税標準額を大幅に軽減する制度 です。この特例が適用されると、住宅のない更地と比べて年間の納税額を大きく抑えられます。

具体的には、住宅1戸あたり200平米までの部分を「小規模住宅用地」、それを超える部分を「一般住宅用地」として区分し、それぞれ次のように課税標準が軽減されます。

2.住宅用地の特例

課税標準額を決定する際には、納税者の負担感に配慮し、「負担調整措置」という仕組みが講じられています。措置の一つが「住宅用地の特例」で、これにより納税額を軽減できるのです。

住宅用地の特例では、以下のように面積に応じて課税標準が軽減され、更地よりも固定資産税評価額を抑えられます。

| 区分 | 定義 | 係数 |

|---|---|---|

| 小規模住宅用地 | 住宅用地で住宅1戸につき200平米までの部分 | 1/6 |

| 一般住宅用地 | 小規模住宅用地以外の住宅用地 | 1/3 |

つまり、住宅用地で住宅1戸につき200平米までの土地に関しては、固定資産税評価額が1/6 になります。税額を計算するベースとなる固定資産税評価額を抑えられるため、実際に納める税額も低くなるのです。

なお、住宅用地とは居住の用に供されている建物の敷地を指します。自分が住むための住宅はもちろん、賃貸アパートや賃貸マンションなどの敷地も特例の対象となるため、所有形態を問わず多くの人にとって有利な制度といえます。

2-2. 特例が適用されるための具体的な建物・土地の条件

住宅用地の特例を受けるには、その土地が実際に居住の用に供されている建物の敷地であることが条件 となります。自宅として使用している持ち家はもちろん、入居者がいる賃貸アパートやマンションも対象です。

実務上は、住宅が登記されており、敷地と一体で利用されていることが前提です。例えば、更地のまま駐車場として利用している土地や、建築中で未完成の建物がある土地には特例は適用されません。

土地の利用状況が適用条件に合っているかどうか、事前に確認しておくことが重要です。

2-3. 特例から除外されるケース:「特定空き家」に指定

住宅が存在していても、「特定空き家」に指定されると住宅用地の特例は適用されなくなります。特定空き家とは、倒壊の危険や衛生・景観の悪化などにより、周辺環境に悪影響を及ぼすおそれがあると自治体から判断された空き家のことです。

特定空き家に指定されると、それまで受けていた固定資産税の軽減措置が解除され、更地と同じ課税水準で税金がかかるため、税負担が一気に増える可能性があります。そのため、空き家の所有者は定期的な点検や修繕、草木の手入れなどを行い、良好な管理状態を維持することが重要 です。

3. 空き家を解体して更地にする際の注意点

空き家を更地にすると、固定資産税が急に高くなることがあります。住宅があると適用される「住宅用地の特例」がなくなり、課税標準が軽減されなくなるためです。ここでは、解体前後に注意すべきポイントを解説します。

3-1. 解体前に確認!固定資産税はいつから、いくら上がるのか

住宅用地の特例はその土地に住宅があることが条件のため、解体すると翌年の1月1日から特例の対象外となり、更地として課税されます。この結果、固定資産税は最大で6倍、都市計画税も増額することがあります。

特に注意したいのは、年末に解体した場合でも、翌年の1月1日時点で建物が存在しなければ特例は適用されない という点です。逆に、年始に解体すれば、1月1日時点では住宅があると見なされ、その年の税金は特例の対象になります。

解体の時期によって税額に大きな差が出る可能性があるため、計画段階で自治体に確認しておくことが重要です。

3-2. 家屋の解体費用の相場と自治体の補助金制度

解体費用は構造や規模によって異なりますが、木造住宅の場合は1坪あたり3~5万円が相場です。

例えば、30坪なら約90~150万円、50坪では約150~250万円程度が目安となります。なお、一部の自治体では、老朽化が進んだ空き家を対象に、解体費用の一部を補助する制度を設けている場合があります。補助制度の有無や申請条件については、あらかじめ自治体に確認しておくことが大切です。

3-3. 更地にした後の手続きと土地活用の検討

建物を解体した後は、以下のような手続きを行う必要があります。

- 建物滅失登記(法務局で手続き)

- 補助金申請(自治体によっては解体費用の一部を補助)

- 近隣への通知(騒音や振動が出る場合は事前連絡が望ましい)

たとえば、建物滅失登記とは、解体された建物が登記簿から正式に抹消されるよう申請する登記手続きです。これを怠ると、登記簿上に建物が残ったままとなり、固定資産税の誤課税や売却時のトラブルの原因になります。

また、空き地のまま放置してしまうと税金だけがかかり続けるため、月極駐車場や貸地などによる収益化も早めに検討しましょう。

3-4. 更地に関する手続きは誰に相談?土地家屋調査士・行政書士の役割

更地に関する手続きは、専門家のサポートを受けることでスムーズに進めることができます。

- 土地家屋調査士:建物滅失登記や境界の確認など、不動産登記の実務を担当

- 行政書士:補助金申請や役所との書類手続き、近隣への通知文の作成などを担当

とくに相続によって取得した空き家を解体する場合には、名義変更や税務の確認なども必要となり、手続きが複雑になりやすいです。

なお、解体後の更地をどう活用するかといった事業的な判断や利活用プランの立案は、不動産会社や土地活用コンサルタントに相談するのが適切です。役割を分けて適切な専門家を選ぶことが、トラブル回避と円滑な進行のポイントです。

4.更地と住宅ありで固定資産税はいくら違うか

具体的な例に落とし込んで、更地と住宅が建っている土地の固定資産税額をシミュレーションします。

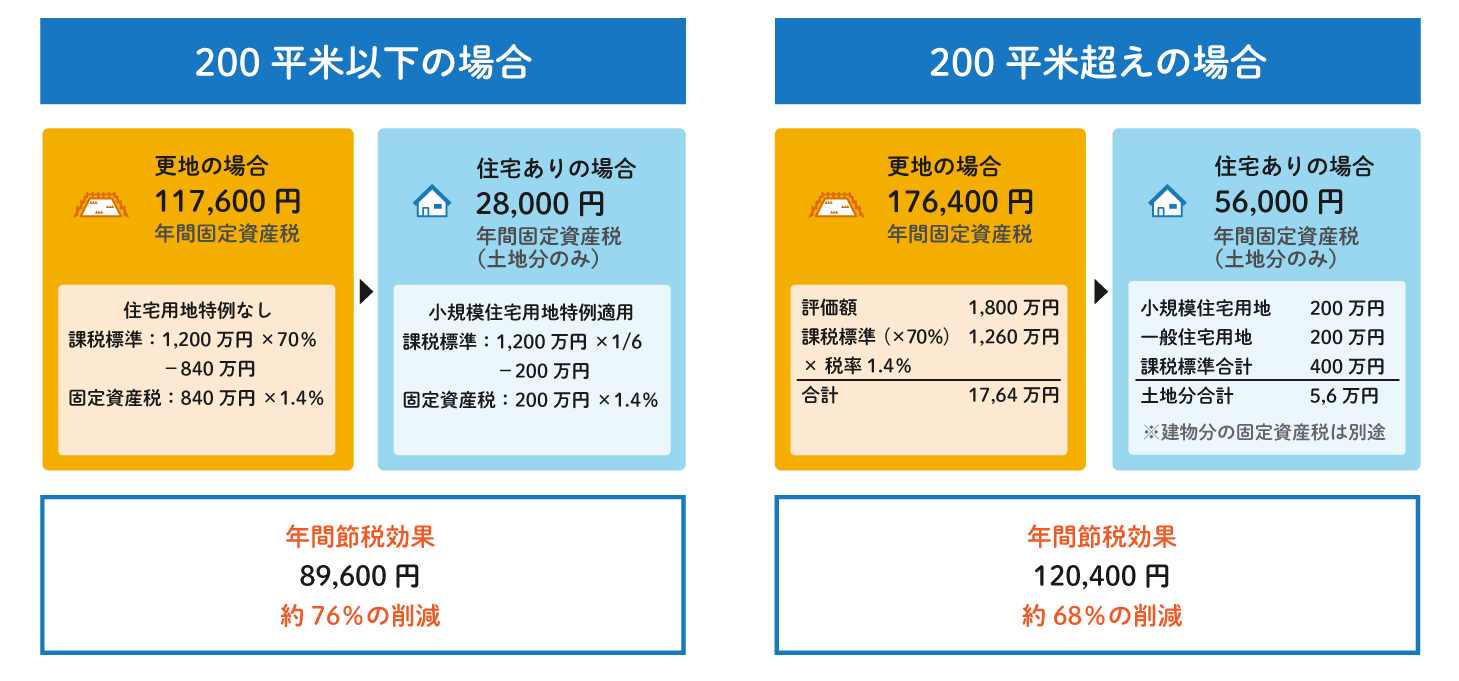

3-1. 200平米以下の場合

200平米以下の場合、住宅があれば土地全体が小規模住宅用地に該当します。固定資産税評価額が1,200万円の場合、更地と住宅が建っている場合でどのような違いがあるか、まとめました。

| 項目 | 更地 | 住宅が建っている土地 |

|---|---|---|

| 課税標準 | 1,200万円×70%=840万円 | 1,200万円×1/6=200万円 |

| 固定資産税 | 課税標準額×1.4% =840万円×1.4% =11.76万円 |

課税標準額×1.4% =200万円×1.4% =2.8万円 |

実際に納める固定資産税額に、約9万円の差が生まれました。固定資産税の負担を軽減するうえで、更地に住宅を建てるのは効果的であることがわかります。

3-2. 200平米超の場合

200平米超の土地に住宅を建てると、小規模住宅用地と一般住宅用地が混在します。

面積が300平米で固定資産税評価額が1,800万円の土地に関して、更地と住宅が建っている場合でどのような違いがあるか見てみましょう。

| 項目 | 更地 | 住宅が建っている土地 |

|---|---|---|

| 課税標準 | 1,800万円×70%=1,260万円 | 1,800万円×(200平米÷300平米)×1/6+1,800万円×(100平米÷300平米)×1/3 =1,200万円×1/6+600万円×1/3 =200万円+200万円 =400万円 |

| 固定資産税 | 課税標準額×1.4% =1,260万円×1.4% =17.64万円 |

課税標準額×1.4% =400万円×1.4% =5.6万円 |

更地と住宅が建っている土地では、税額に約12万円の差が生まれました。このように、住宅用地の特例を活用すれば、土地の課税標準額によっては10万円以上の節税効果を得られる可能性があります。

大まかなイメージとしては、更地の上に住宅を建てることにより、固定資産税を3分の1から4分の1程度に抑えられる点を知っておくとよいでしょう。

5. 更地の固定資産税対策|3つの具体的なアクションプラン

ここでは、更地のまま維持するのではなく、税負担を抑えつつ価値を高めるための3つの具体的なアクションプランを解説します。

5-1. プランA:土地活用で収益化を目指す(駐車場・アパート経営など)

更地のまま放置すると固定資産税の負担が続くだけでなく、資産としての活用機会を逃してしまいます。そこで有効なのが、賃貸住宅や駐車場の経営といった土地活用による収益化です。

特に賃貸住宅は、建てることで住宅用地の特例が再び適用され、固定資産税の軽減が受けられるうえに、家賃収入などの利益も得られます。一方の月極駐車場は初期投資が比較的少なく、将来的な転用にも柔軟に対応できるため人気があります。

ただし、立地条件や周辺の需要によって収益性が大きく変わるため、活用前には現地調査や収支シミュレーションを行い、慎重に判断することが重要です。

5-2. プランB:売却して現金化する

活用が難しい土地や、維持管理の手間を減らしたい場合には、更地を売却して現金化するという選択も有効です。特に都市部や駅に近いエリアでは、建築の自由度が高い更地のほうが買い手にとって魅力的に映りやすく、売却がスムーズに進む傾向があります。

売却前には、境界標の設置や測量の実施など、土地の状態を明確にしておくことで買い手に安心感を与え、早期成約や適正価格での売却にもつながります。また、売却益が出た場合は譲渡所得税が発生するため、事前に税理士などに相談し、税負担を把握しておくことが大切です。

5-3. 土地活用の専門家(ハウスメーカー等)への相談とパートナー選び

「土地を活用したいが、どう進めればよいかわからない」という方は、土地活用の実績があるハウスメーカーや不動産会社に相談するのがおすすめです。最近では、現地調査からプラン提案、収支シミュレーションまで無料で対応する企業も増えており、初期段階から相談しやすい環境が整っています。

ただし、提示されるプランが自身の資金計画や活用目的に合っているかを慎重に見極めることが重要です。1社だけを見て決めずに複数の専門家からの提案を受けることで、選択肢の幅が広がり、比較検討もしやすくなります。

6.更地の固定資産税についてよくある質問

更地に対する固定資産税は、住宅が建っている土地とは課税の仕組みが異なるため、戸惑う人も少なくありません。ここでは、税負担や制度の違いに関して寄せられる代表的な質問とその回答をわかりやすく解説します。

Q. 更地の固定資産税はなぜこんなに高いのか?

Q. 固定資産税を支払わなかった場合、どうなりますか?

Q. 親から更地を相続しました。すぐに何か対策すべきですか?

Q. 「雑種地」と「更地」の固定資産税は違いますか?

関連記事

-

- 2025.01.30

- 保険

-

-

相続税の生前対策|亡くなる前にできる土地の相続税対策ポイントとは

- 2025.01.07

- 相続税

-

-

- 2025.01.24

- 相続税