賃貸併用住宅とは、自宅の一部に賃貸部分がある、マイホームと賃貸経営を兼ねた家のことです。自宅や所有している土地を有効活用して、自宅を収益化できるということで、最近になって注目を集めている不動産経営方法です。

発想は得たものの、どのように進めればよいか分からない方にぜひ読んでいただきたい内容です。

また、以下のボタンから土地情報を入力すると、最大10社のハウスメーカーがあなたの土地に合った、建築費の見積もりや、収支計画を無料診断いたします。

「うちの土地にはどんな賃貸併用住宅が建つの?」「いくら稼げるのか知りたい」という方はご活用ください。

賃貸併用住宅のメリットとデメリット

賃貸併用住宅とは、一部を賃貸用としてあらかじめ建築するタイプの住宅です。賃貸併用住宅は他の賃貸経営とも異なる特徴がいくつもあります。

賃貸併用住宅について詳しくは「賃貸併用住宅(賃貸付き住宅)とは?」で解説しています。

賃貸併用住宅のメリットは、独特なものが多くあります。

- 収益物件と自宅が一度に手に入る

- 賃貸経営なのに住宅ローンが使える

- 税金対策になる

メリットの詳細については「賃貸併用住宅のメリット」でご確認ください。

一方で、賃貸併用住宅にはデメリットもあります。

- 入居者とトラブルになる可能性がある

- マイホーム部分が狭くなる

- 戸建て住宅よりコストがかかる

詳しくは「賃貸併用住宅のデメリット」で解説しています。

賃貸併用住宅の収支

賃貸併用住宅を経営した際の収入のメインは、家賃収入となります。例えば、60坪の賃貸併用住宅のうち30坪のワンフロアを10万円/月で賃貸した場合、オーナーの収入は10万円となります。

また、賃貸併用住宅は60坪の木造建築で、6,000万円程度と言われています。

そのほか、自己資金の必要性や維持費なども含めた収支に関しては「賃貸併用住宅経営の収支」」でご確認ください。

賃貸併用住宅を経営するまでの流れ

目次

1.賃貸併用住宅(賃貸付き住宅)とは?

賃貸併用住宅とは、マイホームの一部に、人に部屋を貸すための賃貸部分をプラスした建物のことです。賃貸部分があっても、基本は戸建て住宅ですので、多くの場合で住宅ローンが利用できます。

賃貸部分の収入を住宅ローン返済に充当でき、完済後は老後資金などにも充てられるとして、注目をされています。

また、賃貸併用住宅は自宅・賃貸住宅の機能を両方備えていますので、ライフステージによってさまざまな使い方ができることも大きな特徴です。

本章では、賃貸併用住宅の特徴を以下のようにまとめています。

- 賃貸併用住宅の一例と間取りタイプ

- 賃貸併用住宅経営に向いている土地

- 賃貸併用住宅経営に向いている人

1-1.賃貸併用住宅の一例と間取りタイプ

賃貸併用住宅の間取りは、戸建て住宅であることを前提に設計をします。注意点は、住宅ローンを利用する場合には、マイホームとしてのスペースを50%以上にする必要があることです。そのため、敷地に建てられる建物の高さと広さから、間取りを逆算する必要があります。

間取りの考え方は、収益性を優先するか、コストを優先するかで変わります。

賃貸からの収益を重要視したいのであれば、賃貸部分をできる限り多くする必要がありますので、初期費用は多くかかります。土地に建てられる最大の大きさの建物を設計し、そのうえで、賃貸スペース割合を最大まで使います。

反対に、初期コストを抑えたい場合は、予算の範囲内でマイホーム部分と賃貸部分をバランスよく割り振るようにします。

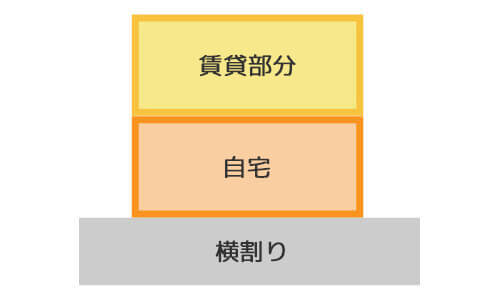

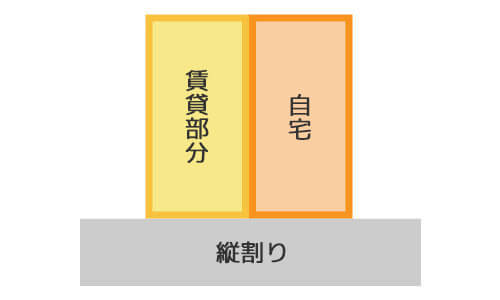

一般的な賃貸併用住宅の間取りには、上記イラストのように、戸建てを正面から見たときに左右に分ける「縦割り」タイプと、上下で分ける「横割り」タイプがあります。

縦割りは上下階が使え、横割りはワンフロアを広く使えます。賃貸併用住宅を建てる目的や、建てられる高さや広さ、家での暮らし方などをベースに、ハウスメーカーと相談しながら、適切な建築プランを作っていきます。

目的別・広さ別で見る間取りの成功例などは、賃貸併用住宅の間取り図の記事でも解説していますので、そちらもご覧ください。

ご自身の土地に合った間取りを知りたいときは、「HOME4U オーナーズ」を使えば、建築費や収益予想を含めた経営プランを最大10社から取り寄せできます。

1-2.賃貸併用住宅経営に向いている土地

賃貸併用住宅は、マイホームでありながら賃貸物件でもありますので、入居者がつきやすい条件を持った土地が最も向いており、成功しやすいと言えます。賃貸併用住宅に向いているのは、以下のような特徴の土地です。

- 賃貸ニーズのある人気エリア

- 駅から徒歩圏

- 住宅街

- 生活利便施設が近い

所有地を活用して賃貸併用住宅を建てる場合は、土地の持つ条件によって、建てられる広さや高さ、経営方針がある程度決まってきます。また、エリアによっては賃貸ニーズがないケースもあります。

1-3.賃貸併用住宅経営に向いている人

賃貸併用住宅経営は、基本的に「収益は欲しいけれども、自分の住むスペースも欲しい」という希望がある方であれば、どなたでも向いていると言えます。

中でも特に、広さに余裕のある土地をご所有の方で、以下のような方に適しています。

- 収益不動産は欲しいが、大がかりな経営をするのは不安が大きい

-

賃貸併用住宅は、自宅の一部が賃貸仕様となった家ですので、普通のアパート経営よりも小規模な賃貸経営でスタートできます。さらに、自宅として建てられるため、住宅ローンが使え、低金利で長期のローンが使えます。

- マイホームのために莫大なローンを組むのは気が重い

-

ローンは組みますが、返済は賃料から充当することが返済計画のベースになっていますので、精神的に楽な状態で完済できます。完済後は、賃貸部分から入ってくる収入は、必要経費以外は全額収益になりますので、将来の資産形成にも役立ちます。

- 将来は二世帯住宅にするかもしれない

-

二世帯住宅としても使えるように賃貸併用住宅を設計すれば、二世帯生活が実現するまでの間、賃貸に出しておく、または、相続後に親が住んでいた部分を賃貸に出すなど、フレキシブルな使い方ができます。

- 相続税の節税をしたい

-

相続の際には、現在ご所有の金融資産や不動産を、賃貸併用住宅にしておくことで手持ちの資産を圧縮できます。相続時、賃貸部分は自宅部分よりも評価が下がるため、課税額の減額ができます。

2.賃貸併用住宅のメリット

賃貸併用住宅には他の賃貸住宅経営にはないメリットがあります。

- 収益物件と自宅が一度に手に入る

- 賃貸経営なのに住宅ローンが使える

- 税金対策になる

2-1.収益物件と自宅が一度に手に入る

賃貸併用住宅を建てると、マイホームと収益物件が一度に手に入ります。ただし、マイホームと同じ場所に賃貸物件がありますので、賃貸に出せる部屋数には限りがあります。そのため、収益性は普通のアパート経営と比較すると低くなります。

一般的なアパートやマンション経営の理想的な実質利回りは5%前後と言われています。しかし、賃貸併用住宅を住宅ローンで建てる場合は、建物の半分はマイホームである必要があるため、実質利回りは4%前後あれば健全経営と考えてよいでしょう。

賃貸併用住宅でどのくらいの年収が得られるかは、敷地に建てられる建物の高さと広さ、そして予算によって変わってきます。どのような大きさの建物であっても、建物の50%以上のマイホーム部分が必要ですので、マイホーム部分を広く取れば、賃貸部分は減り、収益も減ります。

このあたりは、同居する家族の意見も取り入れながら、夢のマイホームと、賃料収入によるメリットのバランスをとる必要があります。

2-2.賃貸経営なのに住宅ローンが使える

賃貸併用住宅は、住宅ローンが使えます。アパート経営など、不動産を使った投資をする目的でお金を借りるときには、普通はアパートローンなどの事業目的のローンを組むことになります。

アパートローンの借入期間は20~25年と短い上に、金利は高く、金融機関によっては変動金利しか選べないところもあります。また、担保評価や返済能力に関しても、事業主としての審査ですので、厳しめと言えます。

しかし、賃貸併用住宅は「自宅購入」ですので住宅ローンが使えます。借入期間は35年と長く、低金利で、変動・固定から自由に選べます。審査も、勤続年数1年以上の定期収入があり毎年の返済額が年収の30%以内であれば、ほぼ問題がない傾向です。

2-3.税金対策になる

賃貸併用住宅を経営することにより、さまざまな税金対策ができます。

まず、賃貸併用住宅で得る不動産所得が年間20万円以上ある場合は、確定申告が必要です。

その際、必要経費を計上することにより、不動産所得税の節税ができます。賃貸併用住宅では、賃貸部分に使う設備や建築費は事業用設備ですので、減価償却期間が終わるまで経費として計上できます。

さらに、ローン利息、不動産取得税や固定資産税などの税金、管理会社に支払う費用などは全て、必要経費として計上できます。さらに、住宅部分に関しては住宅ローン控除も使えます。

固定資産税は、所有地に住宅を建てることで、住宅用地の特例が適用され、更地に比較して1/6にまで土地評価額が減額されます。

相続の際には、賃貸住宅は居住用の住宅よりも相続税が減税される制度があります。この評価額減額措置は、賃貸部分に関してのみ適用です。そのため、同じマイホームを建てるのでも、賃貸併用住宅として建てる方が、節税効果が大きくなります。

「HOME4U オーナーズ」を使えば、賃貸併用住宅を建てた際の具体的な節税額や、土地に適したプランを最大10社から取り寄せることができます。

3.賃貸併用住宅のデメリット

「賃貸併用住宅は危険」と言う人も実際にいるように、賃貸併用住宅には独特のデメリットがあり、リスクを押さえておく必要があります。賃貸併用住宅のデメリットは以下のようなものが挙げられます。

- 入居者とトラブルになる可能性がある

- マイホーム部分が狭くなる

- 戸建て住宅よりコストがかかる

本章で詳しく解説します。

3-1.入居者とトラブルになる可能性がある

賃貸併用住宅は、貸す側と借りる側が同じ建物に住んでいるため、共同住宅によくある、音の問題などでトラブルになることがあります。

また、入居者によっては「大家さんにあれこれうるさいことを言われそう」という、心理的な抵抗感を抱く場合もあります。

騒音に関しては、建築時に防音効果のある素材を使い、音が干渉しにくい間取りするなど、設計の段階での対策が必要です。心理的な抵抗感に関しては、はじめから自宅部分と賃貸部分の入り口を別方向になるように設計し、管理は管理会社に一任してしまえば、プライバシーを重視した暮らしが可能です。

3-2.マイホーム部分が狭くなる

賃貸併用住宅は賃貸部分が含まれた家ですので、マイホーム部分の面積が普通の家よりは狭くなります。例えば、住宅ローンを使う前提で、収益性の高い賃貸併用住宅を求めると、マイホーム部分は全体の50%程度にとどめなければなりません。

仮に、オーナーがそれでよくても、そのマイホーム部分に関して家族が納得してくれるかは別問題です。マイホーム部分の間取りに関しては、家族の要望をよく聞いて、どうしても譲れない部分だけを残すのが、賃貸併用住宅で後悔しないコツです。

3-3.戸建て住宅よりコストがかかる

賃貸併用住宅は、ほぼ注文住宅ですので、建売住宅のような既成の戸建て住宅と比べると建築費用が割高です。さらに、1つの戸建ての中に、自宅と賃貸部分が両方入っていますので、水回り・ドア・玄関など一家に1つあればよいものを、部屋の数だけ揃えることになりますので、建築コストがかかります。

コストを抑えるためには、なるべくシンプルな間取りにして、不要な建具や設備を増やさないようにします。

間取りとコストに関する事柄は、複数のハウスメーカーや工務店で費用とサービスの比較をして、納得のいく建築プランになるように相談をしてください。

賃貸併用住宅の経営を成功させるには、「建築費」だけでなく「収支計画」や「節税額」など、総合的なチェックが不可欠です。

「HOME4U オーナーズ」なら、これらをまとめた「プラン」を手軽に複数社に請求できます!

4.賃貸併用住宅経営の収支

賃貸併用住宅を経営する際の収入は、賃貸部分の家賃収入です。

また、必要な費用は60坪の木造の場合、6,000万円が一つの目安です。以下で費用の内訳をまとめているほか、経営で毎年かかる維持費と経費についても確認します。

4-1.収入

賃貸併用住宅の収入のメインは家賃収入です。例えば60坪の賃貸併用住宅で30坪のワンフロアを10万円/月で貸し出していれば、月の収入は10万円となります。

その他の収入としては、以下のものがあります。

- 礼金:入居時に入居者がオーナーに支払う謝礼金

- 更新料:更新時に入居者が支払う料金

- 駐車場代:敷地内に駐車場がある場合に契約者が払う賃料

4-2.初期費用(建築費・諸費用)

まずは建築するための総工費がかかります。初期費用・建築費とも、賃貸併用住宅を建築する時に1回だけ発生する費用です。

諸費用とは、建築をする際に必要な現況測量費・地盤調査費用・登録免許税などの、建築工事費以外にかかる金額のことです。諸費用の目安は、建築費全体の5%です。

建築費は、建物を建てるために必要な費用です。所有地が地盤強化の必要があったり、もともと自宅が建っていたりする場合には地盤強化・整地費用や解体費用がプラスでかかります。

また、賃貸併用住宅の建築費の特徴は、賃貸部分と自宅部分の設備のグレードを変えることが多いことです。自宅部分の設備は一般的に賃貸部分よりもよいものを設置しますが、その分の費用はかさみます。

4-2-1.自己資金はどれくらい必要?

自己資金とは、金融機関からのローン以外に、自分で準備する金額のことです。多くの場合、頭金と諸費用などの一部に充当されます。

自己資金の準備額は、総工費の30%くらいが目安です。自己資金は多いほど総返済額が少なくなり、ローン返済が楽になります。

しかし、手元にまとまった資金がなくなるほど自己資金に使ってしまうと、突発的な修繕や金利が上昇して返済額が増えた時など、万が一のときに対応できなくなることがあります。一般的に必要だと言われている以上の自己資金を初期費用に充てる必要はありません。

4-3.建設費以外の費用

建築工事費以外のコストは、総工費の5%程度になります。5,000万円の総工費であれば、250万円程度となり、次のようなことに充当されます。

- 土地の調査費

- 設計料

- 印紙代

- 水道負担金

- 登記関連費用

- 不動産取得税

上記以外にもさまざまな項目がありますが、具体的にどのような費用が必要になるのかは、土地と建築プランによって違いがあります。建築プランが決定すると、何にいくら必要かもわかります。

ハウスメーカーによっては、全ての初期費用が含まれた金額を総額として提示してくるところもありますので、複数社で金額を比較するときには、項目の内容もチェックしてください。

4-4.維持費

一般的な維持費とは、賃貸併用住宅の経営のために、毎年・毎月発生する費用のことです。毎月必要なものには、管理費・ローン返済費などがあり、毎年発生するものには固定資産税と都市計画税、損害保険料などがあります。

維持費は、かけようと思えばいくらでもかけられますので、賃貸部分からの年間収入の20%程度までを目安にしておきます。

維持費には、不定期に発生する修繕に関した費用やメンテンナンス費も含まれます。主に建物の管理にかかる費用のことで、例えば、室内外の修繕や修復、設備のメンテナンスや交換など、竣工当初の状態を維持するための費用がそれに当たります。

4-5.経費で落とせる費用について

基本的に、賃貸併用住宅の「賃貸部分の維持費」は、全て必要経費となります。

1年間に賃貸部分から得た収益が20万円以上ある場合は、不動産所得として確定申告をする必要があります。賃貸部分から上がる収益から、経費を差し引いたものが、「利益」となり、課税の対象になります。

「確定申告をするときに経費として計上できる費用」として10項目をまとめました。

- 1.ローン返済額の利息部分

-

賃貸部分の割合に応じた、返済利息分

- 2.賃貸併用住宅の取得や所有のための税金

-

賃貸併用住宅を取得・所有するためにかかった、各種税金

例)不動産取得税・相続税・登録免許税・固定資産税・都市計画税 - 3.賃貸併用住宅の賃貸部分の保険料

-

竣工後に加入した建物の損害保険(火事・地震)

- 4.賃貸経営のための管理費

-

賃貸部分を運営するために管理委託をしている管理会社への委託料

- 5.賃貸併用住宅を維持するための修繕費

-

賃貸部分で発生する修繕など、原状回復するための費用

- 6.入居者を募集するための広告費

-

入居者募集のために不動産会社に支払う広告費やインセンティブ費用など

- 7.不動産会社・管理会社との打ち合わせ費用

-

不動産会社や管理会社との打ち合わせで使った交通費・飲食代

- 8.水道光熱費・通信料

-

賃貸併用住宅の共用部分で発生する光熱費と、経営のための必要な電話代・サーバー代などの通信費など

- 9.賃貸経営をするための消耗品の購入費

-

文房具・洗剤・掃除用具など

- 10.減価償却費

-

会計上で必要経費となる。賃貸住宅経営の場合、賃貸併用住宅の賃貸部分に相当する総工費を建物の耐用年数で割った金額が毎年の減価償却費に相当。経費の中で占める割合も大きくなる

上記以外にも、基本的には賃貸経営のために使った金額は全て経費として計上できます。

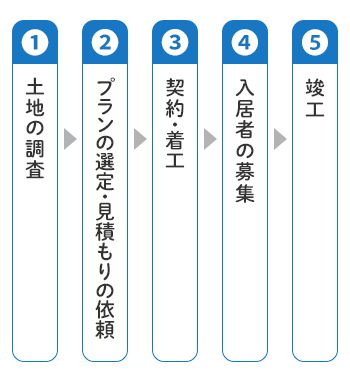

5.賃貸併用住宅を経営するまでの流れ

賃貸併用住宅の経営をスタートさせるまでの流れを説明します。

5-1.土地の調査

まずは、ご所有の土地が、賃貸併用住宅が建てられる土地なのかを調査します。土地の状況・条件だけでなく、賃貸経営が可能かどうかを調べるために、エリアや交通の便などのエリアマーケティングをしっかりします。

土地に対してどのくらいの広さまで建物を建てていいかの建ぺい率、どこまでの大きさに建てられるかの容積率をもとに、実際に建てられる建物の規模のおおよそを決定します。

そのうえで、ご自身と家族が建てたい建物が建てられるのかを調査します。

ご自分で計算をするよりも、一括プラン請求などを活用し、複数のハウスメーカーに建築プランの請求をして内容を比較すると、だいたいどのような家が建つのかが簡単に分かるようになります。

5-2.プランの選定・見積もりの依頼

複数のハウスメーカーから取り寄せた建築プランをもとに、大きさ・デザイン・内装・価格などを比較し、絞り込んでいきます。

賃貸併用住宅ですので、マイホーム部分は慎重に決めなければなりません。家族の意見も取り入れながら、予算の範囲内で最大限の夢がかなうように、納得がいくまでじっくりと話し合いをしてください。

このプラン比較の期間に、住宅ローンなどの申請準備なども動き出します。金融機関に建築プランと収入に関した書類を持参して相談に行きます。大手ハウスメーカーに依頼する場合は、ローン申請と契約がパッケージになっている商品もあります。

5-3.契約・着工

複数のハウスメーカーの中から一社を選び、契約をします。契約をすると、ハウスメーカーでは本格的な設計に入ります。このころに、住宅ローン申請の結果が分かりますので、審査が通ったら工事着工となります。

賃貸併用住宅は多くの場合でゼロから設計して建てる注文住宅のような建物なため、完成までには6~10ヶ月程度を見積もっておきます。

5-4.入居者の募集

ハウスメーカーで建築する場合は、同系列の不動産会社であれば、工事着工と同時に入居者募集を開始できます。一般の不動産会社の場合は、竣工後1ヶ月程度が目安です。

建物の完成日と入居可能日を不動産会社に伝えておくと、タイミングの良い経営スタートができます。

5-5.竣工

竣工とは、建物が出来上がり、インフラ関係の工事が全て完了したことを指します。この状態ではまだ入居はできません。

竣工をしたら、以下のようなポイントを検査します。

- 内装などに汚れや傷がないか

- 設計図や仕様書など通りの仕上がりになっているか

- 設備が全て正常に作動しているか

ここで不具合などが見つかった場合は、仕様書どおりになるまで再工事が続きます。その他複数の検査などを経て、検査済証が交付されてはじめて完成となり、建物が利用できるようになります。

6.賃貸併用住宅経営で失敗しないためのチェックリスト

賃貸併用住宅の経営を失敗させないために最低限しておきたいことをチェックリストにまとめました。

これらを行わずに始めた場合、賃貸併用住宅の経営には危険がありますので、ぜひ対応してみてください。それぞれを詳しく解説します。

6-1.間取りの工夫ができるプランと会社を選ぶ

賃貸併用住宅は、マイホームとして満たしたい要件と、賃貸物件として満たしたい要件が混在している建物です。

賃貸部分では、エリアニーズに沿った収益性を主体にした部屋づくりが必要ですし、マイホーム部分には、家族の夢を詰め込まなければなりません。

そのため、両者が暮らしやすい間取りの工夫を、きちんと提案できるハウスメーカーなど、プロのサポートが必要になります。

間取りの相談ができるハウスメーカー探しには、一度の申し込みで複数の建築プランが比較できる「HOME4U オーナーズ」の一括プラン請求をご活用ください。

6-2.プライバシー問題を最優先する

貸す側と借りる側が一つの建物に住んでいる賃貸併用住宅は、住み始めてからプライバシーに関した問題などが起きないように、設計の段階からの配慮が必要です。

自宅部分と賃貸部分のアプローチや玄関にあたる部分が、別々になるような設計にして、生活音が響かないような間取りを工夫すれば、プライバシーの問題は解決します。

将来、二世帯住宅としても使える仕様にする場合でも、プライバシーが保てる設計が必要です。

設計士の腕の見せ所になりますので、複数のハウスメーカーで比較をした上で、適切な間取りや配置を探してください。

6-3.管理運営を信頼のおける管理会社に任せる

賃貸併用住宅は、すぐ上や横にご自身が所有する賃貸物件がありますので、何となく「管理も自分でできそう」な気がします。

しかし、実際の不動産管理は、家賃の集金や掃除以外にも、入退去の対応、美化清掃、クレーム対応など、入居者が快適に暮らせるようにするための細かな業務がたくさんあり、想像よりも忙しいのが現実です。入居者への適切な対応ができなかったことが原因で、トラブルや退去につながることもあります。

空室が発生すれば、経営そのものに影響してしまうことがあるため、はじめての賃貸併用住宅の経営をするときには、まずは信頼のおける不動産管理会社へ仕事を一任することをおススメします。

6-4.入居審査を厳しくする

入居者の審査を厳しくすることで、賃貸併用住宅経営のリスクの一つである「家賃滞納リスク」を減らせます。

家賃滞納をされてしまうと、収入が発生しない上に、次の入居者募集もできない状態に陥ります。また、退去をしてもらうためには交渉・訴訟が必要になるケースもあり、オーナーにとって、ダメージの大きなリスクです。そのため良質な入居者を確保するためには、最初の入り口である入居審査を厳しくして対応します。

入居申し込みがあると、不動産会社から入居希望者の申込書が送られてきます。その際、職業・勤続年数・年収・保証人をチェックしてから契約を判断します。

判断基準は「ずっと家賃の支払いを続けることができるか」で考えます。ただし、不動産経営をスタートしたばかりで、入居者の社会属性を判断するのは難しいので、不動産会社の担当者とよく相談したうえで、慎重に判断をします。

また、このような判断のサポートという意味でも、管理や募集をお願いする不動産会社は、信頼と実績のある会社に依頼することをおすすめします。

6-5.収益性を重要視する

賃貸併用住宅は、マイホームでありながら収益性のある家ですので、賃貸部分からの収益性は重要視すべきです。賃貸併用住宅のローン返済には、家賃が充当される前提で返済計画が組まれることが一般的ですから、空室が発生しにくい物件作りが不可欠です。

賃貸需要のあるエリアに、ニーズのある物件を作ることで、収益性を確保できます。また、賃貸併用住宅は、建築コストを抑えることで、ローン総額を下げて、収益性を上げることも可能です。

例えば、3階までの建物であれば、建築費が最も抑えられる木造を選択肢に入れて、建築プランを各種比較してみてもよいでしょう。

6-6.新築の場合は建築条件をチェック

新築で賃貸併用住宅をお考えの場合は、土地の建築条件に注意が必要です。土地の場所や、接面道路などの関係で、建築できる建物の高さや広さが決まっています。

建てられる建物を決めるのは、土地に対してどのくらいの広さまでの建物を建てていいかの建ぺい率、どこまでの大きさに建てられるかの容積率です。これ以外にもエリアに設定された条例などもがあるケースもあります。

所有地であっても、建てたいイメージ通りの建物が建てられるとは限りません。建築基準法に詳しいハウスメーカーに土地の建築条件を調べてもらい、アドバイスを受けるのもよいでしょう。

6-7.事前調査を怠らない

エリアによっては、将来、周辺道路の拡張や大規模なビル建築などの建築計画があることがあります。この場合、賃貸併用住宅を建ててから5年、10年で周辺環境がガラッと変わってしまうことがあります。

人が多い活発なエリアに変わるのであれば、賃貸併用でも問題ありませんが、あまり住むのに適していないように変わってしまう(幹線道路沿いになる、オフィス街になるなど)場合は、空室が発生し、返済計画に大きな支障が出る可能性もあります。

このような情報は、土地の住所がある区町村の土木課で資料の閲覧できますので、確認の上、建築計画があるのであれば、その計画に適した建物も検討してみてください。

【参照:千代田区 再開発計画】

6-8. 賃貸以外の活用法を考えておく

賃貸併用住宅の「マイホーム」部分は、ローンが完済するまではマイホーム以外の目的には使えません。しかし、「賃貸部分」に関しては、ローンの支払いが滞りさえしなければ、賃貸目的以外の使い方をしていても問題ありません。

例えば、家族の誰かが事務所として使う、成人した子どもが自宅として利用する、複数の賃貸部分をつなげて二世帯にするなど、使い方は自由です。

賃貸部分の収益性を長期間維持するためには、適宜な修繕と定期メンテナンスにランニングコストがかかりますので、建物が経年するに従い、収益性は落ちていきます。収益が落ちたときに、賃貸経営を続けるか、それ以外の使い方をすることを想定しておけば、将来の選択肢が増えます。

間取り設計の相談をする際には、将来、違う使い方ができることも念頭に入れた建築プランも用意してもらい、比較してみるとよいでしょう。

6-9.将来的に売却することも視野に入れる

賃貸併用住宅は、将来的に売却することも視野に入れておきます。中古の収益物件として売ることになりますが、完全なマイホームでもなく、賃貸部分は普通の収益物件よりも少ないため、売りにくいことは事実です。

そのため、マイホーム部分を一般的な賃貸仕様に変更してから売り出す策をとる場合が大半です。

賃貸併用住宅には、売却、自宅賃貸併用、全部を賃貸にする、二世帯、全部をマイホームにするなど、建物としての将来の選択肢が多いので、どの方法が最もメリットが大きいかを、よく比較検討してから決めるようにしてください。

関連キーワード

関連記事

-

【基礎から解説】田舎の土地活用で成功する方法|田舎の土地を収益化するアイデア

- 2025.01.23

- その他活用

-

- 2025.01.22

- アパート・マンション建築

- 築古

-

【徹底解説】マンションのリノベーション費用・相場とおすすめの工事内容

- 2025.01.24

- リフォーム・リノベ

-

- 2025.01.23

- アパート・マンション建築

- 費用