実は、土地の生前贈与はリスクが高い節税方法であると言われています。

土地は金額が大きいため、贈与税を少しでも回避するために、通常は「相続時精算課税制度」を利用します。

生前贈与で相続時精算課税を使う場合、土地の評価額が生前贈与時の価額になることを利用した相続税対策が講じられます。土地の生前贈与で相続税対策になるケースは限定的です。

そこで本記事では、土地の生前贈与を利用した相続税対策方法を詳しく解説します。生前贈与を選ぶか、相続での引き継ぎとするか、どちらがお得になるかを判断できる内容です。

土地の生前贈与にかかる贈与税の仕組みは?

土地の生前贈与でかかる贈与税はいくら?

相続時精算課税方式での生前贈与で土地の価格が2,500万円までであれば、贈与税はかかりません。それ以上の贈与の場合は以下の計算式で贈与税を求めます。

贈与税額 = (贈与財産 - 2,500万円) × 税率(20%)

贈与税の計算式については「土地の生前贈与でかかる贈与税の計算方法」でご確認ください。

土地は生前贈与と相続、どちらがお得?

土地の生前贈与では小規模宅地等の特例が適用されなくなり、評価額が減額されないことが最大のネックです。

小規模宅地等の特例が適用されるような土地の場合は相続を選択するほうがよい可能性があります。

詳しくは「土地を生前贈与すると生じる3つのデメリット」で解説しています。

土地の生前贈与のメリットは?

土地を生前贈与する場合、以下のメリットが期待できます。

- 相続税の節税効果が期待できる

- 土地の引き継ぎが確実にできる

- タイミングを決められる

それぞれのメリットを得られるケースは「土地を生前贈与すると生まれる3つのメリット」でご確認ください。

土地の生前贈与の流れは?

目次

1.生前贈与の課税方式は2つ

親世代の財産が多く、相続時に多額の相続税負担が予想されるような場合、生前贈与の活用を検討する方は多いのではないでしょうか。

ここではまず、生前贈与で発生する贈与税の課税の仕組みを解説します。

贈与税の課税方式は2つです。

- 暦年課税方式

- 相続時精算課税方式

1-1.生前贈与とは

生前贈与とは、当事者同意のもとで相続の可能性のある財産を特定の人物に譲ることです。

多くの場合、親世代の資産を子に確実に受け継ぎために、または相続税対策として利用されます。

生前贈与の効果は主に2つです。

- 相続財産を目減りさせる

- 贈与税非課税分を駆使して相続税節税につなげる

生前贈与した財産は課税対象です。

生前贈与を受けた側が個人から財産を受け取った場合、贈与税を納付します。

ただし、贈与を受けた財産額によって贈与税がかからない場合もあります。

生前贈与の対象を土地や不動産にする場合、財産の価値が大きくなりすぎ、また分割して贈与するのが難しいケースも多いでしょう。そのため、土地や不動産では一般的な贈与税の形である暦年課税方式でなく、相続時積算課税方式がとられることが多くみられます。

1-2.暦年課税と相続時精算課税

生前贈与で発生する贈与税には2つの課税方式があります。

| 暦年課税 | 相続時積算課税 | |

|---|---|---|

| 特徴 | 受贈者が1年間で受け取った財産に対し、年ごとに課税される方式 | 受贈者が受け取った財産(総額)に対し、相続税申告時に清算して課税される方式 |

| 贈与税の計算式 | (1年間で受け取った財産-基礎控除額)×税率(10%~55%) | (受け取った財産の総額-特別控除額)×税率(20%) |

| 適用対象者 | なし | 60歳以上の父母または祖父母から20歳以上の子または孫への贈与である場合に適用 |

| 非課税限度額 | 110万円(年間、毎年更新される) | 2,500万円(贈与者1人当たり) |

| 申告と納税のタイミング | 贈与が発生した翌年の2月1日~3月15日 | 相続税の申告と納付の時 |

| 利用を考えるケース |

|

|

相続時精算課税制度は、2003年から導入された制度です。

基礎控除額が2,500万円まであるため、金額の大きな不動産を一度に贈与したい場合に向いています。

ちなみに、暦年贈与で2,500万円を非課税で贈与しようとすると、最短で23年(毎年110万円を贈与し続ける場合)かかります。

相続時精算課税最大の特徴は、贈与した財産については相続時に相続財産に加算して相続税が計算されることです。

加算される財産の評価額は相続開始時の評価額ではなく、贈与時の評価額であることがポイントです。

将来的に評価額が上がる可能性の高い土地を所有している場合、評価額が上がる前に生前贈与を利用しておけば、上がる前の安い評価額で相続税を計算することになります。

既に納付した贈与税は相続税から支払われますが、それ以上に納税すべき相続税があれば納付することになります。

具体的に以下のケースで見てみます。

<設定条件>

贈与する土地の相続税評価額:3,000万円

贈与者Aの贈与時の財産:6,000万円(3,000万円の土地を含む)

受贈者はB(贈与者の子)

<贈与税額シミュレーション>

贈与税額 = (贈与財産 - 2,500万円) × 20%

= (3,000万円 - 2,500万円) × 20%

= 500万円 × 20%

= 100万円

贈与したことで、Aの財産は3,000万円まで減りました。

その20年後、相続が発生しました。

Aの相続時の財産:5,000万円

Aは20年間のうち、アパート経営などをして財産が3,000万円から5,000万円に増えていたと仮定します。また、相続人は「配偶者」と「子B」のみとします。

するとAの相続財産は以下のように計算されます。

<相続税額シミュレーション>

相続財産 = 相続時の財産 + 相続時精算課税で贈与した財産

= 5,000万円 + 3,000万円

= 8,000万円

相続財産が8,000万円で相続人が配偶者と子1人の場合、1人当たりの相続税額は235万円となります。(簡略化のため法定相続分で相続するものと仮定します。)

ここでBは贈与時に100万円の贈与税を支払っていました。

よってBの納税額は以下のようになります。

Bの納税額 = 相続税額 - 既に払った贈与税

= 235万円 - 100万円

= 135万円

上記のように、相続時精算課税制度では、贈与財産が相続時に再度加算されることで精算できる点が特徴です。

2.土地を生前贈与するべきケースとは?

土地の相続税対策として生前贈与しても全く、節税効果を発揮しないケースもあります。

この章では、生前贈与と相続の違いを踏まえた上で、生前贈与を利用したいケースを具体的に紹介します。

2-1.生前贈与と相続の違い

財産を他者に移すことである生前贈与と相続の違いは、課税される税金に違いがあります。

生前贈与では贈与税、相続では相続税です。

贈与税の計算では受贈者1人単位で計算するのに対し、相続税は相続人が何人いるかも個々の税額に影響します。

また、贈与税と相続税では税率が異なることも大きなポイントです。

例えば、3,000万円の課税対象額の場合

贈与税:税率50%、控除額250万円

相続税:税率15%、控除額は50万円

となります。

2-2.土地を生前贈与したほうがよい3つのケース

税率の比較から、一見すると生前贈与は相続税節税に一切つながらないと思われがちですが、相続税対策として効果的な生前贈与のケースもあります。

具体的には3つです。

- 将来的に値上がりが予想される所有地がある

- 収益物件(賃貸アパートなど)がある

- 財産総額が相続税基礎控除額を上回らず相続税が発生しない

2-2-1.将来的に値上がりが予想される所有地がある

相続時精算課税制度は、将来値上りする可能性のある資産を贈与する場合にはメリットがあります。

相続時精算課税は、贈与時に贈与した財産を相続時に再度加算して相続税額を計算する仕組みです。

再度加算する際、財産額が相続時の評価額ではなく贈与時の評価額を加算するという点がポイントとなります。

そのため、将来的に値上がりが見込める土地にとっては、有効な手段です。

2-2-2.収益物件(賃貸アパートなど)がある

相続時精算課税制度では、収益を生む資産の贈与にもメリットがあると考えられています。

相続税対策の一つとして、納税対策があります。

納税対策とは、相続税納付用の資金となる現金を貯める対策です。

相続税は原則、現金納付であるため、相続人に現金がないと相続税を納められません。

不動産は、現金よりも相続税評価額が低くなるため、被相続人がアパート経営などを行うと、節税対策になります。

しかしながら、名義がそのままだとアパート収入は親に行ってしまうため、相続人に資金は移転しません。

そこで、納税対策としてアパートの建物だけを相続時精算課税を利用して相続人に贈与することができます。大きな家賃収入を得ているのは土地ではなく建物であるため、建物を贈与するのがポイントです。

建物は、資産価値が落ちるため、相続時の精算時点では不利にはなりますが、それ以上に相続人に現金を蓄えさせる効果があります。

2-2-3.財産総額が相続税基礎控除額を上回らず相続税が発生しない

相続税には基礎控除があり、以下の計算式で算出できる基礎控除額を相続財産の総額が上回らなければ、相続税は発生しません。

相続税基礎控除額=3,000万円+(600万円×法定相続人の数)

こうした場合に相続時積算課税方式を利用して土地や不動産の生前贈与を行っておいても、贈与税の影響を受けることもありません。

また、意思がしっかり受け継げるうちに財産を移しておくことのメリットもあるでしょう。

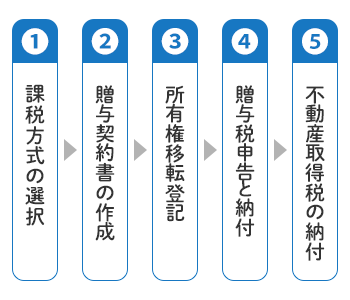

3.土地の生前贈与手続きの流れ

土地の生前贈与は以下のように進めます。

この章で、それぞれの手続きについて解説します。

3-1.課税方式の選択

贈与税は課税方式の選択によって非課税となる金額に違いがあるため、

- 暦年課税方式

- 相続時精算課税方式

のどちらの課税方式で贈与を進めるのかを決める必要があります。

土地の贈与の場合は金額が大きくなるため、相続時精算課税方式での贈与が一般的です。

3-2.贈与契約書の作成

贈与は口約束でも契約として認められますが、大きな金額が動いたり、後々の相続にかかわったりする場合は、贈与契約書を作成しておいたほうが安心です。

また、不動産登記の際には契約書が必要になることもあります。

贈与契約書には

- 贈与者名

- 受贈者名

- それぞれの住所

- 贈与する財産の詳細

- 贈与の日時

などを記載します。作成した契約書は贈与者、受贈者それぞれで1枚ずつ保有しておきます。

3-3.所有権移転登記

土地・不動産の贈与の場合、所有権移転の登記も必要です。

所有権移転登記とは、土地・不動産の名義を変更することで、管轄の法務局で手続きをします。

手続きには、贈与者と受贈者がそれぞれに必要となる書類を用意して、どちらか一方が委任するか、司法書士といった専門家に依頼して申請するのが一般的です。

3-4.贈与税申告と納付

以下に該当する場合には贈与税の申告が必要です。

- 暦年課税方式で年間の受贈財産の総額が110万円を超えた

- 相続時精算課税方式で贈与された財産がある

暦年課税方式では基礎控除額(110万円)を超えなければ、申告の必要はありません。

一方、相続時精算課税方式では贈与税の有り無しにかかわらず税務申告が必要です。

申告期限は受贈した年の翌3月となっています。

3-5.不動産取得税の納付

土地・不動産の贈与では、受贈者側に不動産取得税を納付する義務が発生します。

土地は土地の価格に税率3%をかけた金額から特別措置などの適用で減額された額を差し引いた額が税額です。

家屋は住宅の場合は税率3%、住宅でない場合は4%をかけます。

不動産取得税は都道府県民税です。

登記を済ませた数ヶ月後に届く納税通知書をもとに納税します。

4.土地を生前贈与すると生まれる3つのメリット

土地の生前贈与、相続時の懸念を回避できるメリットがいくつかあります。

主に以下の3つです。

- 相続税の節税効果が期待できる

- 土地の引き継ぎが確実にできる

- タイミングを決められる

相続との違いを比較しながら、土地の生前贈与のメリットを確認します。

4-1.相続税の節税効果が期待できる

土地・不動産の生前贈与で相続税の節税効果があるかは、土地の価格の値上がりが期待できるかどうかを見極めなければなりません。

相続時精算課税方式での生前贈与では、生前贈与された時点の土地の評価額で相続税の計算が行われます。

つまり、時を経た後に土地の価格が高騰しても以前の低い価格で計算できるため、相続税節税につながる仕組みです。

また、賃貸アパートなどの収益物件を生前贈与とすると、贈与以降の家賃収入は相続財産に入らず受贈者の収入となります。

相続財産をやみくもに増やすことを抑える効果によって、相続税の節税にもつながるでしょう。

4-2.土地の引き継ぎが確実にできる

生前贈与は文字どおり、生きている人の意思に基づいて贈与できる仕組みです。

相続は遺言書を残しても遺留分に関しては故人の遺志を反映させることはできません。

分割が難しい土地の相続では生前贈与を利用することで、特定の人物にのみ土地を引き継がせることができます。

ただし、生前贈与をする際には想定される相続人を交えて話し合っておくことが大切です。贈与する側の意図をしっかり伝えられれば、親族の同意を得やすくなるでしょう。

4-3.タイミングを決められる

相続は財産を保有していた人物が亡くなったタイミングで発生します。一方、生前贈与はタイミングを選びません。

教育資金の捻出やマイホームの取得など、支出の増えるライフステージを迎える子に対して、収益物件をそのタイミングで生前贈与するのもよいでしょう。

必要とするタイミングで必要とするものを贈与できることは生前贈与最大のメリットともいえます。

5.土地を生前贈与すると生じる3つのデメリット

土地の生前贈与にはデメリットもあり、場合によっては普通に相続する場合よりも損をしてしまうこともあります。

以下のような点がデメリットとして挙げられます。

- 将来値下がりすると税負担が多く感じる

- 小規模宅地等の特例が適用されない

- 贈与税や不動産取得税がかかる

どのような場合にデメリットとなり得るのかを解説します。

5-1.将来値下がりすると税負担が多く感じる

高額な資産である土地を節税しながら贈与するには、相続時精算課税を利用するのが合理的ですが、相続時精算課税は、将来値下がりする資産に使ってしまうと、相続税が無駄に大きくなるというデメリットがあります。

土地の価格は一定ではありません。

社会情勢や環境の変化などにより値上がりする場合もあれば、値下がりすることもあります。

相続時精算課税方式では相続時に値下がりしていても、生前贈与時の高い価格を相続財産として評価額にプラスしなければなりません。

土地の値上がりを期待しての生前贈与は高いリスクを伴います。土地の価値は専門家でも予測が難しいものです。

収益物件が建てられている土地であれば、その間の収入を得られますが、そうでない場合はリスクが高いということを理解しておく必要があります。

5-2.小規模宅地等の特例が適用されない

贈与したい土地が宅地である場合は、相続時精算課税を利用すると、相続税で一番減額効果の高い特例とされる「小規模宅地等の特例」の適用ができなくなるという点も、考慮すべきです。

相続税の小規模宅地等の特例では、土地の評価額を最大で80%減額できる作用があります。

土地の評価額が減額できれば相続財産が大幅に減るため、生前贈与したことが不利に働くでしょう。

これは相続発生前3年以内の暦年課税での生前贈与でも同様です。

5-3.贈与税や不動産取得税がかかる

贈与と相続は財産を移すという点で、似た性質を持つ制度です。

しかし、移す財産にかかる税金の税率は贈与税のほうが高く設定されています。

相続時精算課税方式での生前贈与で限度額(2,500万円)を超える場合、贈与税がかかることに注意が必要です。

また、不動産取得税と登録免許税の額も生前贈与と相続では異なります。

| 不動産取得税 | 登録免許税 | |

|---|---|---|

| 生前贈与時 | 固定資産税評価額の3% (2024年3月末まで) |

不動産価額の2% |

| 相続時 | 非課税 | 不動産価額の0.4% |

例えば、2,000万円の土地を生前贈与した場合と相続した場合では、不動産取得税は2,000万円の固定資産税評価額として1,600万円として計算すると、生前贈与では48万円かかりますが、相続時では非課税です。

登録免許税では、生前贈与時は40万円、相続時は8万円と、不動産取得税と登録免許税の合計は80万円の差が出ます。

不動産での相続対策についてはこちらで詳しく解説しています。

6.土地の生前贈与で発生する税金と費用一覧

土地の生前贈与をする場合、預貯金など現金の贈与では発生しない税金とその他の費用がかかります。

以下の表に土地の生前贈与で発生する税金と費用をまとめました。

| 贈与税 | 贈与する財産が限度額を超える場合に発生する国税。 |

|---|---|

| 不動産取得税 | 土地や建物を取得した時にかかる地方税。 |

| 登録免許税 | 土地や建物の移転登記をした際にかかる国税。 |

| 専門家への依頼費用 | 移転登記などは司法書士に、贈与税の申告は税理士に依頼することもある。どこまで任せるかによって設定費用はまちまち。 |

土地は財産としての価値が高いため、課される税金もまとまったお金になりがちです。

また、生前贈与は相続税との兼ね合いを考える上でも、専門家と相談しながら進めるのがよいでしょう。専門家への依頼には費用がかかります。

7.土地の生前贈与でかかる贈与税の計算方法

贈与を行うと、受贈者側に贈与税が課されます。

一般的な贈与税は、暦年課税方式での課税を指します。計算式は、以下のとおりです。

贈与税額 = (贈与財産 - 110万円) × 税率-控除額

贈与財産から控除している110万円は基礎控除額と呼ばれます。

贈与税は、1年間(暦年単位)に贈与を受けた財産の合計額をもとに計算します。この課税方式では、年間110万円を超えなければ贈与税を納める必要がありません。

ただし、贈与に関しては相続前の3年以内に贈与されたものは相続財産の課税価格の中に組み戻されます。

一方で、土地のような金額が大きな資産を生前贈与する場合、暦年贈与では基礎控除額が小さすぎるため、贈与税は高くなってしまいます。

そのため、控除額の大きい「相続時精算課税」を利用するのが通常です。

相続税精算課税方式での贈与は2,500万円まで贈与税がかかりません。計算式は以下のようになります。

贈与税額 = (贈与財産 - 2,500万円) × 税率(20%)

暦年課税方式では贈与財産額が高くなるほど税率が上がりますが、相続時精算課税方式での税率は一律20%です。

8.生前贈与関連の土地の相続税節税法

土地の生前贈与を検討するようなケースでは、他の選択肢も検討してみる必要があります。

控除額が高くなるケースと他の制度を使った土地承継を紹介します。

8-1.贈与税の配偶者控除

配偶者に対して自宅や自宅購入資金を贈与する場合、2,000万円までであれば贈与税がかかりません。

この控除には暦年課税方式での年間控除額110万円も加算できるため、2,110万円までが控除額となります。

ただし、この特例には要件が設定されています。

- 婚姻期間が20以上であること

- 贈与対象が居住用不動産か居住用不動産取得のための資金であること

- 贈与のあった年の翌3月15日までに実際に住んでいること

この特例は控除額が大きいものの、贈与対象が居住用不動産と限定的です。配偶者が所有している賃貸アパートなどは対象になりません。

8-2.家族信託

生前贈与が財産の全ての権利を完全に移すことに対して、家族信託では信託所有権を移すのみにとどまることが特徴です。

土地の相続で所有者の意向を確実に実現する方法として生前贈与を検討するなら、家族信託も一つの選択肢となるでしょう。

家族信託には委託者、受託者、受益者の3者が出てきます。

委託者(土地の所有者)は土地の管理一切を受託者に委ね、受託者の管理運営で得た収入は受益者に渡る仕組みです。

この方法を採用すると、相続では不可能な次々世代まで財産承継の指定ができます。

また、家族信託では多くの場合、子世代が受託した土地で不動産経営をします。賃貸物件のある土地は、相続時の評価額が減額される措置があるため、相続税節税効果も期待できるでしょう。

家族信託の詳しい内容はこちらの記事で分かりやすく解説しています。

9.土地の生前贈与など相続税対策を相談できる土地活用会社の選び方

土地の価格は変動するもので予測が難しいことから、生前贈与で相続時精算課税方式を使うと相続時に損をする可能性があります。

相続時精算課税を適用してメリットがあるのは、

- 「将来値上がりする資産」

- 「収益を生む資産」

の2つだけです。

ただし、相続時精算課税は、一定の額までの課税を相続時まで先送りする仕組みに他なりません。相続税の節税という目的であるならば、土地活用もセットに検討したほうが効率的です。

土地活用は最良の相続税対策と言われています。

借地にしたり、収益物件を建てたりすることで土地評価額の減額が適用されるほか、得た収益は相続税納税のための資金として備えておくことが可能です。

しかし、所有地でどのような土地活用が可能であるかを見定めるのは難しいでしょう。

そうしたときは複数の土地活用プランを集め、比較しながら相談先を決めるのがおススメです。相談先は

- 相続税対策に強い土地活用実績が豊富

- プランが現実的で実現可能なもの

- 悩みを解決するスキルがある

といった基準で選ぶとよいでしょう。

相談先選びには「HOME4U(ホームフォーユー) オーナーズ」をご活用ください。「HOME4U オーナーズ」では、最大10社の実績豊富な企業からさまざまなプラン請求が受けられます。土地活用ジャンルもさまざまあり、専門性の高い企業が集まっていることも特徴です。

関連キーワード

関連記事

-

-

-

【徹底解説】相続税の土地評価額計算方法の基礎知識と減額・軽減・特例条件の具体例

- 2025.01.30

- 相続税

-

-