「不動産が相続税対策になる」という話を聞いたことはあるものの、具体的な方法は分からないという方は多いのではないでしょうか。

不動産を利用した相続税対策には、特例措置や評価額の差異を活用します。以下に方法をまとめました。

| 土地を所有する | 相続税評価額と時価の差異を活用した節税効果 |

|---|---|

| 借地にする | 借地権割合をかけて評価額が下がる節税効果 |

| 貸家(アパート等)を建てる | 借家権割合をかけて評価額が下がる節税効果 |

| 住居用の建物を建てる | 小規模宅地等の特例の適用で評価額が下がる節税効果 |

| 等価交換 | 現金納税の資金調達対策 不動産分割対策 |

| リースバック | 資産総額が減少する可能性 現金納税の資金調達対策 |

| 不動産を購入する | 相続税評価額と時価の差異を活用した節税効果 現金資産の減少による節税効果 |

| 不動産賃貸経営を法人化する | 法人は相続税課税対象外になる |

この記事では、土地などの不動産を所有している方に向けて、不動産を活用した相続税対策の方法を具体的に紹介します。なぜ不動産が相続税対策になるのか、優遇措置・特例の適用条件についても分かる内容です。

土地活用での節税対策についてプロに直接相談したい方は「HOME4U(ホームフォーユー) オーナーズ」をご活用ください。最大10社の専門企業から無料で相続税対策を踏まえた収支プランが手に入れられます。

土地・不動産が相続税対策になるのはなぜ?

土地・不動産が相続税対策になるのは、土地や建物の評価が時価より低く設定されている仕組みを利用するからです。

どの程度の節税効果があるかなど、詳しくは「不動産で相続税対策をする2ステップ」で解説しています。

土地・不動産での相続税対策の方法は?

土地・不動産を活用した相続税対策には以下のような手法があります。

- アパート・マンションを建てる

- 賃貸併用住宅を建てて借入金を作る

- 生前贈与する

- 等価交換で区分所有する

- リースバックで現金納付に備える

- 資産を組み換える

- 不動産賃貸経営を法人化する

特に相続税対策に効果的な方法とその仕組みについては「不動産を持つ人のための相続税対策6つの方法」と「賃貸経営で相続税対策するなら法人化も効果的」で詳しく解説しています。

土地・不動産で相続税対策をするときの注意点は?

土地・不動産を活用して相続税対策をする場合、以下の5つのポイントに注意が必要です。

- 行き過ぎた相続税対策は認められない

- 不動産を所有・活用・物納・売却に分類する

- 最適な土地活用を行う

- オーバーローンリスクを考慮する

- 分割対策をしておく

詳細は「不動産で相続税対策をするときの5つの注意点」をご一読ください。

目次

1.不動産で相続税対策をする2ステップ

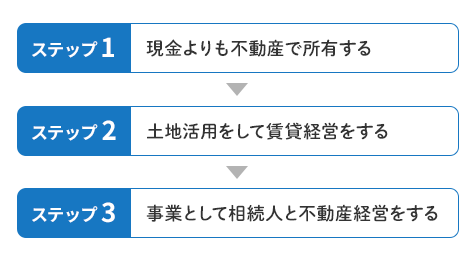

不動産で相続税対策、特に節税対策をするとき、2つの仕組みを活用することで対策が成立します。ここでは不動産を活用した相続税対策の大本となる流れを、仕組みを交えて詳しく解説します。

1-1.不動産で相続税対策をする流れ

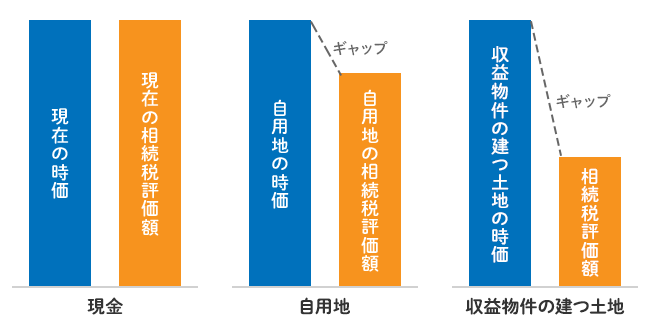

不動産で相続税対策をするには、不動産の「相続税評価額」で生まれる2つのギャップを活用します。

- 不動産の相続税評価額は現金よりも低くなる

- 賃貸することで不動産の相続税評価額はさらに低くなる

相続財産の合算のときに用いる相続税評価額は、現金や有価証券が額面通りの評価額となるのに対し、不動産の相続税評価額は時価の8割ほどです。同じ価値の現金と不動産では、相続税計算の際2割の違いが出るということになります。

賃貸用の不動産を所有している場合、土地の評価額はさらに減額されます。

つまり、相続税対策をする際、2ステップで不動産を活用することで節税を図れるということです。

以下でステップ1とステップ2の詳細を解説します。

1-2.【ステップ1】不動産は現金より相続税が下がる

土地の相続税評価額は路線価方式と倍率方式のどちらかで算出します。

- 路線価方式

-

土地に接している道路に設定されている路線価を基準にする土地評価方式。路線価は国税局が公表している「路線価図・評価倍率表」で確認できる。

- 倍率方式

-

路線価が設定されていない土地での評価方式。固定資産税課税明細にある固定資産税評価額に「評価倍率表」の倍率をかける。

これらの数値は、公示地価の8割ほどに調整されています。

公示地価とは公的機関が鑑定している1平米あたりの土地の価格で、土地取引の指標としても使われるものです。

建物も同じく現金より評価額が5~7割ほどまで下がります。

建物の相続税評価額は固定資産税評価額と同じです。固定資産税評価額は、建物の購入金額の5~7割ほどになります。固定資産税評価額は、固定資産税の「納税通知書(賦課決定通知書)」の「課税明細」の欄を見れば確認できます。

相続財産となる現金の一部を使って建物を取得することで相続税対策になるというわけです。

また、土地に関しても取得すれば、現金を相続するよりも相続税の節税につながります。ただし、これら不動産には毎年固定資産税などがかかることに注意が必要です。

1-3.【ステップ2】不動産を賃貸すると相続税評価額が下がる

賃貸アパート経営など、土地活用で受けられるようになる税制優遇措置は用途で異なります。

(1) 住居として供する土地の優遇措置

更地に貸家となる物件を建てると土地の相続税に対して優遇措置が適用になります。適用されるのは小規模住宅の特例です。小規模住宅の特例とは、以下のような条件に合致すれば土地の相続税評価額が優遇される特例のことです。

- 宅地を相続した方が継続して運用する

- 上記を相続税の申告期限まで継続

- 相続税の申告期限まで保有

仮に、保有している土地でアパート経営やマンション経営をしていれば、「貸付事業用の宅地等」に該当します。

そのため、以上の条件に該当すれば200平米までなら評価額が50%減額されるという措置があります。

参考:国税庁「相続した事業の用や居住の用の宅地等の価額の特例」

(2) 貸家を建築したときの優遇措置

賃貸アパートなどの場合、自分の好きに使える状態ではないことから、相続税評価額は自宅を建築するよりもさらに下がります。

建物の固定資産税評価額(=相続税評価額)は以下の計算式で算出します。

貸家(建物)=建物の固定資産税評価額×(1-借家権割合(通常30%)×賃貸割合)

借家権割合:国税庁が発表している数値

賃貸割合:その貸家が賃貸されている割合、稼働率

(3) 貸家用の土地の優遇措置

貸家が建築されている土地にも優遇措置があります。

貸家が建築されている土地の評価額は以下の計算式で算出します。

貸家が建てられている土地の評価額=さら地の評価額×(1-借地権割合×借家権割合×賃貸割合)

(4) 借地にしている場合の優遇措置

土地を第三者に貸し出す「借地」にしている場合、その土地の評価額は一般的に路線価図を参考にします。

| 記号 | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

路線価とともに書かれている記号は借地権割合を指します。この割合を路線価にかけると、借地としている土地の評価額となります。

つまり、「土地」という不動産を保有しているだけで評価額が現金のときより減額される上に、貸家が建築されている場合はさらに減額措置があるいうわけです。

相続税対策に有効なアパート経営について、その仕組みをこちらで詳しく解説しています。

2.不動産を持つ人のための相続税対策6つの方法

保有している土地を活用することで、相続税対策の効果を上げることが可能です。この章では不動産を所有する方向けの相続税対策の具体例を解説します。

2-1.対策1.アパート・マンションを建てる

- 効果

-

所有地にアパート・マンションなどを建築するとその土地が貸家建付地評価減の適用を受けられるようになります。特にアパート・マンションのような事業用宅地になると、小規模住宅地等の特例措置が適用されるため、土地の評価額が半減し、大きな節税効果を得られます。

また、家賃収入を得られるという点もメリットです。 - 方法

-

アパート・マンションで節税対策をするとしても、収益を確保できなければ経営自体が傾いて莫大な損益を残してしまいます。土地活用による相続税対策の実行方法は、その土地に見合った最適な土地活用を見つけることから始めます。

最適な土地活用を見つけるには、「HOME4U(ホームフォーユー) オーナーズ」の利用がおススメです。

どのような土地活用ができるのかを知るには、「建築に関する専門知識」と「賃貸需要の把握」の2つが必要です。ベストな土地活用を知るには、専門家の協力が要となってきます。大手ハウスメーカーであれば、社内に一級建築士がおり「建築に関する専門知識」を有しています。また、関連会社に管理会社を有しており、「賃貸需要の把握」も適切です。

「HOME4U(ホームフォーユー) オーナーズ」なら最大7社から無料で土地活用提案を受けることが可能です。 - 注意すべきポイント

-

空室リスクを十分検討した上で行うことが注意点です。

空室が増えてしまうと、賃料収入が減るばかりではなく、借入金の返済も滞り、最悪の場合には自己破産といった問題も生じます。土地活用は、賃貸需要が見込まれる立地で行うべきものであり、全ての土地で行えるものではありません。土地活用を検討する際は、色々な会社の意見を聞き、長期に渡って賃貸経営が可能かどうかを見極めたうえで慎重に実行するようにしてください。

2-2.対策2.賃貸併用住宅を建てて借入金を作る

- 効果

-

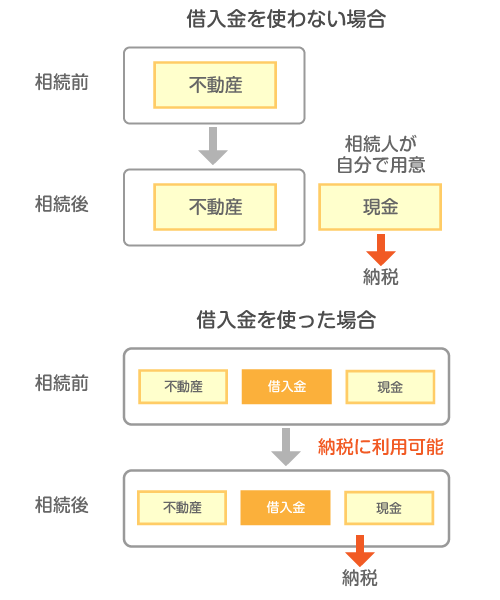

相続税対策では借入金を積極的に利用することで、節税と納税、分割の効果が生まれます。

5,000万円の借入金で、相続財産を5,000万円減額できます。

このとき、賃貸併用住宅経営での土地活用を選択し、いくつかの条件を満たせば住宅ローンで借入金を調達することが可能です。住宅ローンはアパートローンよりも低金利で借入期間も長くなるため、返済リスクが低くなります。返済リスクを低くしながら、借入金で相続税対策をという場合には賃貸併用住宅で住宅ローンを活用するのがおススメです。

- 方法

-

借入金は、土地活用や収益物件の購入などで利用するのが適しています。収益物件の家賃収入によって無理なく返済できるのであれば、悪影響を与えることはありません。

賃貸併用住宅を住宅ローン適用で建てる場合、建物の50%以上を自宅の専有面積とする必要があります。

ただし、賃貸面積を半分とすると必然的に収益性も落ちるため、集客力のあるエリアに立地している場合は、あえて住宅ローンにこだわる必要はありません。相続財産のうちの現金を減らして借入金を作ることで、十分相続税対策となります。 - 注意すべきポイント

-

借入金を利用する際は、借り過ぎないことが注意点となります。

余裕を持った返済計画を立て、いたずらに手持ち現金を減らさないために借入金を利用するようにしてください。

2-3.対策3.生前贈与する

- 効果

-

生前に親が持っている賃貸物件の建物を子に贈与すると、納税対策が可能です。

賃貸物件の建物が子の名義になると、子が家賃収入を得ることになります。子には家賃収入によって早い段階から納税資金が貯まるため、納税対策の効果があるのです。 - 方法

-

賃貸物件の建物の生前贈与は相続時精算課税制度を利用します。

相続時精算課税制度は、推定相続人(孫を含む)に財産を贈与した場合に、基礎控除額が2,500万円まで設けられている贈与制度です。相続税評価額が2,500万円以下であれば、贈与時の贈与税は非課税となります。ただし、相続時精算課税で贈与した財産は、相続時にその贈与財産を相続財産に加算して相続税が計算されます。

アパート程度の規模の物件であれば、相続税評価額が2,500万円以下となっていることが多いです。そのため、非課税枠内で建物を贈与してしまい、相続人に早めに納税資金を蓄えさせることができます。

- 注意すべきポイント

-

相続時精算課税は、一度選択してしまうと途中で暦年贈与が使えなくなるという点が注意点です。

暦年贈与とは、年間110万円以下は贈与税を非課税とすることができる制度です。暦年贈与は金額こそ少ないですが、使い勝手は良いので利用できなくなることはデメリットといえます。

また、相続時精算課税制度は税金の支払いを相続時に先送りしているだけなので、節税効果はありません。

2-4.対策4.等価交換で区分所有する

- 効果

-

等価交換は、土地と建物では建物のほうが評価額は低くなる仕組みを用いた相続税対策です。持っている土地の価値と同等の価値の建物所有権と交換をして評価を下げる効果があります。

また、等価交換では大きな土地が1か所しかない場合の分割相続対策にも有効です。

- 方法

-

持っている土地の大きさや立地が商業に向いている場合は、オフィスビルやマンションなどを建設する企業に土地を提供し、提供したものと等価のものを、企業が建てた建物に取得します。(または企業が提案する等価相当の別の場所の不動産と交換をします)

等価交換は、こちらから提案するケースと企業側から打診があるケースがあり、相続のタイミングなどで声がかかる場合もあります。

等価交換で得た建物の区分所有権は、複数の相続人がいる場合、分割して所有します。共同所有とすると、権利が複雑化する可能性が高いため、対策をしておくと安心です。

- 注意すべきポイント

-

等価交換は土地に不動産投資の価値があるかどうかが決め手となります。企業側からの打診は、よほど立地が良いなど好条件でなければ難しい場合が多いとされています。

2-5.対策5.リースバックで現金納付に備える

- 効果

-

リースバックとは、土地の評価額が高く相続税の現金納税が難しくなる場合に備えて採られる相続税対策です。

リースバックの効果としては以下の2つが挙げられます。

- 土地を手放し、現金化しておくことで資産総額を目減りさせる効果

- 現金納付原則の相続税を住む場所を失うことなく納められる

- 方法

-

リースバックは、所有している自宅とその土地などの不動産を住み続ける前提で売却し、借りなおして利用する方法です。

- 注意すべきポイント

-

リースバックの後は当然、家賃を支払う必要性が出てきます。家賃の金額設定は、相場より高めになると認識しておいたほうがよいでしょう。

また、他の賃貸住宅と同様に更新料がかかることもあります。契約内容によっては退去を余儀なくされる可能性もあるため、注意が必要です。

2-6.対策6.資産を組み換える

- 効果

-

分割しやすい不動産を購入すると節税と分割の効果が生じます。

区分ワンルームマンションも収益物件ですので節税効果があります。また、同様の物件を複数購入することで分割もしやすくなります。

例えば区分ワンルームマンションを3戸購入すれば、3人の相続人に対して将来1戸ずつ分け与えることが可能です。 - 方法

-

節税効果があり、なおかつ、分割しやすい不動産としては以下のようなものがあります。

- 区分所有のワンルームマンション

- 区分所有形態となっているオフィスビル1室

- 不動産小口化商品(任意組合型による共有持ち分権の場合)

上記のような収益物件は小額から不動産投資を始められることで人気ですが、少額であるがゆえに複数戸を購入することもできます。

相続税対策を意識して不動産投資をするのであれば、小さな物件をたくさん買うほうが「分けにくい」という不動産のデメリットを補えるのです。

- 注意すべきポイント

-

不動産投資ですので立地が良く空室リスクの低い物件に投資するという点です。

不動産投資では借入金を併用することも相続税対策として効果的ですが、やはり途中で返済できなくなるような物件に投資すべきではありません。

物件選びには十分な時間をかけ、良い物件に投資するようにしてください。

3.賃貸経営で相続税対策するなら法人化も効果的

アパート・マンション経営など、賃貸経営をしている場合、法人化することで相続税対策ができます。法人化して相続税対策をするなら、税理士に相談して進めるとよいでしょう。法人化は複雑なスキームになる場合があり、税金関係の難易度も上がるからです。

3-1.法人化で節税できる理由

Aさんが経営しているマンション(建物)をAさんが設立したZ社(法人)に売却します。

そのようにしておけば、仮にAさんが亡くなったときでもマンションを保有しているのはZ社なので相続税は発生しません。

しかし、Z社はマンションをAさんから購入しているという扱いになるので、その代金をAさんに支払う必要があります。「相場金額」として認められる最低金額で売却することで、Aさんが持つ現金を最小限に抑えつつ相続税無しでマンションを相続することができます。

3-2.譲渡時に知っておくべきこと

法人化するには不動産の譲渡が発生します。譲渡時に知っておくべきことは以下の点です。

- 長期借入でも可能

- 売却益の計算式

- 土地はそのまま相続する

- 相続税以外にも節税効果がある

(1) 長期借入でも可能

アパートを一棟建築するとなると一千万円単位のお金になるので、現金で一括購入できない場合もあるでしょう。

その際は、Z社が個人からの長期借入とすることができ、利率ゼロで設定することも可能です。

(2) 売却益の計算式と税率

不動産を譲渡した場合、譲渡益がプラスだと譲渡所得税がかかります。

譲渡益の計算式は以下の通りです。

譲渡益=(売却価格-売却時の諸費用)-(購入時の価格+購入時の諸費用-減価償却費用)

単純に売却価格から購入価格を差し引くわけではありません。

しかし、上記の計算で譲渡益がプラスになると、その譲渡益に対して以下の高税率が課せられるので注意してください。

| 長期保有 (1月1日時点で5年超保有) |

短期保有 (1月1日時点で5年以下保有) |

|

|---|---|---|

| 所得税率 | 15% | 30% |

| 復興特別所得税率 | 所得税額×2.1% | 所得税額×2.1% |

| 住民税率 | 5% | 9% |

(3) 土地はそのまま相続する

土地は経年劣化しないため、譲渡益がプラスになる可能性があります。そのため、譲渡所得税が高額になるリスクがあるので土地は無理して譲渡せず、個人のまま相続したほうがよいケースが多くなります。

土地の売却価格を算出した後に、税理士と相談して判断してください。

(4) 相続税以外にも節税効果がある

法人化すると、不動産所得にかかる税にも節税効果があります。法人化して家族を役員にすることで、役員報酬が経費として計上できるからです。

例えば、妻を役員にしてマンション管理の仕事を任せたとします。

その対価として妻に年間130万円の役員報酬を支払えば、その130万円は経費計上できるので課税対象所得は下がります。

結果、不動産所得税も下がり節税につながります。

アパート経営など不動産賃貸経営の法人化について詳しくはこちら。

4.不動産による相続税対策の弱点

不動産は大きな節税効果だけが注目されてしまいますが、不動産による相続税対策にも弱点があります。この章では不動産による相続税対策の弱点について解説します。

4-1.分割しにくくなる

不動産の最大の弱点は、相続人同士で資産が分割しにくくなるという点です。一般的に相続人は複数人いることが多いため、分割は大きな問題となります。

例えば相続財産が全部で1億円あり、2,000万円が現金、8,000万円が1棟の賃貸マンションのようなケースを考えます。

ここで、相続人が兄弟2人の場合、兄に8,000万円のマンション、弟に2,000万円の現金を分けるような場合、兄弟間で大きな不平等が生じます。現金であれば1円単位で分けることができるため平等に分割しやすいですが、不動産は平等に分割しにくい資産です。

不動産が2物件あったとしても、A物件が2,000万円、B物件が6,000万円だとしたら、兄にA物件、弟にB物件という分け方も不平等になります。

相続では相続人同士が遺産分割で揉めることで「争族」となることがあります。不動産を使った相続税対策では、弱点である分割対策についてもしっかり考える必要があります。

4-2.納税資金が減る

現金を不動産に変えることは大きな節税対策になりますが、土地活用や不動産の購入によって被相続人の現金を減らしてしまうことは別の問題を引き起こします。

別の問題とは、納税資金が減るという問題です。

相続税は現金納付が原則であるため、相続税対策としては納税用の現金も用意しておく対策が必要です。

仮に被相続人(他界した方)の資産が全て不動産だった場合、相続人(残された方)は不動産だけを受け取ることになります。相続人が不動産しか受け取れない場合、財産を守るためには相続人が自己資金で相続税を払うことになります。

先祖代々の資産を守ろうとしても、納税資金が無ければせっかく節税対策をしたとしても資産を手放すことになります。

納税を考慮すれば、不動産の比重を大きくし過ぎることは適切ではなく、ある程度の現金は残しておく必要があります。

5.不動産で相続税対策をするときの5つの注意点

土地・不動産で相続税対策をする場合の注意点は独特です。

以下の5つの注意点について詳しく解説します。

- 行き過ぎた相続税対策は認められない

- 不動産を所有・活用・物納・売却に分類する

- 最適な土地活用を行う

- オーバーローンリスクを考慮する

- 分割対策をしておく

5-1.行き過ぎた相続税対策は認められない

相続税の節税目的のみで不動産を購入した場合、その効果を享受できない可能性があります。

高齢の親が購入した、購入目的が節税対策だと明白といった状況で税務署が無効と判断した場合、不動産の価値を時価にして申告しなおさなくてはなりません。

5-2.不動産を所有・活用・物納・売却に分類する

不動産を複数持っている場合、所有・活用・物納・売却に分類しておくとよいでしょう。

全てを相続させようとするのではなく、一族にとって大切な資産は残し、売却すべきものは生前に売却することも対策の一つです。

また、不動産の中には、例外的に相続税評価額が時価よりも高くなってしまい、売却したほうが相続税対策になるような資産もあります。

例えば、以下のような資産は、持っていると損をする不動産であるため、売却をおススメします。

- 底地(借地権付きの土地)

- 築年数の古い借地権付き建物

- 利用価値の低い土地(例えば蛇のような形をした土地、極めて小さい土地等)

立地が悪い更地は、都市部の好立地の物件に買い替えて活用してもよいでしょう。立地条件の悪いまま、無理矢理土地活用をしてしまうと、20~30年後に負の遺産になりかねません。

アパートローン残債が売却価格よりも高いオーバーローンの状態となっていれば、売るに売れず、負の遺産となってしまうこともあるのです。

相続税対策は、今持っている資産にこだわらず、資産を最適な形に組み替えることも行うようにしてください。

5-3.最適な土地活用を行う

残すべき資産は、最適な土地活用を行って資産を守ります。

最適な土地活用は、素人判断すべきではないので、幅広くプロの意見を聞くことをおススメします。

例えば実際に、たった15坪程度の土地で3階建ての鉄筋コンクリート造のマンションを建てて収益をあげているケースもあります。普通なら15坪程度の土地の活用はお手上げと考えがちですが、一級建築士にとっては十分に活用できる土地に見えるのです。

このように土地活用には、プロが見ないと思い浮かばない活用方法があります。

複数のプロに土地活用を考えてもらうには、「HOME4U(ホームフォーユー) オーナーズ」が便利です。最大10社からさまざまな土地活用プランの提示を受けられます。

5-4.オーバーローンリスクを考慮する

相続税対策で不動産賃貸経営を始めた場合に陥りがちな問題がオーバーローンリスクです。

アパート経営などでは建築時にアパートローンを組むのが一般的です。ローンを組めばマイナスの資産として相続財産を目減りさせることができるため、返済プランを十分考慮せずに、返済の負担だけが重くなってしまったということが発生してしまいます。

アパート・マンション経営は築年数が増えると空室リスクが高まります。相続税対策だとしても土地活用は、経営、投資である意識なくしては賃貸経営を安定的に続けるのは難しいでしょう。ローンを組む際は、返済プランも十分考慮しておく必要があります。

5-5.分割対策をしておく

不動産は相続税対策として優れていますが、「分割しにくい」という大きな弱点があります。

不動産を使って相続税対策をしても、分割対策が不十分だと「争族」の原因となり失敗します。相続財産の中に不動産が入っている限り、相続人に財産を平等に分けることは不可能と考えてください。

平等に分けることが無理であれば、「分けやすい資産に変える」「遺言を残す」「似たような金額の不動産を複数持つ」等の対策が必要です。

また、分割対策は必ずしも平等にこだわる必要もありません。

生前のうち、子どもたちに事情を話し、納得の上で資産を誰かに偏らせて分けることも立派な分割方法の一つです。

6.相続税対策を相談できる安心の土地活用会社を選ぶポイント

土地・建物をはじめとする不動産は、現金で持っているよりも相続税評価額が下がり相続税対策になります。

さらに土地活用することで、税制面での優遇措置を受けることができ、相続税額はいっそう減額できる仕組みです。

相続税対策で土地活用をすることで不動産から家賃収入も得られ、土地活用として不動産経営をするメリットは大きいと言えるでしょう。

土地・不動産で相続税対策にするには特例措置適用の条件を満たす必要があります。

つまり、プランニングのときから相続税対策をしっかりしておかなければ失敗しかねないということです。

相続税対策はプロに相談が肝要です。

相談先を決める際には、

- 税制面にも明るい実績豊富な企業

を見極める必要があります。

アパート経営などの土地活用の検討、相談先の選定に「HOME4U オーナーズ」のサービスをご活用ください。

優遇措置をはじめとした、相続税対策はもちろん、将来の収益性も考えられたアパート経営プランを、複数のハウスメーカー・建設会社に一括請求できるサービスが、「HOME4U(ホームフォーユー) オーナーズ」です。

「HOME4U オーナーズ」は、下記の特徴があります。

- アパート経営の実績豊富な、一流企業のみとの提携で安心

⇒実績のある大手ハウスメーカー・建設会社のみを選定して提携。

⇒選択した企業以外からの連絡はないから安心。 - 収益性や節税を考えたいろんな企業の複数プランを比べられる

⇒プラン請求先の会社は最大10社まで、全て利用者ご自身が選択可能。 - NTTデータグループのNTTデータ・ウィズ運営だからセキュリティも安心

HOME4Uは、相続税対策としての、賃貸経営を始めるのに最適なサービスです。ぜひご利用ください。

関連記事

-

-

-

【相続の手続きマニュアル】流れ・期限・必要書類をやさしく解説

- 2025.01.23

- ノウハウ

-

【徹底解説】土地信託を相続対策に活用するための基礎知識&メリットとデメリット

- 2025.01.23

- 相続税

-