アパート経営の方法は、個人経営と法人化(会社設立)の2種類があります。

法人化をしてのアパート経営は、個人事業とは違うメリットがあるため、検討している賃貸オーナーの方もいるのではないでしょうか。

この記事では、アパート経営の法人化に関して、

- 検討すべきタイミング

- 法人化によるメリット・デメリット

- 法人化の流れと手順、必要なコスト

を中心に徹底解説します。

最後までお読みいただければ、ご自身のアパート経営が法人化すべきか、そうでないのかが分かります。

また、以下のボタンから土地情報を入力すると、最大10社のハウスメーカーがあなたの土地に合った、建築費の見積もりや、経営プランを無料診断いたします。

「HOME4U(ホームフォーユー) オーナーズ」なら無料で土地活用提案を受けることが可能です。

「うちの土地にアパートが建つの?」「いくら儲かるのか知りたい」という方はご活用ください。

アパート経営の法人化を検討すべきタイミングは?

アパート経営の法人化とは、新しく設立した法人でアパートの経営を行うことです。

すでに個人で経営しているアパートを法人での経営に切り替えるケースと、最初から法人を設立してアパートを建築するケースがあります。

法人化することによって変わるポイントについて、詳しくは「アパート経営の「法人化」とは」の項目をご確認ください。

法人化を検討すべきタイミングとは?

法人化を検討すべきタイミングは、以下に当てはまるかどうかが一つの基準となります。

- アパート収入が1,000万円を超えている

- 貸付をしているアパートが10室以上の規模である

- 3年以内に相続の予定がない

それぞれの条件について、詳しくは「アパート経営を法人化するタイミングの目安は」をご確認ください。

アパート経営を法人化するメリットとデメリット

アパート経営を法人化するメリットには以下があります。

- 節税対策になる

- 相続・贈与がスムーズになる

- アパート経営がしやすくなる

メリットについて詳しくは「アパート経営の法人化をするメリット」の項目をご確認ください。

一方、デメリットには以下が挙げられます。

- 法人化に手間と費用がかかる

- 運営に手間と費用がかかる

- 保険の変更・手続きが必要

- 売却時の税率や相続税が高くなるケースもある

詳しくは「アパート経営の法人化をするデメリット」の項目をご確認ください。

アパート経営の法人化に関するよくある質問

アパート経営の法人化を考える際、以下の疑問を持つ方は多いようです。

- 必要な資格

- サラリーマンでも問題ないか

法人化するにあたって、必要な資格は特にありません。

また、サラリーマンの方が法人化を検討する際は、副業規定を確認しておく必要があります。詳しくは「アパート経営の法人化に関するよくある質問」の項目をご確認ください。

アパート経営法人化の流れと手順、必要コスト

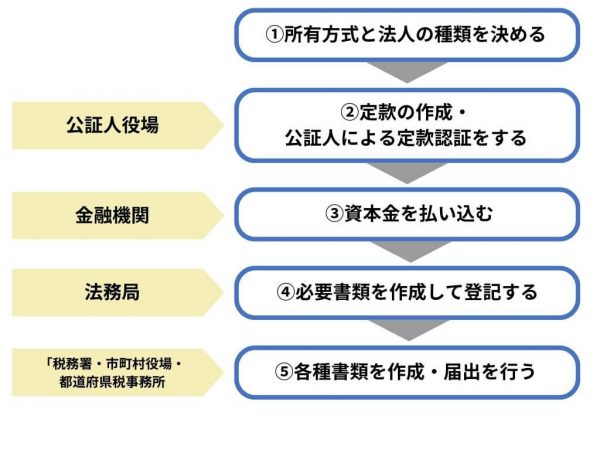

アパート経営を法人化するには、以下の流れとなります。

- 所有方式と法人の種類を決める

- 定款の作成・公証人による定款認証

- 資本金の払い込み

- 法務局での登記

- 税務署や年金事務所、自治体に必要な届け出を行う

それぞれの手順で、必要な手続きや書類は変わってきます。

手続きの詳細については「アパート経営法人化の流れと手順」を、かかるコストについては「アパート経営の法人化にかかるコスト」をご確認ください。

目次

1.アパート経営の法人化とは

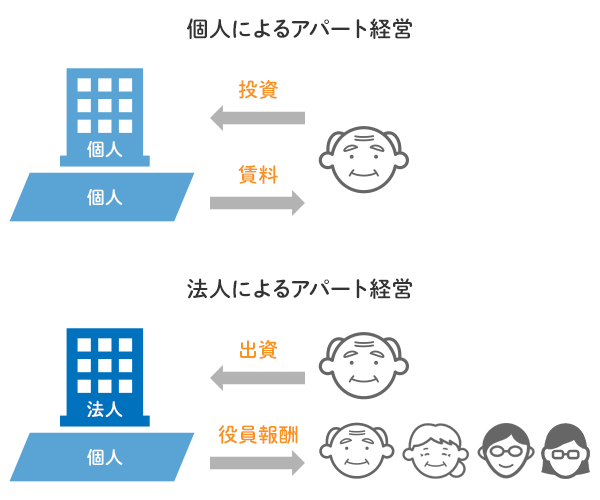

アパート経営の法人化とは、新しく設立した法人でアパートの経営を行うことをいいます。つまり、アパートの大家さんが、自分の会社を作り、社長になってアパート経営をすると「法人化した」ということになります。法人化は社長を含めた社員が一人でも可能です。

仮にAさんがアパート経営を個人事業から法人化すると、以下のように変わります。

| 個人事業 | 法人化すると変わる点 | |

|---|---|---|

| アパートの所有者 | Aさんの持ちもの | 会社の持ちもの |

| 入居者が契約する相手 | Aさんと契約 | 会社と契約 |

| アパート建築費用などの融資 | Aさんが申し込んで借りる | 会社が申し込んで借りる |

| アパートの収入 | Aさんに直接入る | 会社に入り、会社はAさんに役員報酬を払う |

アパート経営を法人化するタイミングは、すでに個人で経営しているアパートを法人での経営に切り替えるケースと、最初から法人を設立してアパートを建築するケースがあります。

2.アパート経営を法人化するタイミングの目安は

アパート経営を法人化するタイミングは適切に判断する必要があります。以下のような条件の場合には、法人化を検討してみるといいでしょう。

- アパート収入が1,000万円を超えている

- 貸付をしているアパートが10室以上の規模である

- 3年以内に相続の予定がない

逆に、収入が十分でない(コストの方が大きい)場合や、3年以内に相続が発生する可能性がある場合は、タイミングを慎重に見極めることを考えてみてください。

それぞれの条件について、以下に詳しく解説します。

2-1.アパートの収入が1,000万円を超えている

アパート経営事業に限らず、一般的には収入が1,000万円を超えたあたりで、法人化を検討する傾向があります。

これは、個人事業で収入が増えると税額が高くなりますが、こうしたケースで最も簡単に節税できる方法が法人化だからです。しかし、法人化して会社になると、会社を維持するためのコストもかかるようになりますので、収入と費用のバランスをシミュレーションしたうえで、法人化のタイミングを考えます。

そのため、収入よりも法人でいるためのコストのほうが高ければ、アパート経営は赤字になってしまいますので、ある程度の収入になってから法人化するほうがメリットも大きいのです。

その基準が、所得税の税額が大きくなる1,000万円前後からといわれています。

2-2.アパートの規模が事業に適している

税法ではアパート経営のことを「不動産貸付業」と言いますが、アパート経営の法人化は、この不動産貸付の規模が「事業」レベルであればできます。

事業と呼べるほどの経営であるかどうかは、貸している不動産の数と、その収益が判断基準になりますが、法律によって具体的な数値が決まっているわけではありません。

そのため、「社会通念上、事業と言える範囲」でアパート経営が行われているかが目安になります。形式上、おおよそ以下の基準に当てはまっていれば、事業的規模であるとみなされます。

1)貸間・アパートなどについては、貸与できる独立した部屋が10室以上ある

例1:10室以上あるアパートを所有している

例2:物件の所在地はバラバラだが、合計で10室以上の賃貸に出せる物件がある

2)独立した家屋の場合は、5棟以上

例:賃貸に出せる一軒家などを5つ以上所有している

3)貸間・アパートと貸家の両方を持っている場合は、貸家1棟=アパート2室分で計算。

例:貸家2軒+アパート6室=アパート10室以上と計算できる

すでにアパート経営をされている方、これからアパート建築を検討されている方で、将来は法人化も視野に入れている方は、「HOME4U オーナーズ」がおすすめです。

「HOME4U オーナーズ」には、法人化の実績が豊富な国内屈指の大手ハウスメーカーが多数登録しています。長年、多くの法人化に携わってきた経験は独自のノウハウとなっており、法人で銀行融資を受ける最適な方法や、信頼できる司法書士などの人的ネットワークの充実につながります。

無料で最大10社から建築費・収益計画などを盛り込んだアパート建築プランの提案が受けられますので、ぜひご活用ください。

2-3.相続が3年以内に発生しない

法人化するタイミングによっては、うまく節税できないケースもあります。

例えば、法人化してアパートを取得した場合、取得から3年以内は相続税の減額ルールが適用されないため、相続税対策にはなりません。また、所有期間が5年超となるアパートを売却する場合、個人より法人のほうが売却時の税率が高くなることも押さえておく必要があるでしょう。

法人化を検討するには、これらの変化も踏まえたうえで、タイミングを考えることが重要です。

3.アパート経営を法人化するメリット

本章では、個人事業主から、法人化をして会社経営者になった場合のメリットについて解説します。

3-1.節税対策になる

個人から会社に変わることで、お金の流れをコントロールしやすくなるため、税額を自分の裁量である程度調整することができ、計画的に節税をしやすくなります。具体的に節税につながる項目について、以下で解説します。

3-1-1.所得税の節税ができる

法人化により、所得税の節税ができます。アパート経営を個人事業主で行っている場合、収入金額から必要経費を差し引いた金額が不動産所得となり、これに対して所得税と住民税がかかります。

仮に、アパート収入が年間1,200万円、必要経費が200万円だった場合は、個人事業主の場合の不動産所得は1,000万円で、この金額に課税されます。

一方、アパート経営を法人化した場合、不動産所得の計算方法は個人事業と同じなので、会社の所得は同じく1,000万円で、これに対して法人税と住民税がかかります。ただし、この1,000万円を、会社から社長(大家さん)の役員報酬として支給をすれば、会社の所得は0円になりますので、法人税の課税がなくなります。

社長の役員報酬1,000万円には所得税がかかりますが、この役員報酬は法人化した会社が給与として支払っているため、申告の際には給与所得税控除の195万円*が差し引かれ、実際の課税対象は805万円になります。

表にすると以下のようになります。

| アパート収入 | 必要経費 | 不動産所得 | 課税対象額 | 所得税・法人税 | |

|---|---|---|---|---|---|

| 個人事業主 | 1,200万円 | 200万円 | 1,000万円 | 1,000万円 | 所得税 33% |

| 法人化 | 1,200万円 | 200万円 | 1,000万円 | 805万円 | 法人税 0%・ 所得税23% |

(基礎控除などの計算はしていません)

【*参照:No.1410 給与所得控除】

【参照:No.2260 所得税の税率】

上記のように、同じアパートを経営していても、法人化したほうが大きく節税できることがわかります。さらに、家族を会社の役員にして役員報酬として分散して支給すれば、給与支払いをした社員それぞれに対して給与所得控除が使えるので、さらに節税効果を上げることができます。

3-1-2.売却時に損益通算できる

税法上、不動産の売却は単独で扱われ、ほかの収入などとまとめて課税することができません。しかし、法人化して会社がアパートを所有しているようになると、法人としてすべての収支を合算できるようになるので、将来、アパートを売却する際にも大きく節税することができます。

例えば、不動産売却によって大きな収入を得る可能性がある場合、会社としてアパート経営やその他のビジネスの赤字などもまとめて計算できますので、不動産売却による収益分を相殺して課税対象額を大きく減らすことができます。

また、法人税は、不動産の所有期間によって税率が変わることがないため、どのタイミングで不動産売却をするかも自由に決めることができます。(個人の場合は5年以上の長期譲渡15%・5年以内の短期譲渡30%)

【参照:国税庁 不動産を売った時】

【参照:総合課税制度・源泉分離課税制度】

3-1-3.赤字の繰越期間が長くなる

法人化した場合、アパート経営で発生した赤字を10年間繰り越しできるようになります。個人での経営の場合は最大3年間となりますので、その期間が大きく延びるのはメリットといえるでしょう。

アパート経営では、建設費用やリフォームによって大きな金額をかけることが少なくありません。そのため、その赤字を繰り越して収入と相殺することで税制上の所得を減らし、節税することが可能となります。

3-1-4.相続税対策もできる

個人事業で運営しているアパートは、家賃収入から経費を差し引いた残額が所得になります。個人事業では、この所得は使わなければアパート経営者の財産となり、蓄積された財産は将来、相続財産として相続税の課税対象になります。

アパート経営を法人化して会社にすると、この財産の蓄積を避けられます。相続対象者となる家族を役員や社員にして、アパートから得た所得を役員報酬という形で家族(社員)に分散させれば、アパート経営者の財産の増加を抑えられるので、相続税の課税対象額の増大を防ぐことができます。

また、ある程度の期間をかけてこのような形で財産を移動させておけば、将来の相続人となる子供世代は、資産形成と相続税の支払い準備を同時に進められます。ただし、相続税を節税するためだけに法人化したかどうかは、税務署で厳しくチェックしていますので、相続が発生する3年以上前からの法人経営をした期間が必要です。

アパート経営での相続税対策には建て替えも有効です。詳しい収益シミュレーションは「HOME4U オーナーズ」を使えば、最大10社から無料で収支プランが手に入ります。

3-2.相続・贈与がスムーズになる

相続や贈与をする際でも、アパート経営を法人化しているとトラブルを少なく進めることができます。法人化して会社になると会社と個人が分離されるため、仮に相続や贈与に関したもめ事が起きても、会社の財産そのものが減ることがありません。

法人化を相続と贈与に効果的に使うためには、その時期までに、相続・贈与対象者を会社の役員または社員にしておく必要があります。また、法人化してから最低3年が必要です。

3-2-1.株式で生前贈与できる

アパート経営が株式会社の形式をとっていれば、生前から少しずつ会社の株式を贈与できます。株式を贈与しても、そのまま親(現社長・大家さん)が会社代表者として経営できますので、会社株式の生前贈与と、社長交代は別の話になります。合同会社の場合は、出資持分の移動をさせて生前贈与をします。

贈与税は、株式会社の場合は贈与する株式の数を調整して税額負担を加減します。その他の会社形式では、出資額の調整した額が対象になります。また、株式や出資額を移動させながら、同時に、相続対象者=役員・社員の給与を年々増額させるという形で、資産を移すことも可能です。

【参照:会社法 第608条1項】

3-2-2.遺産分割の協議中でも事業が止まらない

法人化をして会社としての相続にすれば、個人と会社が分離されているため、法人である経営は何があっても続けていくことができます。仮に、相続の際に遺産分割協議がまとまらず膠着状態になっても、会社には影響が出ません。個人事業の場合は、遺産分割協議がまとまらないと相続財産はすべて、一時凍結されるため、遺産分割協議のトラブルが長引くと、アパート経営の資金的な問題が起きる可能性があります。

法人化していると、アパート経営を行うための財産や債務・取引先の契約・電気ガス水道・入居者などすべての契約は法人に属した事柄なので、名義変更の必要がありません。会社の預貯金もそのまま使えますので、家族のもめごとで経営が滞ることもないので、遺産相続トラブルによって資産が減ることがありません。

(相続人個人の相続財産は、その方が何を相続するかで増減する可能性があります)

相続税は、株式会社の場合は上場・非上場に関わらず、相続した株式の評価額=相続税の課税対象額になります。その他の会社形式では、出資分が相続財産の対象になります。

【参照:会社法 第608条1項】

3-3. アパート経営がしやすくなる

アパート経営を法人化すると、個人の時よりも社会的信用が増すため、融資を受ける際や入居者を集める際など、さまざまな面で変化があります。これらの変化が「経営のしやすさ」というメリットに感じられることも多いでしょう。

3-3-1.資金調達がしやすくなる

法人は社会的な信用度が高いため、個人よりも資金調達力が上がります。融資審査の書類も、最初から複式簿記による決算や申告がされているので、銀行から見ると経営状態がわかりやすいためです。不動産に関する融資は、会社所有の不動産を担保にします。

さらに、法人化する会社の事業内容を、不動産賃貸と不動産管理など、所有する不動産関連だけに限定して運営すれば、会社の売り上げである家賃収入が他の事業の資金に充当されることがないため、融資の回収がしやすいと判断され、資金調達がしやすくなります。

相続の項で説明した通り、法人への融資であれば債務の引継ぎも会社がすることになり、あらゆる争議に関係なくアパート運営を継続できますので、金融機関へのローン返済も滞ることがありません。万が一、アパートオーナーが突然亡くなった場合でも、銀行は保証人の変更だけで済みます。そのため、アパートオーナーが高齢でも、後継ぎになる人物が会社の役員の中にいれば金融機関は安心して融資をします。

3-3-2.債務が有限責任になる

法人化すると、会社が出した債務に対して責任範囲が限定されます。基本的に、法人は出資した金額以上の債務を負わない「有限責任」です。そのため、アパート経営で大きな債務が出ても、出資した金額の範囲内でその債務を処理します。

例えば、1,000万円出資し、資本金1,000万円の株式会社を設立して、それが倒産をして3,000万円の債務が残ったとします。この場合、ご自分で出した出資金1,000万円までが責任範囲で、これ以上は債務を負う必要がありません。これが「有限責任」です。しかし、個人の場合は「無限責任」ですので、この3,000万円の債務に対して全責任が発生し、事業を廃止してもすべてを払い終えるまでは債務が消えません。

アパート経営はミドルリスク・ミドルリターンと呼ばれる、比較的失敗しにくい事業ではありますが、万が一個人事業主でアパート経営に失敗した場合は、すべての責任を個人が負うことになります。取引先・銀行・税金・保険の支払いが滞った場合は、個人の資産もすべて差し押さえられ、債務整理されてしまいます。

しかし、会社の場合は、すべての支払いは会社の財産の中から行われますので、債務が支払い切れなかった場合でも、原則として個人の資産にまで支払い義務が生じることがありません。このように、法人化することによって、個人と家族の財産を守ることができます。

3-3-3.経費の範囲が広がる

法人化すると、経費の範囲が広がり、税金対策がしやすくなります。法人はそもそも設立目的が利益の追求であることから、無駄な経費をかけないという大前提があるため、基本的に必要経費は事業維持と拡大のため以外には使われていないと判断されます。そのため、個人事業よりも経費に対する適用範囲が広くなります。

個人事業の場合は、支払った金額が事業内容(今回の場合は不動産経営)から判断して妥当であれば必要経費となります。しかし個人事業の場合は、事業と関係ないお金と、事業に関係するお金が、同じ個人の財布・同じ個人の所有から出ることになるため、法人と比べると経費の妥当性が強く求められます。

3-3-4.社会的信用が高まる

会社とは、そもそも商取引を行うための組織として制度化されているものですので、アパート経営を法人化することによって社会的な信用度は各段に上がります。

多くの商取引では個人事業主は対象とならないケースも多く、人材雇用の面でも募集広告で無名の屋号や個人名のところには応募者の反応が薄いことから、不動産経営だけに関わらず、個人と法人では社会での信用度に大きな開きがあることがわかります。

不動産経営の場合は「ちゃんとした会社が経営しているアパート」ということで、入居者・入居希望者からの信頼度合いが高まります。

将来の法人化を含めてアパート建築プランの検討をするならば「HOME4U(ホームフォーユー) オーナーズ」の利用をおススメします。「HOME4U オーナーズ」には、アパートの法人化実績が豊富な、国内屈指の大手ハウスメーカーが多数登録されています。

大手ハウスメーカーはその蓄積された多種多様のアパートの法人化の経験から、法人でアパート建築の融資を受けるなら、どの銀行が有利か等の情報を良く知っています。また、不動産業界以外の人的ネットワークも豊富なので、法人化する際の司法書士など、アパート法人化のために必要なことをアドバイザー的な立場でサポートしてくれます。

「HOME4U オーナーズ」でのアパートプランを一括プラン請求し、その際に、法人化にも興味があることを書き添えください。

4.アパート経営を法人化するデメリット

当然ながら、個人事業主としての経営から法人化をすることには、メリットばかりではありません。法人化した際のデメリットについて、以下で紹介します。

4-1.法人化に手間と費用がかかる

法人化するにはコストがかかります。例えば、アパート経営の途中で法人化する場合、不動産取得税と登録免許税が発生します。そのほか、登記費用や司法書士に依頼する場合にはその報酬、定款認証のための費用も必要です。

これらの手間と費用がかかることはデメリットと言えるでしょう。

法人化すると、以下のようなコストがかかります。

- 会社設立費用

- 雇用保険料

- 社会保険料

- 税金

- 税理士報酬

これらのコストは、収入の増減に関係なく、法人化すれば必ず発生するものです。

法人化にかかる費用のほか、法人としてかかるコストについては7章をご確認ください。

4-2.運営に手間と費用がかかる

法人として運営していくには毎年、相応のコストがかかります。

例えば、法人になると毎年事業年度ごとの所得額を計算し、原則として事業年度終了の日から2か月以内に申告をする必要があります。この所得額を計算するためには、日々の取引を複式簿による会計帳簿で作成しなければなりません。

簿記や会計に詳しい人物が役員・社員にいない場合は、複式簿記の作成・申告書の作成・税務顧問業務・税務調査の立会いなどは会計事務所に依頼することになるため、外注コストがかかります。

複式簿記の内容のミスに関しても税務署は厳しく追及してくることがあるため、正確な処理は必須です。

また、それに伴い普段から厳密な会計処理が求められますので、会社の事務負担が増えます。

社内には最低でも経理がわかる人物が一人、いない場合はパートや派遣を月末~月初にかけて定期的に雇い入れる必要が出てきます。

ほかにも、役員や社員にした家族などを社会保険や雇用保険に入れる手続きも経常的に発生します。

4-3.保険の変更・手続きが必要

今までサラリーマンだった方は、保険に関してかなり認識が変化するでしょう。会社の社長や役員になると入れなくなる保険も出てきます。また、社会保険の適用事務所に該当すると、役員や従業員の社会保険料は労使折半となりますので、費用負担が増加します。

主に留意すべき点は、以下をご確認ください。

4-3-1.公的医療保険

会社にすると、役員・従業員ともに健康保険への加入が義務になります。多くのアパート経営は中小企業になりますので、「全国健康保険協会(協会けんぽ)」へ加入するのが一般的です。

【参照:協会けんぽ】

4-3-2.公的年金保険

会社にすると、役員・従業員ともに厚生年金への加入が義務になります。厚生年金では、将来、基礎年金と報酬に応じた年金給付が受けられます。

参照:日本年金機構|事業所を設立し、健康保険・厚生年金保険の適用を受けようとするとき】

4-3-3.介護保険

今までと同じです。40歳以上のすべての国民は、介護保険の被保険者となります。65歳未満の健康保険加入者はその医療保険と一緒に徴収します。

4-3-4.労災保険

労災は、業務や通勤時に労務によって負ったケガや病気、介護状態になった、死亡してしまったときに支払われる保険です。そのため労働者は全員対象になりますが、会社の代表者は被保険者になれません。会社の代表は、特別加入制度を利用した労災保険に入る必要があります。

【参照:労災保険について】

4-3-5.雇用保険

雇用保険は雇用者が失業したときに必要な保険給付が行われるものなので、会社で労働者を一人でも雇用していれば、加入義務があります。ただし、代表・取締役・役員は雇用者ではないため、雇用保険の被保険者になれません。

【参照:雇用保険制度】

上記のように、保険に関しても個人経営とは違う面があり、関連する事務手続きも出てくることは押さえておく必要があるでしょう。

4-4.売却時の税率や相続税が高くなる場合がある

法人化するデメリットとして、条件によっては不動産売却時の税率や相続税が高くなってしまうケースもあることが挙げられます。

まず、所有期間が5年超となるアパートを売却する場合、個人より法人のほうが売却時の税率は高くなります。これは、個人の場合は長期保有(5年を超える期間)の不動産を売却する場合、税率が下がるからです。

また、取得から3年以内は資産の評価額が時価となるため、相続税評価額の減額ルールが適用されません。そのため、法人化してから3年以内に相続が発生すると相続税対策にはならないことも、押さえておく必要があります。

5.アパート経営の法人化に関するよくある質問

アパート経営の法人化に関して、よくある質問を以下にまとめました。気になる点がある方は、法人化を検討する前に解決する糸口としてみてください。

5-1.必要な資格はある?

アパート経営を個人で行う場合も、法人化する場合も、必要な資格は特にありません。ただし、アパート経営を良い状態で続けていくには、不動産や経営の状況を的確に判断できる知識が必要となるのは確かです。

もしそれらの知識を身に着けるなら、関連する資格の取得を検討してみるのもおすすめです。一般的に、アパート経営に役立つ資格の例としては、以下のものがあります。

- 宅地建物取引士

- 賃貸不動産経営管理士

- ファイナンシャルプランナー

- 土地活用プランナー

- マンション管理士

- 不動産実務検定

- 管理業務主任者

- 住宅診断士

5-2.サラリーマンでも問題ない?

法人化するにあたって、会社に所属し勤務しているサラリーマンでも問題ないのか、気にする方は多いようです。結論からいえば、サラリーマンがアパート経営の法人化を検討する際は、勤務先の副業規定を確認する必要があります。

アパート経営は不動産投資にあたるため、原則として副業にはあたりません。ただし、投資というより事業といえる規模にあたると判断される場合、法人化して役員報酬を受け取る場合にはこの限りでないケースもあります。特に公務員の方は規定が厳しい傾向にありますので、注意が必要です。

副業の規定や、認められる範囲は勤務先によって異なりますので、必ず事前に確認しておきましょう。

6.アパート経営を法人化する流れと手順

ここからは、アパート経営を法人化する際の流れと手順について紹介します。

このフローにかかる期間はおおよそ2週間から1ヶ月です。以下でそれぞれの項目を詳しく解説します。

6-1.所有方式と法人の種類を決める

アパート経営を法人化するにあたっては、所有方式と法人の種類を決めておく必要があります。

所有方式は大きく分けて2つ。土地と建物のうち建物のみを法人で所有する「建物のみ所有方式」と、両方を法人で所有する「土地建物所有方式」の2種類のいずれかを選びます。

また、法人の種類には、主に株式会社、合同会社、合資会社、合名会社があり、株式会社か合同会社が選択されることがほとんどです。

- 株式会社

-

最も多くの企業がこの形をとっている、従来通りの法人化の方法。規模の大小を問わず、社会的な信頼度が最も高い法人化のスタイル

- 合同会社

-

設立費用が株式会社より少なく、手続き・組織も簡易。株式会社というネームバリューにこだわりがなく、小規模な経営をするのであれば、設立費用が安く済みメリットは多い

- 合資会社、合名会社

-

会社形態としては個人事業主とほぼ同じで、この形式での法人化をするケースは稀。主に、同族会社がグループ傘下などに会社を作るときに利用するケースが多い方法。

それぞれの法人の種類の細かい違いについては、以下の表もご確認ください。

| 株式会社 | 合同会社 | 合資会社 | 合名会社 | |

|---|---|---|---|---|

| 最低資本金 | 1円 | 1円 | 1円 | 1円 |

| 最低株主(社員)数 | 1人以上 | 1人以上 | 2人以上 | 1人以上 |

| 経営者の責任範囲 | 有限責任 | 有限責任 | 無限責任・有限責任 | 無限責任 |

| 登記手数料 | 30万円前後 | 15万円前後 | 15万円前後 | 15万円前後 |

6-2.定款の作成・公証人による定款認証をする

定款とは、簡単に言えば会社のルールのことをいいます。法律の範囲内で自由に内容を定めることができますが、会社法に沿って基本項目を定め、作成する必要があります。

個人での作成が難しい場合は、公証役場などにひな形があるため、そのひな形に沿って定めていくことも可能です。また、司法書士に依頼すれば、必要な情報のヒヤリングから定款の作成まで行ってくれますので、自分で行うのが不安な方は依頼を検討してみてもよいでしょう。

最低限定めなければいけないのは、以下のような点です。

- 商号(社名)

- 本社所在地

- 代表者の名前と住所

- 会社の事業目的

- 出資する財産と金額

- 役員の人数や報酬

定款を作成したら、株式会社の場合は公証人役場で定款認証を行います(合同会社の場合は必要ありません)。その際、会社の実印も必要となりますので、早めに作っておくとスムーズに進むでしょう。

6-3.資本金を払い込む

定款の準備ができたら(株式会社は定款の認証を受けた後)、資本金を口座に払い込みます。手順は以下のとおりです。

- 発起人(代表)の口座を開設する

- 口座に資本金を振り込む

- 口座の通帳をコピーする

- 払込証明書を作成する

通帳のコピーと払込証明書は法人登記の際に必要になってきます。

6-4.必要書類を作成して登記する

会社の設立に際して、法務局に届出を行い、登記する必要があります。必要な書類の一例は以下のとおりです。

- 登記申請書

- 登録免許税納付用台紙

- 定款

- 設立時取締役の就任承諾書

- 払込証明書

- 印鑑証明書

- 登記すべき事項を記録したCD-R・FDもしくは書面 など

会社の形式によって必要書類は異なるため、それぞれ、税務署や法務局などと相談しながら提出の準備を進めていくとよいでしょう。自分でやるのが難しい場合は、税理士や司法書士に依頼して代行してもらうことも可能です。

6-5.各種書類を作成・届出を行う

登記を済ませ、法人設立が完了すると、その後に必要な手続きがあります。具体的には年金事務所で社会保険関係の書類提出、税務署で税務関連の書類提出、地方自治体に地方税関連の手続きを行うことなどが必要となります。

提出期限が短い書類もありますので、あらかじめ準備しておくことをおすすめします。

7.アパート経営の法人化にかかるコスト

アパート経営を法人化するのにかかるコストは以下のとおりです。コスト割れをしないアパート収入があることが、法人化にするタイミングを決める判断材料になります。

7-1.会社設立コスト

法人化するときには、法人設立登記費用として以下のお金がかかります。法人化コストの中で、会社設立コストは会社の設立時の時だけにかかります。ただし、会社を移転する、支店を作る、役員を変更するなどの時は、その都度、該当登記費用と司法書士費用が発生します。

| 項目 | 課税標準 | 税率 |

|---|---|---|

| 設立登記 | 資本金の額 | 7/1,000 この額が15万円に満たない場合は申請一件につき15万円 |

| 定款の作成 | 定款の数 | 定款認証手数料5万円+収入印紙4万円=9万円 |

| 定款謄本代 | 一枚 | 250円(8枚程度作成する場合が多いので約2,000円) |

| 司法書士報酬 | 一回 | 3~5万円 |

【参照:定款認証】

会社を作るときには設立登記の前に、株式会社の定款を作ります。定款は公証人役場で公証人の認証が必要です。定款が完成したら、設立登記をします。これら手続きを司法書士に依頼する場合には、その手数料もかかります。定款は電子発行も可能で、その場合は収入印紙代と謄本代がかかりません。

※法人化の際、アパート賃貸業以外に、自社で仲介業や管理業も営む場合は、不動産業の宅地建物取引業免許として3万3,000円の登録費用が掛かります。許認可の登録費用は地方自治体によって異なります。また、会社として事務所を開く必要性があれば、そのための費用もかかりますが、ご自身でお持ちの不動産の一部を事務所として登録しても問題はありません。

7-2.運営コスト

運営コストとは、会社が存続する限り発生し続ける費用です。以下は運営コスト一覧です。

| 雇用保険料 | 社員を持つことによって発生する雇用保険の費用 |

|---|---|

| 社会保険料 | 社員の厚生年金、健康保険、介護保険などの費用を一部負担する |

| 法人住民税均等割り | 住民税のうち、均等割りは赤字でも課税される |

| 税理士報酬 | 申告などの際に税理士に依頼するための手数料 |

| 経理・財務・人事等の費用 | 社員にした家族の中に、経理・財務・人事に詳しい人がいない場合は、これらの手続きや事務作業をしてくれる人を雇う、または外注して適切な事務作業を進める必要がある。会計事務所などと業務提携をした場合は、年間契約になりますので月額費用が発生。 |

| 事務所費用 | 事務所を開いた場合の賃料・管理費・光熱費・電話代・事務用品・PC機器などの費用 |

法人化による節税額よりも、運営コストのほうが高ければ、法人化はまだ早いと判断します。

7-3.税金は3つになる

個人事業の時は、所得税と住民税でしたが、法人化すると、会社に対して3つの税金がかかるようになります。

7-3-1.法人税

法人税は株式会社などの法人の所得にかかる税金で、個人事業の所得税に相当します。法人税の税率は、法人の種類と規模によって以下のように決まっています。

| 事業開始年度 | ||||

|---|---|---|---|---|

| 区分 | 平28.4.1以後 | 平30.4.1以後 | 平31.4.1以後 | |

| A資本金1億以下 | 年800万円以下の部分 | 15% | 15% | 15% |

| 年800万円超の部分 | 23.40% | 23.20% | 23.20% | |

| B上記以外の普通法人 | 23.40% | 23.20% | 23.20% | |

【参照:法人税 法人税のうち、普通法人の部分を抜き取ったもの】

事業開始年度が平成31年4月以降の場合を例に説明をします。(太字)

Aの資本金が1億円以下の中小法人の税率は、所得が800万円以下の金額には15%、所得800万円を超える金額には23.20%という2段階の税率があります。Bの資本金が1億円を超える法人に対しては、所得に対して一律23.20%がかかります

つまり、法人になると、どんなに所得が大きくなっても23.20%以上の税率にはなりません。個人事業の所得税は累進課税のため、所得が増えると税率も高くなります。法人税は法人の種類と規模で税率が決まる仕組みです。そのため、今後、アパート経営の所得が大きくなる予定があるのであれば、法人化したほうが節税メリットは大きくなります。

7-3-2.法人住民税

法人住民税は会社が納める住民税 です。住民税は自治体ごとに課税する地方税ですので、自治体によって税率に違いがあります。法人事業税は、所得割と均等割りという2つの区分を合計したものです。

区分1 所得割(法人税割)

会社の所得金額に応じて課税されます。東京23区内に事業所がある場合は、税率は法人税の7.0%*になります。

*事業開始年度によって税率が変わります。

【参照:法人事業税・法人都民税】

区分2 均等割

会社という組織があること自体に課税される税金で、法人だけに課税されるものです。 通常の法人税や法人住民税は、その事業年度の所得に対して課税されますが、均等割りに関しては、会社として存在している以上、赤字でも一定額の課税があります。

以下の表は、法人住民税の均等割りのうち、資本金が1億円以下の法人の場合です。法人住民税の均等割りは、資本金の額と従業員数に応じて税額が決まります。例えば、資本金が1,200万円で従業員が8人の東京都の会社であれば、均等割りは18万円になります。(太字部分)

| 資本金額 | 従業員数 | 東京都特別区都民税 | その他の都道府県 | |

|---|---|---|---|---|

| 市町村民税* | 都道府県民税 | |||

| 1,000万円以下 | 50人以下 | 7万円 | 5万円 | 2万円 |

| 50人超 | 14万円 | 12万円 | 2万円 | |

| 1,000~1億円以下 | 50人以下 | 18万円 | 13万円 | 5万円 |

| 50人超 | 20万円 | 15万円 | 5万円 | |

*標準税率を記載していますので、各自治体に問い合わせをしてください。

1)東京都特別区の都民税

東京都内の特別区にのみ事業所などを置く会社に対して課税されます。都道府県民税と市町村民税の合計額です。

2)市町村民税

市町村に収める税金です。資本金の金額と従業員数に応じて計算します。

3)都道府県民税

都道府県に収める税金です。資本金の金額に応じて計算します。

7-3-3.法人事業税

法人事業税は、法人の所得に対して都道府県の地方自治体から課税される税金 です。会社が所在する場所で事業を行うために利用する自治体の公共サービス・公共施設の経費を一部負担させるという目的で課税され*ているため、納付先は都道府県となります。

会社の所得に対して課税されるため、会社が赤字になった場合は税金が発生しません。また、税金として支払っていますが、支払った額は、翌年の会社の費用として算入できます。

法人事業税の税率は都道府県ごとに、法人の種類・課税所得の金額・事業開始年度によって細かく区分けされていますので、ご自身の会社の所在地の都道府県の公式ホームページで税率を確認してください。

例)大阪府 法人府民税・法人事業税・特別法人事業税・地方法人特別税の税率一覧

例)大阪府 法人府民税・法人事業税・特別法人事業税・地方法人特別税の税率一覧

8.アパート経営の法人化を相談するには

アパート経営の法人化は、アパート収入が1,000万円以上であるなど、収入の多い方であればすぐにでも検討されたほうがよいことが分かりました。

アパート・賃貸マンション・賃貸併用住宅・戸建て賃貸住宅など、賃貸物件の建築費を知りたい方は、「HOME4U(ホームフォーユー) オーナーズ」が便利です。

お持ちの土地の所在地やおおよその広さなど簡単な項目を入力するだけで、大手ハウスメーカーのうち最大10社から「建築プラン」の提案が受けられます。建築費だけでなく、収支計画や節税効果など、賃貸経営にまつわるさまざまな項目についても提案が受けられるので、複数社の提案を比較することで、信頼できる相談先はどこなのか見えてくるでしょう。

まずは「HOME4U オーナーズ」で複数社の建築プランを比較し、信頼できる相談先を探すところから始めてください。

アパート経営 基礎知識系記事一覧

- 【基礎から解説】アパート経営に必要な基礎知識一覧。検討すべき事項がすぐわかる!

- 【徹底解説】アパート経営で儲かるコツ、儲ける仕組みを大解剖

- 【徹底解説】アパート経営が儲からない理由と儲かるための10の方法

- 【事例集】アパート経営の失敗事例13種とその対策

- 【基礎から解説】アパート経営のリスク全13項目一覧&対応法

- 【徹底解説】アパート経営とマンション経営、16の違いを徹底比較

- 【徹底解説】アパート経営で老後の備え!大切な資産を活かすポイントとは

- アパート大家の主なお仕事内容8つ!管理を委託するメリット・デメリット

- アパート経営法人化のメリット・デメリットは? 相続税対策についても解説

- 土地なしからアパート経営は可能?始める方法・初期費用・条件を解説

- 土地ありで始めるアパート経営は有利!建築費用・自己資金・利回りとリスクを解説

- なぜ「アパート経営はするな」と言われる?成功に導くコツもあわせて解説

- 【徹底解説】アパート経営のメリット・デメリット!今後の動向変化と成功のポイントも解説

- アパート経営は地獄?起こりがちな失敗例7つと回避方法を徹底解説!

- 土地活用で賃貸経営!種類別メリット・デメリットや成功のポイントも解説

- アパート経営30年後に予想される10大リスクと出口戦略

- 【保存版】アパート経営を成功に導く9つの秘訣

関連記事

-

-

-

-

【簡単解説】マンション経営の家賃収入相場|家賃だけで暮らしていけるか?

- 2025.01.23

- 利回り

-