不動産投資は「家賃収入」があるので、所得としてプラスになったときは確定申告をして納税する必要があります。

特に、アパートやマンションを一棟保有している人は、家賃収入も高額になるので、所得や税金はいくらになるか?確定申告はどのように行うのか?と疑問に思っている人もいると思います。

この記事では、そのような疑問に答えるために、不動産投資における所得の計算方法や確定申告する方法、および注意点について詳しく解説していきます。

特に、アパートやマンション経営初心者の方で、初めて確定申告をするという方はぜひ参考にしてみてください。

目次

1. 家賃収入があるなら確定申告は必要

賃貸経営で家賃収入を得ているなら、年間不動産所得金額が20万円を超えると確定申告が必要になります。この点に関しては、以下を知っておいてください。

- 家賃収入は不動産所得になる

- 不動産所得は総合課税

- 不動産所得税の計算方法

次の章から、この不動産所得について解説していきます。

1-1. 家賃収入は不動産所得になる

賃貸経営の場合は、以下の計算式で不動産所得を算出します。

不動産所得=年間家賃収入-年間経費

年間経費の詳細は「3. 確定申告で経費計上できる項目」で解説しますが、簡単にいうと「物件運営にかかった費用」が年間経費です。

つまり、家賃収入がそのまま不動産所得になるのではなく、年間家賃収入から経費を差し引いた金額が不動産所得になります。

そして、その不動産所得が20万円を超えるプラスになった場合には税金が発生するので、確定申告をして納税するという流れです。

1-2. 不動産所得は総合課税

不動産所得は、給与所得や事業所得と同じく「所得」なので、金額がプラスになれば税金が発生します。

そして、所得税には分離課税と総合課税という2種類の仕組みがあり、不動産所得は総合課税という仕組みです。

総合課税とは、「ほかの所得と合算する」という仕組みになるので、例えば会社員の方であれば「給与所得+不動産所得」というように、勤務先からもらう給与と合算して税金を算出します。

所得金額が上がるほど所得税率は上がっていくので、不動産所得が高額になるほど所得税率も上がる可能性が高いです。

一方、株式投資などは分離課税になるので、ほかの所得と合算せずに一律で「所得(≒利益)×20.315%」の税金がかかります。

2. 家賃収入がある場合の確定申告の手順

確定申告する方法はいろいろとありますが、手軽な方法は国税庁の「確定申告作成コーナー」を利用して、Web上で書類作成する方法です。

というのも、Web上で書類作成することで、わざわざ必要書類を税務署に取りに行く手間も不要です。

所得額や税額も自動計算してくれるので手間もかかりませんし、ミスも減ります。

一般的な確定申告の手順は以下のように進めます。

確定申告の時期は毎年2月中旬から3月中旬です。用意する書類や付表の作成はまめに対応しておきます。年が明けたら申告に向けて動き出すのがおすすめです。

2-1. 書類作成する手順

ここでは国税庁の確定申告Webサイト「確定申告書等作成コーナー」を利用した書類作成の方法を解説します。作成前に確定申告作成のために必要な書類の準備をしておきます。

2-1-1. Web上の「確定申告作成」で作成を開始

Webで書類作成するときにはまず、確定申告書作成コーナーで「作成開始」をクリックします。

出典:国税庁「確定申告書等作成コーナー」

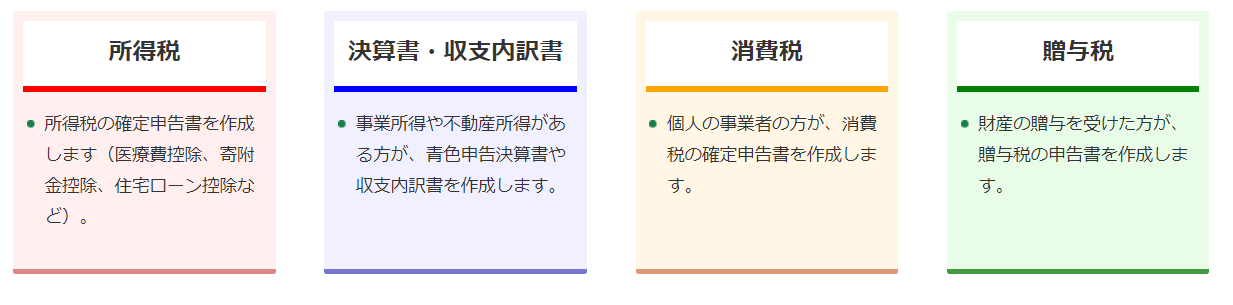

2-1-2. 作成する書類の選択と書類・申告書の作成

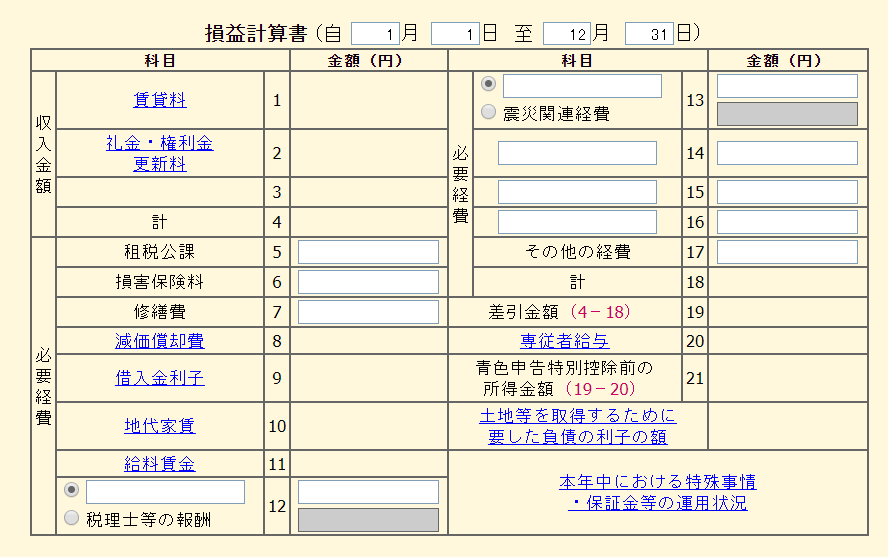

次に、e-Taxで提出するか書面提出するかを選択し、不動産所得がある場合には「決算書・収支内訳書」をクリックします。

後は、以下のように賃貸料や礼金・権利金・更新料など、項目に沿って入力していけば確定申告書類を作成できます。

なお、減価償却費も順番に沿って入力していけば自動計算されるので、その点もwebで確定申告書類を作成するメリットといえます。

そのあとに所得税の欄を選択し、確定申告書を作成します。

2-2. 確定申告書類の提出方法

確定申告作成コーナーで確定申告に必要な書類を作成したら、以下の方法で管轄の税務署に提出します。

- e-Taxを利用する

- 直接持っていく

- 夜間ポストを利用する

- 郵送する

e-Taxを利用すればWeb上から確定申告書類を提出できるので、税務署に持っていったり郵送したりする手間が省けます。

ただし、e-Taxを利用するために必要なIDとパスワードは、一度税務署に行って申請する必要がある点には注意が必要です。

また、それ以外の方法で税務署に提出するときは、必ず控えを作成しておきましょう。そして、その控えに税務署の「受取り印」を押印してもらい、書類を自分の手元資料として保管しておきます。

直接持ち込む場合はその場で自分用の書類を受け取れますが、郵送や夜間ポストを利用する場合は、切手を貼った返信用封筒を同封しておく必要があります。

3. 確定申告で経費計上できる項目

不動産所得は「年間家賃収入-年間経費」で算出しますが、この章では経費項目である以下について解説していきます。

- ローン金利分や管理委託手数料

- 税金関係(固定資産税や都市計画税)

- 原状回復費用や共用部の修繕費用

- 保険料(火災保険料や地震保険料)

- 減価償却費用

- その他経費(税理士報酬や交通費)

上記は賃貸経営における「物件運営に関わる経費」になるので、経費計上が可能です。

特に、減価償却費用については高額になるケースが多いのでよく理解しておいてください。

また、上記を経費として計上するためには、領収書などの「支払いが証明できる書類」が必要です。

そのため、上記の支払いに伴う書類は確定申告時に必要なので、大切に保管しておいてください。

3-1. ローン金利分・管理委託手数料

まずは、ローンにおける「金利部分」も経費として計上可能です。ただし、「ローン返済額」ではなく「金利部分」のみになるので、金融機関から毎年郵送される「ローン償還表」などで金額は確認してください。

また、物件の管理を管理会社に委託しているときに支払う管理委託手数料も、経費として計上することができます。

3-2. 税金関係(固定資産税や都市計画税)

また、賃貸経営に関する以下の税金も経費計上可能です。

- 不動産取得税

- 固定資産税

- 都市計画税

不動産取得税は、物件取得後に一度だけ発生する税金です。物件を取得してから半年~1年後に国税庁より請求書が郵送されますので、その書面をもって納税した後に「経費」として計上することができます。

ただ、物件取得時の1回だけしか発生しないので、経費として計上するタイミングも1回のみです。

また、物件を保有していると、たとえ空き家だとしても固定資産税がかかります。

さらに、物件が市街化区域内にあれば都市計画税もかかり、この2つの税金は合わせて「固都税(ことぜい)」といわれます。

固都税の金額は、毎年5~6月頃に郵送される通知書で確認してください。固都税は、毎年経費として計上できます。

3-3. 原状回復費用や共用部の修繕費用

物件運営をしていると、賃借人が退去したときの原状回復費用が発生することがあります。

具体的には、クロスやフローリングの張り替え費用や、設備の入れ替え費用などのことです。

仮に、賃借人の故意や過失による原状回復費用は賃借人に請求できますが、経年劣化はオーナーの支払い(※)になります。

そのため、定期的に原状回復費用は発生する可能性が高いです。

また、アパートやマンションの一棟を保有していると、外壁や外部廊下などの共用部を補修する費用はオーナーが負担をします。

実際には家賃に上乗せすることが多いですが、定期的に「修繕費用」として支払うのはオーナーなので、その修繕費用も経費として計上可能です。

※出典:国土交通省「原状回復をめぐるトラブルとガイドラインについて」

3-4. 保険料(火災保険料や地震保険料)

火災保険や地震保険を付保すると保険料を支払うことになりますが、その保険料も経費として計上できます。

火災保険はローンを組むと必須加入ですが、地震保険は任意加入となります。

一棟投資の場合は、共用部の火災保険と地震保険もオーナー負担になる点は認識しておいてください。

3-5. 減価償却費用

減価償却費用が高額になるケースは多くあります。これが「本当は黒字だけど会計上は赤字になる」要因です。

そもそも減価償却費用とは、建物の費用を毎年「経費」として少しずつ計上していく費用となります。

減価償却費用を算出する計算式は「建物購入価格×償却率」で、償却率(※1)は以下のように建物の構造と耐用年数によって違います。

耐用年数とは、建物の減価償却期間を示す年数のことで、こちらについても建物の構造と用途によって年数が決められています(※2)

| RC(鉄筋コンクリート造) | 償却率0.022(耐用年数47年) |

|---|---|

| 重量鉄骨 | 償却率0.030(耐用年数34年) |

| 木造 | 償却率0.046(耐用年数22年) |

例えば、保有している土地に建物価格5,000万円の木造アパートを建築した場合には、計上できる減価償却費用は「5,000万円×0.046=230万円(年間)」という高額な費用です。

しかし、実際はローンを組んで物件を購入しているので、減価償却費用である230万円を手持ち資金から支払っているわけではありません。言い換えると、「ローン返済額<減価償却費用」になるケースもあるということです。

そのため、「年間家賃収入-年間経費」で算出する不動産所得が減価償却費用の影響でマイナスになるものの、物件運営自体は黒字になっているという状態もあり得ます。

この状態になれば、賃貸経営で家賃収入を得つつ、不動産所得は赤字なのでほかの所得と合算して、所得金額を下げられるという大きなメリットにつながるのです。

※1 出典:国税庁「減価償却資産の償却率表」(平成19年4月1日取得前提)

※2 出典:国税庁「耐用年数(建物/建物附属設備)」

3-6. その他経費(税理士報酬や交通費)

税理士に支払う報酬や交通費なども経費として認められます。

確定申告は自分で申告できますが、確定申告を税理士に依頼することも可能です。

税理士に依頼することで、必要書類を税理士に渡すだけで、確定申告書類の作成や提出、税務署からの問い合わせ対応など全てを税理士が行ってくれます。

ただ、そのためには税理士に報酬を支払う必要があり、その費用も物件の運営費用に含まれるので必要経費として計上可能です。

ほかにも、物件運営に関する交通費なども管理費の一環として必要経費として計上できます。

例えば、保有している土地が遠方にあり、その土地でアパート経営をしたとします。

その場合、物件を確認するために新幹線を使った場合などであれば、その費用は物件運営に関わる費用として経費計上可能です。

そのほか、不動産管理会社に管理を委託している場合の費用なども経費として扱えます。

アパート経営に関して広くおさらいしたい方はこちらの記事もご確認ください。

4. 家賃収入はあるが確定申告が不要なケースは?

家賃収入を得ていても、不動産所得金額が20万円を超えなければ確定申告は不要です。 つまり、「年間家賃収入-年間経費」の計算式で出た数字がマイナス、もしくは20万円以下になれば確定申告は必要ないことになります。

ただし、不動産所得の他にも事業所得や雑所得があれば、それを合算しなければなりません。

また、この所得の中に給与所得は合算しませんが、給与所得だけで2,000万円を超えているときは、不動産所得が20万円以下でも確定申告しなければならないことに注意が必要です。

アパート経営の収支について詳しく知りたい方はこちらもご覧ください。

5. 家賃収入に関する確定申告で必要な書類

確定申告では家賃収入に絡む資料や書類をもとに申告書や収支内訳書などを作ります。また、申告の際にもいくつかの書類を用意しなければなりません。ここでは、準備段階で必要となる書類と申告時に必要となる書類を確認します。

5-1. 書類や申告書を作成するための必要書類

確定申告では不動産経営にかかる必要経費の計上などで課税所得金額を計算するため、経費が分かる書類や通帳などを確認します。 申告の準備のために必要となる書類は以下の通りです。

- 現金出納帳など不動産賃貸で得た収入がわかるもの

- 家賃の月額や敷金、礼金の詳細がわかるもの

- かかった必要経費がわかるもの

これらの書類や通帳などで収入面と支出面のお金の動きを確認します。領収書や請求書なども保管しておくことが大切です。

5-2. 確定申告時に提出する必要書類

家賃収入、つまり不動産所得で確定申告をする場合は「確定申告書B」を使用します。 そのほか、申告時に必要な書類は以下の通りです。

- 確定申告書B(第一表・第二表)

- 所得税青色申告決算書(不動産所得用)※青色申告の場合

- 収支内訳書(不動産所得用)※白色申告の場合

青色申告の場合も白色申告の場合も税務署に提出する書類は2種類です。記入漏れがないかしっかり確認して申告します。

6. 家賃収入の確定申告が遅れた場合はどうなる?

ここまでで、賃貸経営における不動産所得の計算方法、および経費項目について解説してきました。

次に、いざ確定申告するときに注意すべき「追加で税金がかかるケース」について解説します。

まず、確定申告には期限があり、原則は翌年の2月15日から3月15日までです。ただし、確定申告の期間は休日を挟むと変動します。

仮に、確定申告の期限に間に合わない、もしくは納税するタイミングが遅れたら、以下の税金が加算されるので注意が必要です。

無申告加算税:期限内に申告しなかった

延滞税:納税が遅れた場合

無申告加算税は、原則として納付すべき税額に対して50万円までは15%、50万円を超える部分には20%の税率になります。

参考:国税庁「確定申告を忘れたとき」

延滞税は最大で年14.6%の利率です。

参考:国税庁「延滞税の計算方法」

上記はいずれも、本来支払うべき税金額が高額になるので、確定申告の期限は必ず守るようにしてください。

7. 家賃収入を青色申告でするメリット

確定申告には青色申告と白色申告があり、青色申告にすれば最大で65万円の「特別控除」が適用されます。

青色申告をするためには、事前に青色申告承認申請書の提出が必要です。

e-Taxを利用すれば65万円の控除が適用されるため、例えば賃貸経営をしている会社員も青色申告をしたいところですが、基本的には賃貸経営が「事業規模」となっていることが青色申告の条件です。

事業規模とは、「5棟の物件を保有する」もしくは「10室の物件を保有する」が目安になるので、この規模に満たない場合は白色申告になり控除されません。

ただし、事業規模になると勤務先によっては「副業」と見なすケースもあるため、青色申告申請書を提出する前に勤務先に確認する必要があります。

場合によっては、管理会社に委託している証明として、「委託契約書の提出」などが必要な場合もあります。

まとめ

ここまでで、賃貸経営の家賃収入の確定申告について解説してきました。大きく以下のポイントがあったかと思います。

- 不動産所得は総合課税になる

- 確定申告は確定申告作成コーナーを利用する

- 経費項目の詳細を確認しておく

- 家賃収入では確定申告が不要なケースがある

- 期限内に確定申告をする

家賃収入の正しい確定申告方法を把握して、追加課税を防ぎ、青色申告などを利用して節税対策も行い、賃貸経営をスムーズに進めてください。

この記事のポイント まとめ

- 給与所得だけで2,000万円を超えている場合

- 不動産所得以外の事業所得や雑所得があり、3つの所得額が全体の経費を引いても20万円を超える場合

詳細は「1.家賃収入があるなら確定申告は必要」「4.家賃収入はあるが確定申告が不要なケースは?」もご一読ください。

- 必要な書類の準備

- 付表・計算書の作成(準備)

- 申告書の作成

- 申告書と添付書類の提出

- 納税または還付

e-Taxの手順など、流れの詳細については「2.家賃収入がある場合の確定申告の手順」で解説しています。

- ローン金利分・管理委託手数料

- 税金関係(固定資産税・都市計画税)

- 原状回復費用や共用部の修繕費用

- 保険料(火災保険料や地震保険料)

- 減価償却費

- その他経費(税理士報酬や交通費など)

各項目について「3.確定申告で経費計上できる項目」で解説しています。

- 現金出納帳など不動産賃貸で得た収入がわかるもの

- 家賃の月額や敷金、礼金の詳細がわかるもの

- かかった必要経費がわかるもの

- 確定申告書B(第一表・第二表)

- 所得税青色申告決算書(不動産所得用)※青色申告の場合

- 収支内訳書(不動産所得用)※白色申告の場合

必要な書類は準備の段階で必要なもの、提出するものがあります。詳しくは「5.家賃収入に関する確定申告で必要な書類」でご確認ください。

それぞれの税率についてなど、詳しくは「6.家賃収入の確定申告が遅れた場合はどうなる?」で解説しています。