親から土地などの不動産を相続するとき、以下の流れで手続きを進めます。

- 死亡届の提出

- 相続人の確認

- 遺言の確認

- 財産確認と相続放棄

- 準確定申告(故人に所得があった場合)

- 財産評価・遺産分割協議・名義変更など

- 相続税の申告と納税

相続する対象となるのは土地・不動産や貴金属などの実物資産、預金や有価証券などの金融資産で、これらはトータルで相続財産として相続しなければなりません。

一方、土地・不動産の場合、独特の相続手続きがあるだけでなく、その後の保有に対する考え方が特殊です。

そこで本記事では、土地・不動産の相続について、手続きの流れや必要書類、相続後の保有について解説します。

全体的な流れをつかむことで、相続に対するイメージがついてきやすくなるでしょう。

土地・不動産相続手続きはどのように進める?

土地や不動産の相続手続きの手順は以下のとおりです。

- 死亡届の提出

- 相続人の確認

- 遺言の確認

- 財産確認と相続放棄

- 準確定申告(故人に所得があった場合)

- 財産評価・遺産分割協議・名義変更など

- 相続税の申告と納税

進め方は「土地・不動産相続手続きの流れ」でご確認ください。

土地・不動産相続の必要書類は?

土地・不動産が相続財産に含まれる場合、相続登記をします。

その時に必要な書類は以下のものです。

- 被相続人(亡くなった方)の戸籍謄本・除籍謄本・改製原戸籍

- 被相続人の住民票の除票

- 相続人(財産を引き継ぐ方)の戸籍謄本

- 相続人の住民票

- 固定資産評価証明書(土地・不動産)

- 全部事項証明書(土地・不動産)

- 相続関係説明図

- 遺産分割協議書(法定相続の場合は必要なし)

- 印鑑登録証明書

必要書類は「土地・不動産相続で必要となる書類」でも確認できます。

相続した土地・不動産はどうするべき?

相続した土地や不動産は、以下の4つの方法で引き継ぐことが一般的です。

- 相続人の誰かが住む

- リフォームして賃貸に出す

- 賃貸アパートやマンションを建築する

- 売却して現金化する

詳しい方法は「相続した土地・不動産の活用方法」で解説しています。

土地・不動産の相続はどこに相談すべき?

土地や不動産の相続問題は、土地の有効活用に詳しい土地活用会社に相談するのがベストの選択です。相談先を見つける際は「HOME4U(ホームフォーユー) オーナーズ」をぜひご活用ください。

目次

1.土地・不動産相続手続きの流れ

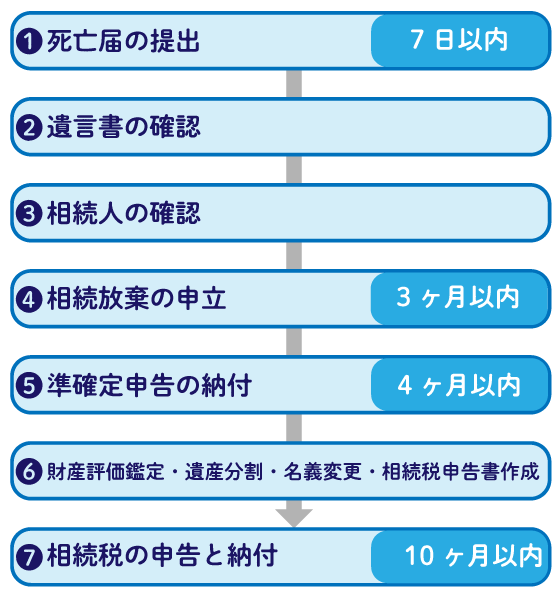

相続が起きた時、どのようにして土地・不動産の相続が進行していくのかを、簡単なスケジュール形式でまとめました。

相続がすべて終わるまでに確保された時間は10か月です。

相続には納税期限があるのでスケジュール把握はとても大切です。

1-1.死亡届の提出

亡くなってから、または亡くなったことを知った日から7日以内に死亡届を提出します。

手続き先は亡くなった方の住所がある市町村役場で、死亡診断書としたい検案書と共に提出します。

1-2.相続人の確認

相続人(故人の財産を引き継ぐ人)が何人いるかを確認します。

亡くなった方の戸籍謄本を、生まれたときから亡くなるまでの分を取得すると、全相続人が明らかになります。

亡くなった方が引っ越しを繰り返していた場合、戸籍謄本の取得に時間がかかることがあるため、1の死亡届とほぼ同時に始めます。

1-3.遺言の確認

遺言書の有無を確認します。

遺言書を作成する場合、自分で書式を作って用意する「自筆証書遺言」か、証人を立てて作成し公証役場で保管してもらう「公正証書遺言」のどちらかの方式を採るのが一般的です。

注意すべきは、遺言書保管の方式によっては家庭裁判所での検認が必要になることです。勝手に開封すると内容が無効になってしまう可能性があります。

検認が必要なのは、自宅保管や弁護士に保管依頼していた自筆証書遺言です。

公正証書遺言や法務局に保管していた自筆証書遺言は、検認の必要がありません。

1-4.財産確認と相続放棄

相続=財産というイメージがありますが、実際には、負債の相続もあります。そのため、まずは相続するものから、プラス財産とマイナス財産とを把握します。

相続税の対象となる財産は、亡くなった方が持っていた「お金に換算できるものは全て」です。

| プラスの財産 | マイナスの財産 |

|---|---|

|

|

また、みなし財産として以下のものも課税対象になります。

- 死亡保険金

- 死亡退職金

- 年金などの受給権

- 信託受託権

- 贈与税の納税猶予を受けた非上場株・農地

- 債務免除(遺言にあった場合)

- 相続時精算課税制度を選択した場合の贈与財産

これらすべての財産を確認の上、相続することで相続人に大きなマイナスが発生する場合には相続放棄も選択肢に入れます。

相続放棄は3か月以内に行う必要があります。

1-5.所得があった場合は準確定申告をする

生前に所得が発生していた場合は、準確定申告をして納税をする必要があります。これは相続人のどなたかが行います。

期限は相続発生を知った日(多くの場合で死亡した日)から4ヶ月以内です。

1-6.財産評価・遺産分割協議・名義変更など

財産評価は原則として相続開始時の時価で決まります。

時価とは、多くの方が通常取引をする時、売買が成立すると考えられる価格のことです。

例えば、不動産の場合は、おおむね以下の方式で時価が決まります。

| 宅地 | 市街地は路線価方式 |

|---|---|

| 郊外(路線価の指定のない地域)は倍率方式 | |

| 貸地 | 宅地(自用地)の価格-宅地(自用地)の価格 × 借地権割合 |

| 私道 | 不特定多数の人が通行するところ=0 |

| その他私道=通常評価額×0.3 | |

| 建物 | 貸家 固定資産税評価額×(1-借地権割合×借家権割合×賃貸割合) |

| その他 固定資産税評価額×1.0 |

【参照】国税庁「財産の評価」

全ての不動産の財産評価をしたのち、法定相続人で遺産分割を話し合い(遺産分割協議)をしたうえで相続内容を決め、土地・不動産の名義変更手続きをします。

1-7.相続税の申告と納税

相続税の申告書を記入し、相続開始を知った日から10ヶ月以内に納付を済ませる必要があります。

相続税額は各個人がいくら相続したかによって変わりますので、税理士や市区町村の税務無料相談窓口で確認しながら進めるとよいでしょう。

【参照】国税庁 「相続税の計算」

土地・不動産の相続税計算の方法や分割相続方法についてはこちらの記事で詳しく解説しています。併せてご確認ください。

2.土地・不動産を相続するときの手続きチェックリスト

土地・不動産の絡む不動産で、実際しなければならない手続きをチェックリスト化して紹介します。リストとして挙げたのは相続人が対応すべきことです。

土地・不動産相続手続き

チェックリスト

相続する財産に土地・不動産が含まれる場合、通常の相続手続きに不動産の相続登記が加わります。

また、準確定申告は、故人がアパート経営をしていた場合など、不動産経営をしていた場合は多くのケースで必要な手続きです。

3.土地・不動産相続で必要となる書類

土地・不動産が絡む相続で必要となる書類もチェックリストで確認しておきます。

不動産相続必要書類チェックリスト

書類がそろえられない場合には、不在籍証明書や登記済み権利書などが必要になることがあります。

これらの書類が必要となるのは法務局で相続登記をする際です。

相続登記は制度改正が予定されており、今後3年以内の手続きが必要になります。また、相続登記をしないと賃貸アパートなどがある場合、そのほかの手続きでも支障をきたすかもしれません。早めの対処が肝心です。

4.相続した土地・不動産の活用方法

本章では「不動産相続を行った後に、家族(相続人)が相続前より豊かになる」ことを目的として、相続した土地・不動産の活用方法を紹介します。

土地・不動産は所有しているだけで税金による出費があることがウィークポイントです。相続した不動産で損をしないように活用を検討するとよいでしょう。

ここでは、以下の4パターンを紹介します。

- 相続人の誰かが住む

- リフォームして賃貸に出す

- 賃貸アパートやマンションを建築する

- 売却して現金化する

4-1.相続人の誰かが住む(そのまま不動産として遺す)

相続人の誰かが不動産(住居として使う建物が建っているもの)にお住まいになり、適切な修繕などをしながら次の世代に連綿と受け継いで行く方法です。

どこかで大きな建て替えやリフォームの必要は出てきますが、ずっと「家」という形のまま子孫に受け継がれていくスタイルです。

4-2.リフォームして賃貸に出す

相続する際に、家を賃貸用にリフォームして入居者から収益を得る方法です。

相続をするご家族がすでに自宅を持っている、海外に住んでいるなどの理由で、その家に住めない場合に有効な手段です。

4-3.賃貸アパートやマンションを建築する

ある程度の土地面積などの条件が必要にはなりますが、相続した土地に賃貸アパートやマンションなどを建築して収益を得る方法です。

賃貸併用住宅として、相続人が住みながら住居の一部を賃貸用住居として貸し出す方法もあります。

4-4.売却して現金化する

お持ちの家を土地建物ごと売却して現金化する方法です。

ただし、一度手放した不動産は再び手に入れることはかなり難しくなります。土地などの不動産は、持っているだけでは価値を生みませんが、活用することで継続して利益を生み出す資産となります。そのため売却は慎重に検討することをおすすめします。

土地活用にはさまざまな方法があります。下記の記事では土地活用のトレンドを紹介しています。

5.【土地】不動産相続の注意点

相続に土地が含まれる場合の注意点は以下の3つです。

- 分割相続した場合の広さが十分でないと活用が難しくなる

- 同条件での分割が現金より難しい

- 地価変動による相続トラブルがある

土地の相続の具体的手段と注意点を解説します。

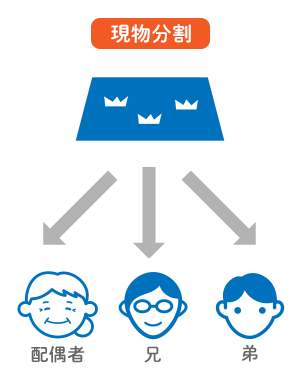

5-1.更地の相続方法

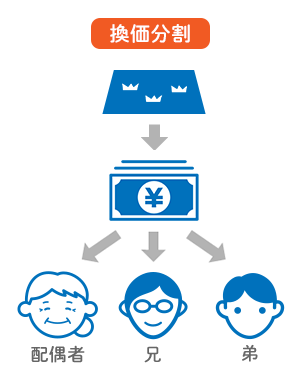

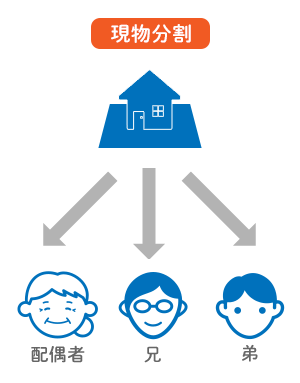

土地の分割相続では、以下の3つの分割方法が選択できます。

| 現物分割 |  |

現物(土地)を相続人で分ける |

|---|---|---|

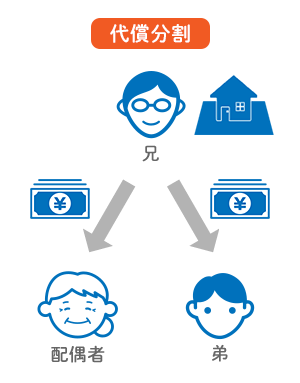

| 代償分割 |  |

相続人のうち1人が土地を相続し、本来の分配額分の現金を他の相続人に受け渡す |

| 換価分割 |  |

土地を売却した現金を相続人で分ける |

現金化して分ける場合なら問題は起きにくいでしょう。

土地は法定相続割合と同じ割合で分ける「分筆」という方法が使えますので、現物での不動産相続も可能です。

分筆後の各土地は、別個の不動産として使われます。

5-2.更地の相続の注意点

分筆により土地面積が小さくなりすぎると、その後の使い道が限定され、売却しにくくなる可能性があります。

さらに、土地の値段は接道面やその他条件によって価値が変わりますので、実際に法定割合通りに分筆するのは、人数が増えるとかなり難しいといえます。

また、分配する土地が複数あった場合、すべての相続手続きが終わって数年経ってから地価が変動する可能性もあり、後々、不公平感から相続人の間でトラブルになる可能性もあるでしょう。

【対策】

土地面積が広大または相続人が少ない場合ならば、分筆後も土地を有効に活用できるでしょう。

一人当たりの面積が小さくなってしまう場合は、他の方法を考えたほうがよい場合もあります。

土地のある市区町村の開発課などで将来の土地開発や市街化開発地域であるかなどを確認すれば、ある程度相続後の地価上昇を予測できます。気になる方は遺産分割協議をする前に確認しておき、予定があることを相続人間で共有したうえで、遺産分割方法を協議すれば将来の問題を回避することは可能です。

土地相続の検討事項などを詳しく知りたい方はこちらもご一読ください。

6.【建物+土地】不動産相続の注意点

親が住んでいた家が建つ土地や賃貸経営していたアパートなど、相続財産に家屋が含まれることは多くあります。

このパターンで建物のある土地しか相続財産がなく分割相続が発生した場合、どの方法でも難しい一面があると認識しなければなりません。

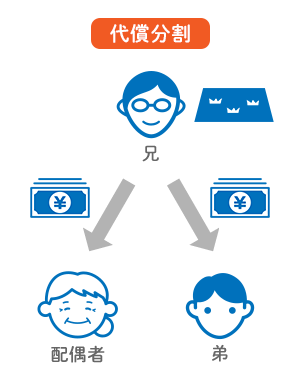

6-1.建物+土地を相続する場合

親が住んでいた家などが建っている土地を相続する場合、考えられるのが主に3つの方法です。

| 現物分割 |  |

現物(土地)を相続人で分ける |

|---|---|---|

| 代償分割 |  |

相続人のうち1人が土地を相続し、本来の分配額分の現金を他の相続人に受け渡す |

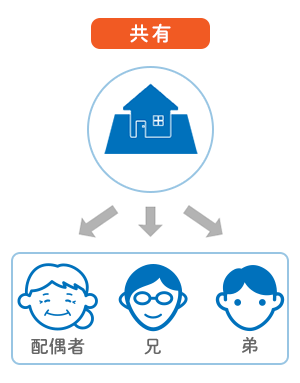

| 共有 |  |

複数の相続人が名義人に名を連ねる |

建物を相続する場合、土地のみの場合のように分筆することができません。

- ・代償分割の注意点

-

きちんとお金でわかりやすく支払われるため公平であり、トラブルに発展しにくい方法です。

ただし、この場合、長男は弟2人に支払う現金を自分で準備する必要があります。

実家の評価額が大きかった場合はかなりの金額が必要になり、負担が大きくなります。 - ・換価分割の注意点

-

不動産そのものはなくなってしまいますが、数字でハッキリと1円単位で割り切ることができるため、こちらもトラブルになりにくい方法です。

ただし、本来、不動産として相続をしていれば受けられる相続税特例などがなくなるため、相続税の減額率は少なくなります。

売却をしているため、3人兄弟のそれぞれに収入が発生していることになるので、相続税以外にも、所得税が課せられる可能性があります。また、不動産は活用次第では長期的に新たな資産を生み出すことが可能であり、売却することでこの可能性を失うという大きなデメリットがあります。

- ・共有の注意点

-

この方法では、土地建物の権利者は相続人全員で平等になります。

しかし、「賃貸をしたい」「売却したい」と希望した場合、名義を共有しているため、所有者全員が同意しなければ何もできません。

また、相続人のうちの誰かが死亡したことにより相続が発生した場合は、従前の3人で決めた共有は存続できない可能性があります。

6-2.建物+土地の相続の注意点

相続人が複数いる場合、どの方法を選択しても問題が起きる可能性はあります。

特に、被相続人が生前、何の気なしに「お前にこの家をあげよう」などと発言していた場合、相続人がそれを鵜呑みにしているケースが考えられます。

このような背景で、さらに遺言書もない場合は、法的には法定相続分で切り分けることができたとしても、心情的には納得できず、遺恨となる場合があります。

【対策】

相続について、被相続人・相続人が元気なうちに、可能な限り事前に話し合いをしておくことです。また、将来、相続での家族親族間の余計なもめ事を避けるためには、遺言書を作成しておくことも有効です。

2020年4月1日からは配偶者居住権という、配偶者がなくなった場合、残された方が自宅に住み続ける(基本的に終身)ことが出来る権利が使えるようになりました。

この配偶者居住権を使うと、将来どういうことが起きるのか、老夫婦と息子一人の家族を例にして考えてみましょう。

(例)戸建て住む老夫婦と一人息子(独立して家庭がある)の場合

- 老後資金としての預貯金 2,000万円

- 戸建ての価値 2,000万円

- 合計の資産 4,000万円

ご主人がなくなった場合、残された母親(妻)と息子は上記の遺産を法定相続分として各自1/2ずつ2,000万円相当を相続します。

しかし、息子は独立をしてすでに自分の家があるため一緒には住まないとなると、

- 母親が実家を相続すると母親は老後資金がなくなる

- 息子が家を相続すると、母親は住むところがなくなる

ということになります。

そのため、配偶者居住権を活用して

- 息子が「配偶者居住権」という負担がついた実家の所有権を持ち

- 母親は「配偶者居住権」で、実家に住み続ける権利を得る

ということができます。

この居住権は金額に換算することができ、計算方法は建物の耐用年数や厚生労働省が公表している平均余命などをもとに算出します。

居住不動産の現在価値 - 負担付所有権の価値 = 配偶者居住権の価値

先の例の場合だと、仮に配偶者居住権が1,000万円相当の価値であると判断されれば、法定比率で割り戻し請求ができますので、老後の預貯金として夫婦でためていた2,000万円のうち、1,000万円分を「権利」として母親の手元に残すことが出来ます。

代わりに将来、母親が亡くなった場合は、配偶者居住権は消失し、息子が母親から実家を相続するときには相続税がかかりません。

ただし、不動産相続の際にこの権利を設定すると、途中で不動産を売却できなくなるので注意が必要です(家そのものに任意期間の居住権がついているため)。

そのため、高齢になった親が自宅で自立できなくなり、介護付きホームなどに入居させたい場合でも、実家を売却して資金を作ることが出来なくなります。また権利が消滅するまでは売却できない不動産となるため、権利期間中は不動産価値が下がり、不動産担保価値も下がります。

7.【マンション】不動産相続の注意点

近年では分譲マンションを実家としている方の割合も増えています。

マンションの相続の注意点は、2つです。

- 築年数が長いと買い手がつきにくい

- 築年数が長くなると借り手がつきにくい

7-1.マンションの相続方法

相続資産のうち不動産がマンションだけで相続人が複数いる場合は、4つの分割方法のうち、「代償分割」「換価分割」「共有」の3つの方法が可能です。

共有する場合、多くのケースで区分マンションの賃貸経営を選択します。

7-1-1.気を付けること

土地や建物と違い、マンションは築年数が長くなると買い手が付きにくい傾向があります。

また、マンションを賃貸に出す場合、経年により設備が劣化すると借り手が付きにくくなります。

スケルトンにしてその部屋だけをリフォームすることはできますが、マンション全体の配管配線などは自力で変更できないため、大規模修繕を期待するしかありません。

相続したマンションを賃貸に出してみようとお考えの場合は、「賃貸経営 HOME4U(ホームフォーユー)」をおすすめします。

参画企業は国内最大級70社以上、HOME4Uが全国から厳選した企業だけなので、賃貸や管理運営について相談できる、信頼できるパートナーがきっと見つかります。

相談は無料。選んだ複数社にまとめてプラン請求や相談依頼ができるので、カンタンに各企業の比較ができます。

また、プライバシーマーク取得済で安心安全のNTTデータグループの運営で、セキュリティも万全です。ぜひ「賃貸経営 HOME4U」をご利用ください。

8.土地・不動産相続の解決策を相談できる土地活用会社を選ぶポイント

土地などの不動産が相続財産に含まれる場合、金融財産の相続よりも多くの手続き、検討すべきことが発生します。

手続きは土地評価額などが関係するため税理士といった税金のプロに任せられるとよいでしょう。

相続後も視野にスムーズな不動産相続を実現したいなら土地活用会社への相談がおススメです。

相続問題の解決策を相談したいなら以下のポイントを考慮して相談先を選んでみてください。

- 相続税対策に強いプロを抱えている大手企業

- さまざまな不動産の形態に対応できる実績豊富な企業

複数の土地活用プランの提案を受けるには、「HOME4U(ホームフォーユー) オーナーズ」が便利です。

「HOME4U オーナーズ」には、国内の一流ハウスメーカーが参画しています。このうち最大10社から無料で土地活用の提案を受けることができます。

国内トップクラスのハウスメーカーは多くの実績とノウハウを持っています。そのためその土地に最適で相続税の対策にもなる土地活用方法を知ることができます。まずは「HOME4U オーナーズ」を利用して土地活用プランの提案を受けてみてください。

関連記事

-

-

-

-

- 2025.06.24

-

【徹底解説】相続税の土地評価額計算方法の基礎知識と減額・軽減・特例条件の具体例

- 2025.01.30

- 相続税