この記事では、「アパートの減価償却」について、わかりやすく解説し、「減価償却の意味」や「計算方法」「償却期間が終わったらどうなるのか」「減価償却の注意点」などについて理解を深めることができます。

減価償却費とは?

減価償却は、「建物が年を経て劣化していく分の金額」を、帳簿上の建物の価格から減らしていく会計処理 です。

減価償却はあくまでも会計上の概念としての費用であり、実際に手元からお金が出ていくわけではありません。

とはいえ費用を計上する以上、帳簿上は利益が減ることになります。

税金は帳簿上の利益の額に応じて決まるものである以上、減価償却費の発生によって帳簿上の利益が減ることは、課税される税金の額が減ることにつながります。

これが、「減価償却による節税効果」と呼ばれるものです。

減価償却の計算方法は?

平成28年4月1日以降に取得するアパートの減価償却は、定額法(毎期、同じ額の減価償却費を計上していく方法) で減価償却費を計上することになっています。

減価償却できる期間を過ぎたらどうなる?

減価償却費を計上できるのは、法定耐用年数(法律上の概念としての建物の寿命)が経過するまでの間と定められています。

一般的に、法定耐用年数を過ぎて減価償却費を計上できなくなると、帳簿上の利益が増えてしまい、結果としてアパートに課税される税金の額が増えてしまいます。

帳簿上の利益が増えるといっても、実際に手元に入ってくるお金が増えるわけではないため、税金を多く支払わなければならない分、キャッシュフローの観点から見たアパート経営の収支は悪化してしまうこととなります。

したがって、アパート経営に取り組むに際しては、耐用年数経過後の運営を見据えた計画を立てることが非常に重要です。

減価償却の注意点とは?

アパートを経営するにあたって、

- 減価償却費とアパートローンとの関係

- 修繕費(損傷や老朽化の修復費用)と資本的支出(新たな資産を構築するための出費)の違い

の2点について注意する必要があります。

「アパートローンとの関係」

節税や手元資金の最大化を図る上では、減価償却費として計上する金額とローンの返済額とを同額にすることが重要です。

また、減価償却費を計上できる期間が終了した後、資金繰りを悪化させないためには、ローン借入期間を法定耐用年数以内に設定するのが有効です。

「修繕費と資本的支出の違い」

法律上は「20万円未満の修繕は修繕費」、「20万円以上の修繕は資本的支出」と区分されます。

そして、修繕費は発生したその期に経費計上することができますが、資本的支出についてはその期の経費とはならず、帳簿上はいったん資産の増加分とした上で、翌期以降に減価償却を通じて費用に計上していくこととなります。

アパート経営が初めての方向け

詳しい解説は以下

目次

1.アパートの減価償却とは

まずは、「減価償却」について知っておきたい基本的な部分ついて解説します。

1-1.減価償却の意義

減価償却とは、建物や備品、車両等の固定資産の価値が年を経て減少していくのに応じて、帳簿上の価値を減少させていく手続きです。

減価償却によって計上される費用のことを「減価償却費」と呼びます。

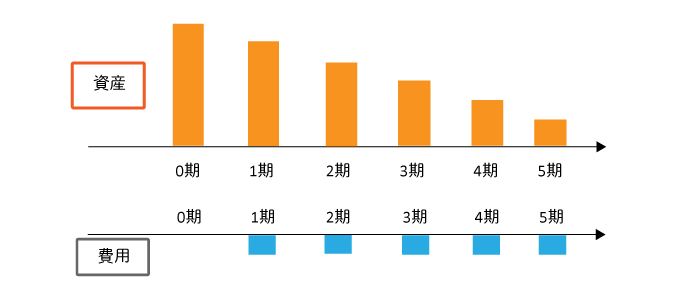

減価償却を知るには、「資産」と「費用」がつながっているということを理解することが第一歩です。

資産とは現金や土地、建物等の財産のことを指します。

最もわかりやすい例として、現金で資産と費用の関係を考えます。

例えば、現金を100万円持っている人が、毎年、10万円ずつ使うとします。

すると、1年目は費用として10万円を使うと、資産の現金は90万円となります。

2年目も費用として10万円を使うと、資産の現金は80万円です。

このように「費用」としてお金を使っていけば、「資産」は毎年減っていきます。

つまり、費用と資産はつながっているということです。

アパートのような建物も、資産の中のひとつです。

建物は通常、古くなると損傷や劣化が生じ、資産価値が落ちていきます。

この「建物の資産価値は落ちる」という考え方は、会計の世界でも同様です。

50年前に5,000万円で建てた建物が、50年後には損傷や劣化に伴って、5,000万円よりは価値を落としているはずです。

そこで会計上も、建物の帳簿上の価値を毎年落としていくというのがルールになっています。

この章の冒頭に出した現金の例では、「費用を使えば資産が減る」という関係があることをご説明しました。逆に言えば「資産を減らすには費用を発生させる」ということでもあります。

つまり、資産を減らすためには、つじつま合わせとして費用を発生させなければならないということです。

そこで、経年とともに建物価値を落とすため、帳簿上、無理矢理生じさせているのが「減価償却費」になります。

減価償却費は建物価値を落とすために産み出された会計上の概念としての費用である ため、実際にお金の支出を伴うものではありません。

税金は利益に対してかかるため、減価償却費の計上によって帳簿上の利益を減らせば、課せられる税金も少なくなります。

そのため、減価償却費が発生するということは、実際にお金を支払うことがないにもかかわらず、税金を小さくしてくれるという節税効果があるのです。

アパート経営における減価償却費は、この「節税効果」が非常に大きな魅力です。特に中古アパートを購入した場合には、減価償却費を短期間で大きく計上できるケースが多く、実質的なキャッシュフローを改善させる重要な手法として利用されています。

なお、同じ不動産であっても、土地は減価償却を行わないことになっています。

会計上、土地は何年経っても価値が減らない資産という考え方が採用されており、土地には減価償却は行われないのです。

1-2.耐用年数

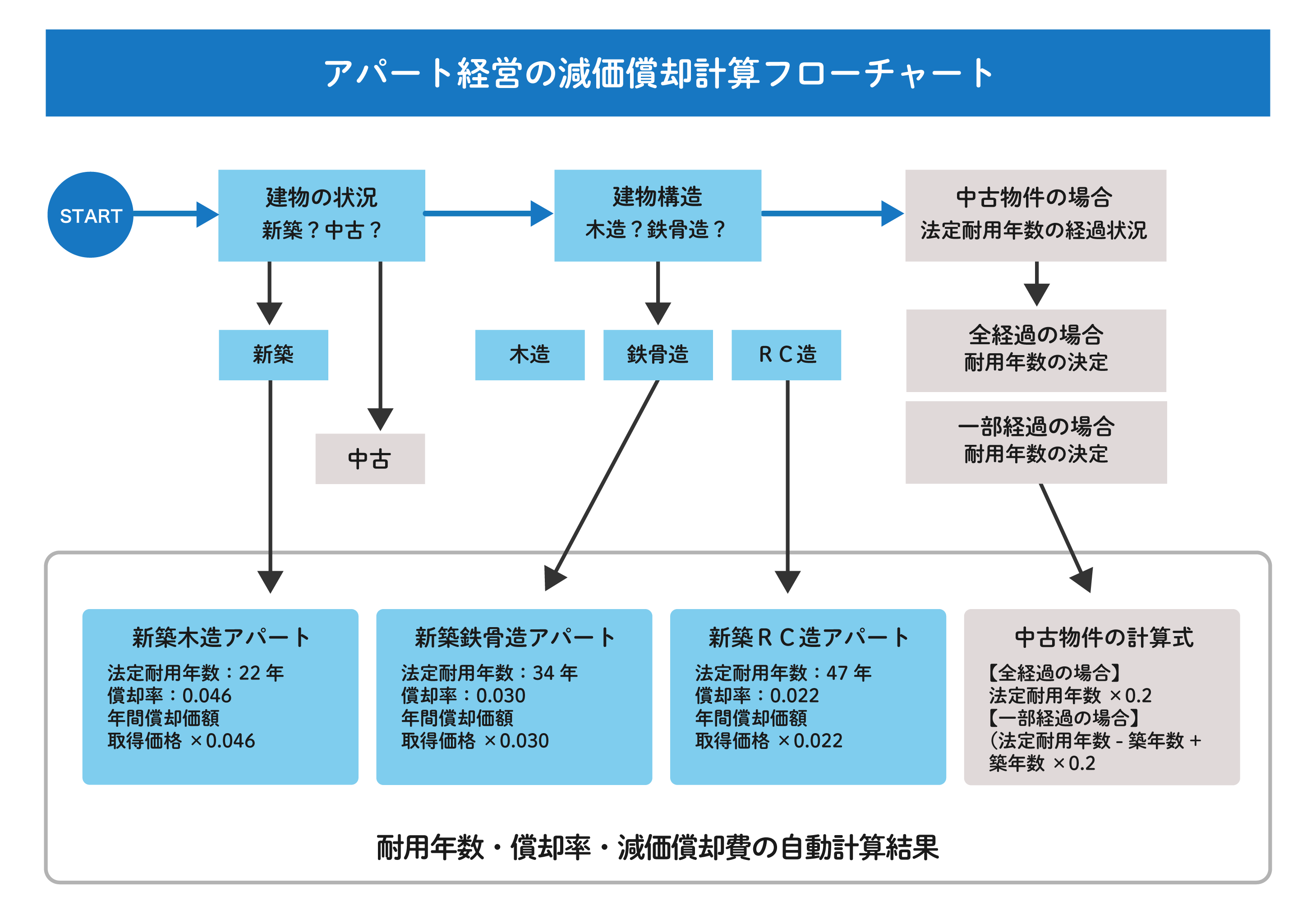

減価償却では建物の構造によって耐用年数と償却率が定められています。

アパートのような事業用不動産の構造と耐用年数の関係は以下の通りです。

| 建物構造 | 事業用 | ||

|---|---|---|---|

| 耐用年数 | 償却率 | ||

| 木造 | 22年 | 0.046 | |

| 木造モルタル | 20年 | 0.050 | |

| 鉄骨造 | 3mm以下 | 19年 | 0.053 |

| 3mm超4mm以下 | 27年 | 0.038 | |

| 4mm超 | 34年 | 0.030 | |

| 鉄筋コンクリート造 | 47年 | 0.022 | |

| 鉄骨鉄筋コンクリート造 | 47年 | 0.022 | |

例えば、木造アパートを建てた場合は、耐用年数は22年、償却率は0.046を用いて計算することになります。

つまり、木造アパートでは、22年間は減価償却費が計上されるということです。

一方で、鉄筋コンクリート造でアパートを建てると、47年間も減価償却費が計上されることになります。

法律で定められた耐用年数というのは、かなり昔(昭和40年)に制定された基準であり、当時の建造物を基準としています。

したがって、新しい技術で作られた現在の建物は、法律で耐用年数が定められた当時よりもはるかに丈夫で、建物としての寿命が伸びています。

現在、耐用年数は実際の建物の寿命を反映したものではなく、単なる会計上の概念(減価償却費を何年間計上できるかの目安)として扱われている、と言っても過言ではありません。

2.減価償却の計算方法

この章では減価償却の計算方法について、表をお見せしながら解説します。

2-1.取得時期と計算方法の関係

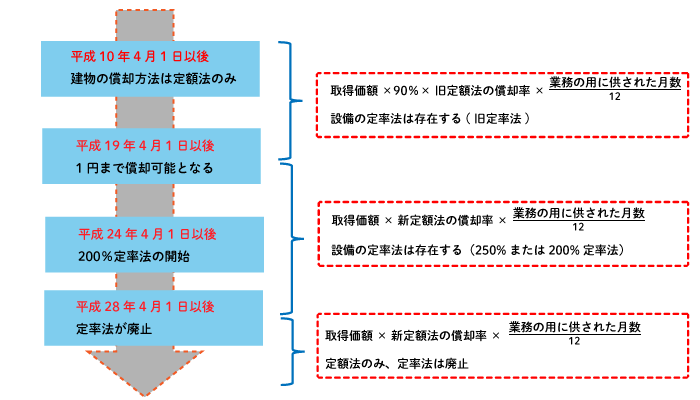

アパートは、取得時期によって減価償却方法が異なります。

取得時期による減価償却の計算ルールの変遷は以下の通りです。

平成10年(1998年)度税制改正により、平成10年4月1日以後に取得した建物(躯体のこと)の償却方法については、定額法に限るとされました。

平成19年(2007年)度改正により、平成19年4月1日以後に取得する減価償却資産については、定額法または定率法のいずれであっても、償却可能限度額(取得価額の95%相当額)および残存価額(10%)を廃止し、耐用年数経過時点に1円(備忘価額)まで償却できるようになりました。

平成19年度改正では1円まで償却するために、改定償却率や保証率といった概念が導入されています。

また、同時に定率法の償却率は250%定率法が開始されました。

250%定率法とは、定額法の償却率を2.5倍とする定率法のことです。

平成23年(2011年)12月の改正により、定率法の償却率の見直しが行われ、平成24年(2012年)4月1日以後に取得した減価償却資産の定率法の償却率は、定額法の償却率を2.0倍した数値になりました。

定額法の償却率を2.0倍とする定率法のことを200%定率法と呼びます。

平成28年(2016年)度改正では、平成28年4月1日以後に取得する建物付属設備および構築物の償却の方法については、定率法が廃止され、定額法とすることになりました。

2-2.新定額法

新定額法とは、平成19年(2007年)4月1日以後に取得した資産に対して行う定額法のことです。

新定額法の計算式は以下のようになります。

【定額法】

減価償却費 = 建物購入価額 × 償却率※ × 業務に供された月数 ÷ 12

※償却率は新定額法の償却率を用います。

| 耐用年数 | 償却率 | 耐用年数 | 償却率 | 耐用年数 | 償却率 | 耐用年数 | 償却率 |

|---|---|---|---|---|---|---|---|

| 年 | 16 | 0.063 | 31 | 0.033 | 46 | 0.022 | |

| 2 | 0.500 | 17 | 0.059 | 32 | 0.032 | 47 | 0.022 |

| 3 | 0.334 | 18 | 0.056 | 33 | 0.031 | 48 | 0.021 |

| 4 | 0.250 | 19 | 0.053 | 34 | 0.030 | 49 | 0.021 |

| 5 | 0.200 | 20 | 0.050 | 35 | 0.029 | 50 | 0.020 |

| 6 | 0.167 | 21 | 0.048 | 36 | 0.028 | 51 | 0.020 |

| 7 | 0.143 | 22 | 0.046 | 37 | 0.028 | 52 | 0.020 |

| 8 | 0.125 | 23 | 0.044 | 38 | 0.027 | 53 | 0.019 |

| 9 | 0.112 | 24 | 0.042 | 39 | 0.026 | 54 | 0.019 |

| 10 | 0.100 | 25 | 0.040 | 40 | 0.025 | 55 | 0.019 |

| 11 | 0.091 | 26 | 0.039 | 41 | 0.025 | 56 | 0.018 |

| 12 | 0.084 | 27 | 0.038 | 42 | 0.024 | 57 | 0.018 |

| 13 | 0.077 | 28 | 0.036 | 43 | 0.024 | 58 | 0.018 |

| 14 | 0.072 | 29 | 0.035 | 44 | 0.023 | 59 | 0.017 |

| 15 | 0.067 | 30 | 0.034 | 45 | 0.023 | 60 | 0.017 |

2-3.中古アパートの減価償却の計算方法

中古アパートを取得したときの減価償却方法は少し特殊で、減価償却の計算には償却率を用いますが、その償却率は耐用年数によって決まります。

中古アパートを購入した場合、まず耐用年数を何年とするかを決めることが必要です。

アパートのような事業用不動産を取得した場合の耐用年数の求め方には、以下の2通りがあります。

- 法定耐用年数の全部を経過しているケース

- 法定耐用年数の一部を経過しているケース

例えば、木造アパートの耐用年数は22年です。

築30年の中古の木造アパートを購入した場合なら「法定耐用年数の全部を経過しているケース」となります。

【法定耐用年数の全部を経過しているケース】

中古物件の耐用年数 = 法定耐用年数 ×20%

それに対して、築10年の木造アパートを購入した場合なら「法定耐用年数の一部を経過しているケース」ということです。

【法定耐用年数の一部を経過しているケース】

中古物件の耐用年数 = 法定耐用年数 - 経過年数 + 経過年数 × 0.2

では、法定耐用年数の一部を経過している築30年の木造アパート(法定耐用年数は22年)を購入した場合の耐用年数および償却率を求めてみます。

中古物件の耐用年数 = 法定耐用年数 - 経過年数 + 経過年数 × 0.2

= 22年 - 10年 + 10年 × 0.2

= 12年 + 2年

= 14年

新定率法の14年の償却率は0.072です。

よって、築10年の木造アパートを購入した場合、償却率0.072を用いて減価償却の計算を行っていきます。

償却率を求めたら、定額法の計算式に当てはめて減価償却費を計算することになります。

【新定額法の計算式】

減価償却費 = 建物購入価額 × 償却率※ × 業務に供された月数 ÷ 12

※償却率は、法定耐用年数の超過の有無によって求めた償却率を用います。

3.減価償却が終わったらどうなる?【出口戦略も解説】

アパート経営では、減価償却が終わるタイミングが一つの転換点となります。ここでは、減価償却終了後のリスクと、考えておきたい出口戦略を詳しく解説します。

3-1. 税負担の増加とキャッシュフローの悪化

減価償却はアパート経営における重要な節税手段ですが、賃貸経営中ずっと続くものではありません。減価償却できる期間である耐用年数を過ぎると、アパートオーナーの手元に残るお金は大きく減少することになります。

そもそも法定耐用年数とは、税務上の減価償却を行う期間を定めたものであり、建物自体の物理的な寿命とは必ずしも一致しません。

たとえば、木造アパートの法定耐用年数は22年ですが、22年を超えても建物自体はそのまま存在し続け、適切な修繕が行われていれば賃貸経営も継続可能です。

実際の物理的耐用年数は、建物の施工品質・修繕履歴・使用状況・立地条件などによって40年、50年、あるいはそれ以上もつケースもあります。

しかし、会計上は大きな変化が生じます。

耐用年数を過ぎると減価償却費が終わるので、費用計上ができなくなる分、帳簿上の利益が増えます。ここで注意しなければならないのは、帳簿上の利益が増えても実際の手元資金が増えるわけではない点です。

帳簿上の利益が増加することで課税所得が膨らみ、所得税や法人税の負担が増すため、実質的には資金繰りが厳しくなっていきます。

減価償却が終わる前で借入金の返済がゼロだった場合は、「税引き後の利益+減価償却費」がアパートオーナーの手元に残っていました。

一方で、減価償却が終わった後は「税引き後の利益」のみがアパートオーナーの手元に残ります。

そのため、減価償却が終わるとアパートオーナーの手残りは大きく減ってしまうのです。

こうした状況を回避し、減価償却費の終了後も手元に十分なお金を残すためには、耐用年数満了後でも入居率が高く、修繕費もあまりかからない建物を建てておくことが最も効果的です。

木造アパートにおいては、築20年を超えて以降、給排水管や屋根防水、外壁タイル、エアコン、給湯器など等の交換時期が重なりやすく、修繕費が一気に跳ね上がる傾向があります。

この点、高い施工品質と設備グレードを備えたアパートを建てておくことで、築古になっても修繕費を抑えやすく、賃料下落や空室率の上昇を最小限にすることが可能です。

とはいえ、これらの長期修繕計画を事前に組み、資金準備を怠らないことも重要です。

アパート経営では、減価償却が終わったあとの資金繰りを軽視すると、最悪の場合、黒字倒産に陥るリスクも出てきます。こうした事態を避けるためにも、あらかじめ減価償却期間終了後のキャッシュフローの変化をシミュレーションし、早めに出口戦略や再投資の準備を進めることが重要です。

3-2. 出口戦略①:アパートを売却するメリット・デメリット

減価償却期間の終了が見えてきた際、出口戦略の一つとしてアパートの売却が考えられます。アパートを売却するメリット・デメリットは次のとおりです。

売却するメリット

- 減価償却終了後の税負担増、資金繰りの悪化を回避できる

- 売却資金を新たな投資先に回す「買い替え」戦略が取れる

- 築古になる前に高値売却できる可能性がある

売却するデメリット

- 買い手に融資がおりにくく売却まで時間がかかる可能性がある

- 想定より売却価格が低くなる可能性がある

- 仲介手数料や譲渡所得税の負担が生じる

売却するにしても、利回りが低いと買い手を見つけることが困難なため、満室状態の間に高値売却を狙うのも一つの方法です。減価償却期間が終了するアパートは、建物の資産価値は下がり、税務上のメリットも少ないため、収益性や土地の価値に注目して販売戦略を立てることが重要です。

3-3. 出口戦略②:建替え・リフォームで価値を再生する

売却せずに収益性を維持するために、建て替えや大規模修繕などの再投資を行う戦略もあります。

建物を解体して建て替えれば、耐用年数がリセットされて新たに減価償却が始まる ため、改めて節税メリットを得られます。また、入居者ニーズに応える最新の設備や仕様を取り入れることで長期的に安定した賃貸経営が可能となる点もメリットです。

ただし、建て替えには多額の解体費用や建築費が必要となるため、自己資金や金融機関からの融資を確保できるかが重要になります。

一方で、すべてを建て替えずに、既存の建物に大規模なリフォームを施すことで価値を再生することも可能 です。最新設備への入れ替え、外観のリニューアル、市場環境に合わせた間取り変更などを行えば、築年数の経過による競争力低下を回避し、入居率の向上が見込めます。建物の価値向上を伴う修繕費は資本的支出と認められるため、資産計上して新たに減価償却を行うことができる点もメリットといえるでしょう。

こうした建て替えや大規模リフォームは、立地条件や賃貸市場の動向、自身の資金計画などを踏まえて慎重に検討する必要があります。

3-4. 出口戦略を成功させるためのパートナー選び

減価償却が終わるアパートの出口戦略を成功させるにあたっては、オーナーのみですべてを判断するのは難しく、信頼できる専門家のサポートが欠かせません。なかでも、地域の不動産取引事情に精通した不動産会社の存在は重要 です。

売却を検討している場合、不動産会社は、現時点での市場価値を知るための適正な査定を行ってくれます。アパートの売買実績が豊富な不動産会社であれば、購入希望者のニーズや融資動向、地域の賃貸需要を踏まえたうえで、売却するタイミングや価格設定のアドバイスをしてくれるでしょう。

さらに、金融機関との取引実績が豊富な不動産会社であれば、買い手の融資まで含めた交渉やサポートが期待できます。

また、売却ではなく建て替えや大規模リフォームを検討する場合でも、不動産会社は重要な相談相手です。不動産会社は地域の賃貸需要や入居者ニーズを把握しているため、どのような間取り・設備・仕様であれば入居付けしやすいかなど、実践的な助言を受けられます。リフォーム後の賃料設定や収益シミュレーションを提示してもらえれば、過度な投資リスクを回避できるでしょう。

また、税務面では税理士、建築面では建築会社のサポートも重要です。できるだけ早い段階から専門家と定期的に情報交換を行い、戦略を立てることが重要です。

4.減価償却の注意点

この章では、減価償却の注意点について解説します。

4-1.借入金(ローン)との関係

減価償却費と関連し、ローンを組んでアパート経営をするにあたっては以下の2点を意識することが重要です。

- 毎年のローン返済額を「減価償却費以内」とする

- ローン借入期間を「耐用年数以内」とする

ローンの返済額は、お金の支出を伴いますが、帳簿上の利益を小さくしてくれる費用ではない、という点がポイントとなります。

ローン返済額が費用にあたらないのは、「お金の貸し借りは会計上の損益ではない」ためです。

お金を借りた際、借りたお金が売上として課税の対象となることはありません。

借りたときに売上として課税しなかったのだから、返したときも費用として節税できないというのが理屈となります。

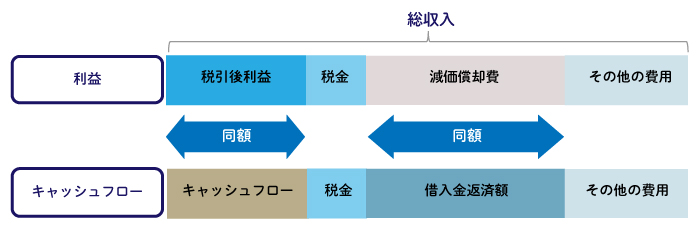

アパート経営では、借入金の返済を考慮した実際の手残りのことをキャッシュフローと呼びます。

利益は、支出を伴わなくても費用となる減価償却費が影響します。

それに対して、キャッシュフローは費用にならなくても支出を伴う借入金元本返済額が影響します。

よって、アパート経営では、利益とキャッシュフローが異なるのが通常です。

ただし、減価償却費と借入金元本返済額を同額にすると利益とキャッシュフローが同額になる性質があります。

借入金返済額が減価償却費よりも大きくなると、キャッシュフローが利益よりも小さくなります。

キャッシュフローを利益以上にしたい場合は、最低でも借入金返済額を減価償却費以内とすることが必要です。

また、耐用年数を経過した後に借入金の元本返済額が残っていると、税金も増えてしまうためキャッシュフローが相当に悪化します。

耐用年数満了後のキャッシュフローの悪化を最小限にするには、借入金は耐用年数以内で完済することが必要です。

4-2.修繕費と資本的支出

アパート経営では、修繕にも減価償却の知識が必要です。

減価償却を理解するには、「資産」と「費用」のつながりを意識することがポイントでした。

修繕では実際にお金の支出を伴いますが、その支出は費用とはならず資産になることもある点に注意してください。

一口に修繕と言っても、様々なものがあります。

修繕といったら、例えば部屋のクロスの貼り替えのような簡単なものをイメージするのが一般的です。

一方で、増築してもう1部屋作るような工事は修繕と呼べるでしょうか?

もう1部屋作ったら、その部屋は新たに家賃を稼ぐことができますので、修繕というよりは資産を作ったというイメージです。

結論からすると、クロスの貼り替えのような工事は費用であり、増築のような工事は費用ではありません。

増築のような工事は新たに資産を作ったものとみなされ、その支出は「資本的支出」と呼ばれます。

このように、工事を行っても「修繕費となるもの」と「資本的支出となるもの」の2種類があるということです。

修繕費と資本的支出の境界は「金額が20万円未満の修繕」です。

20万円未満であれば修繕費となり、20万円以上の修繕であれば資本的支出とみなされます。

例えば、部屋のクロスの貼り替えで8万円かかった場合には、その支出は修繕費となります。

一方で、屋上防水に100万円かかった場合は、その支出は資本的支出ということです。

資本的支出は新たに資産を作ったという支出ですので、その支出は全額その期に費用となるわけではありません。

一度は資産になりますので、その資産は減価償却費の対象となります。

つまり資本的支出は、小さな建物を作っているというイメージです。

一ヵ所につき100万円の工事をした場合、100万円がその期に全て費用となるわけではなく、耐用年数に応じて減価償却費で少しずつ費用化されることになります。

従って、その年だけ節税をしたいからという理由で大きな工事を行っても、全額費用にはできませんのでご注意ください。

なお、例外的に20万円以上の支出を行っても全額が費用となる修繕もあります。

それは「外壁塗装」です。

外壁塗装であれば、100万円の工事であっても全額その期に費用計上することが可能 です。

外壁塗装は、アパート経営の中で大きな支出を一度に経費として落とせる数少ない選択肢となります。

ただし外壁塗装であっても、既存の壁をグレードアップするような工事を行うと、新たな資産を作ったものとみなされ資本的支出となります。

全額費用として認められるのは単純な塗替えだけですので、大きな費用を作りたい場合には、グレードアップ工事が含まれていないかどうかを確認するようにしてください。

5.わかれば簡単!減価償却費計算のシミュレーション

必要な情報さえ揃えば、減価償却費の計算は決して難しくありません。

ここで実際にアパートを取得したケースを想定して、減価償却費がどれぐらいになるか、計算のシミュレーションをしてみましょう。

もう一度整理すると、減価償却費の計算に必要な情報は以下の通りです。

- 建物購入価額

- 取得時期(償却率の判断に必要)

- 建物構造(鉄筋コンクリート造など、耐用年数・償却率の判断に必要)

今回のシミュレーション例では、以下のような物件を取得したと想定します。

- 令和3年時点の取得価額: 3000万円

- 取得時期(償却率の判断に必要):令和3年

- 建物構造(償却率の判断に必要):鉄筋コンクリート造

この物件の場合、減価償却費の計算は以下のようになります。

1年間所有した場合の減価償却費

=取得価額・3000万円×償却率・0.022 (鉄筋コンクリート造)

= 66万円

以上の計算例のように、計算に必要な情報についてわかっておけば、誰でも簡単に減価償却費を計算することができます。

6.安心して相談できるハウスメーカー・建築会社を選ぶためのポイント

アパート経営を通じて手元にお金を残していくためには、減価償却の仕組みを理解した上でローンの返済や法定耐用年数との関係も念頭に入れつつ、経費として上手に活用することが重要です。

とはいえ、オーナー自身がすべてを独力で判断していくのは難しいところです。

実際にアパート経営で成果を挙げている大家さんの中にも、信頼できるアパートメーカーや建築会社へ相談したうえで、アパート経営を実践している方が多くいます。

そこで、安心して相談できるハウスメーカーや建築会社を選ぶためのポイントについてピックアップしました。

6-1.アパートの「経営プラン」

多くの大家さんはアパートを建築するタイミングで、建築にかかる費用や工法、出来上がる物件などのことばかりを気にかけがちですが、出来上がった後の収益を左右する要素として「アパート完成前・完成後の経営プラン」も非常に重要です。

各アパートメーカーが提示しているランニングコストや収支計画をチェックすることによって「より具体的で現実性が高い計画」を掲げている会社を選ぶことが重要です。

6-2.ハウスメーカーの規模

大手ハウスメーカーのアパートはもともと施工の質が高いので、劣化しにくく、修繕費も最小限で済みます。

また、手厚いアフターサービスが付いていますので、長年に渡り建物のコンディションを維持することができます。

大手ハウスメーカーでアパートを建てた方の声を聞くと、決まって「アフターサービスが良い」という答えが返ってきます。

中小のハウスメーカーも「大手にはできない細やかなサービスを提供できる」というイメージを消費者に持たせようとアピールしていますが、少なくとも「大切な資産を形成する」ことを第一に考えれば、やはり大手ハウスメーカーに建ててもらうのが安心です。

6-3.評判・口コミ

ハウスメーカーの評判や口コミについては、インターネットを活用することによって業者の立場から独立した中立な意見を拾うことができます。

特に近年では、通常のGoogle検索の他に、SNS上で情報を探すことによって「生のユーザーの声」を見つけやすくなっているので、ぜひご活用ください。

6-4.問い合わせへの対応

問い合わせへの応対が手厚い会社であれば、実際に契約を結んだ後のフォローの質にも期待できるでしょう。

気になるハウスメーカーがあれば、事前にメールで相談してみて、担当者がどれぐらい丁寧に応対してくれるかを確かめるのも一手です。

7.アパート減価償却の節税効果を最大化するポイント

ここでは、アパートの減価償却で節税効果を最大化するポイントを3つ紹介します。

7-1. 青色申告の活用と65万円控除の条件

アパート経営を個人事業で行っている場合、青色申告の制度を活用することで所得税・住民税について複数の優遇措置が受けられます。特に、所得金額から最大65万円を控除できる「青色申告特別控除」を活用すると、大きな節税効果となります。

65万円控除を受けるための条件は次のとおりです。

- 不動産所得が「事業的規模」であること(10室以上が目安)

- 複式簿記による帳簿をしていること

- 確定申告書に損益計算書・貸借対照表を添付すること

- 「e-Taxで申告」または「電子帳簿保存する」こと

事業的規模の要件を満たさない場合でも、最大10万円の青色申告特別控除は受けられます。

さらに、青色申告を利用していると、赤字が出た場合でも翌年以降3年間にわたり損失を繰り越したり、回収できない賃料が発生した場合に、貸倒損失を必要経費に計上できたりといったメリットがあります。

7-2. 建物と設備を分けて計上するメリット

アパートを購入・建築した際に、建物と設備を分けて計上することで減価償却費を前倒しして計上できる場合があります。「資産区分の分離計上(コストセグリゲーション)」と呼ばれる方法です。

アパートの取得金額には、建物本体以外に次のような「付属設備」や「構築物」の価値が含まれています。

- 照明などの電気設備

- 給排水設備

- 冷暖房など空調設備

- エレベーター

- ブロック塀・フェンス・駐車場舗装 など

木造アパートの建物本体は耐用年数が22年ですが、付属設備や構築物は5年〜15年程度の短い耐用年数で減価償却できます。そのため、建物部分と設備部分の比率を適正に区分して計上すれば、より多くの減価償却費を計上でき、節税効果が高まります。

たとえば、次のようなイメージです。

- 建物本体(取得価格の70%):耐用年数22年

- 設備(取得価格の20%):耐用年数15年

- アスファルト舗装の駐車場(取得価格の10%):耐用年数10年

このように、建物と設備、構築物を分けて、取得費の一部を短期間で減価償却することで、早期に高い節税効果を得られます。なお、築15年を超えた中古物件の付属設備であれば、3年で償却が可能なため、単年の節税効果が大きくなります。

ただし、建物と設備を分けて早期に減価償却するべきかは、物件や事業計画によって変わるため、信頼できる不動産会社に相談して判断しましょう。

7-3. 少額減価償却資産の特例を利用する

節税効果を高めるために、「少額減価償却資産の特例」を活用する方法もあります。

少額減価償却資産の特例は、取得価格が30万円未満の減価償却資産を購入した場合に、その費用を一括で経費計上(即時償却)できる制度です。通常は固定資産として、それぞれの耐用年数に応じて減価償却するところ、一括で必要経費にできるため早期に税負担を軽減できます。

たとえば、エアコンやパソコン、共用部の監視モニターなどの設備のほか、ソフトウェアのような無形資産も対象となります。中古品にも適用可能です。ただし、少額減価償却資産の特例には、1年につき合計300万円までという上限があります。

減価償却と併せてこの少額減価償却資産の特例を活用すれば、賢く設備投資を進めつつ、節税にも役立てることができます。なお、同制度を活用するためには、青色申告を行うほか、個人事業主・中小企業のそれぞれに一定の要件があるため、国税庁のホームページなどで確認してみましょう。

8. 中古アパート購入時の減価償却における注意点

中古アパートは新築と比べて購入価格が抑えられる上に、減価償却期間が短縮されることで節税効果を期待しやすい投資対象です。しかし、築年数によって減価償却期間は大きく変わるため、注意すべき点も少なくありません。ここでは中古アパート購入時の減価償却における注意点を解説します。

8-1. 購入前に確認すべき3つのポイント

中古アパートを購入する際に確認すべきポイントを3つ紹介します。

1.法定耐用年数の経過年数

中古アパートを購入する場合、築年数によって耐用年数(減価償却期間)が再計算されるため、購入前に築年数を正確に把握することが大切です。築年数が法定耐用年数を超えているか否かで、計算方法がまったく異なります。

つまり、木造アパート(法定耐用年数22年)の場合、築15年か築25年かで計算に用いる償却率は変わり、単年に計上できる減価償却費も大きく変わります。購入前に登記簿や検査済証、売り手からの資料で正確な築年数を確認しましょう。

2.物件価格における土地と建物の按分比率

中古アパート購入時に注意したいのが「建物と土地の価格配分」です。土地は減価償却できないため、建物価格を高く設定できればできるほど、初期の減価償却費が大きくなり節税効果も高まります。

そのため、アパートの売買を行う際の売買契約書に譲渡代金の総額だけでなく、土地と建物それぞれの金額を記載してもらうことがポイントです。

ただし、時価や固定資産税評価額に照らして、建物価格の割合を極端に高く設定するなどの不自然な配分は税務調査時に否認されるリスクがあります。契約書に土地・建物の内訳が明記されていない場合は、第三者評価(不動産鑑定評価・固定資産税評価など)を参考に、合理的な配分根拠を準備しておくことが重要です。

3.節税メリットとキャッシュフローのバランス

中古アパートは短期間で多くの減価償却費を計上できるため、当初は高い節税メリットがあります。ただし、減価償却が終わると、急激に税負担が重くなるリスクもあります。

そのため、事前に減価償却期間終了後の資金繰りをシミュレーションしておくことが不可欠です。融資期間や修繕計画、出口戦略まで含めて、長期的な収支計画を立てることが失敗しない中古アパート投資のカギになります。

8-2. ケース別シミュレーション(耐用年数超過vs未経過)

実際に木造の中古アパートを購入した場合、築年数によって減価償却費がどのように変わるのかを具体例でシミュレーションしてみましょう。

【前提条件】

- 購入金額(建物部分):3,000万円

- 法定耐用年数(木造):22年

ケース1:築15年(法定耐用年数を一部経過)

残存耐用年数=法定耐用年数 − 経過年数+(経過年数 × 20%)

前提条件を基に年間の減価償却費を計算すると、

- 残存耐用年数= 22年 - 15年 +(15年 × 0.2)= 10年※償却率は0.100(新定額法)

- 年間減価償却費: 3,000万円 × 0.100 = 300万円(10年間)

ケース2:築25年(法定耐用年数を全部経過)

残存耐用年数=法定耐用年数 × 20%

前提条件を基に年間の減価償却費を計算すると

- 残存耐用年数= 22年 × 0.2 = 4.4年→4年(少数点以下切り捨て)※償却率は0.250

- 年間減価償却費: 3,000万円 × 0.250 = 750万円(4年間)

このケースでは、わずか4年間で一気に減価償却が進むため、短期的な節税メリットが非常に大きくなります。

このように、築年数が進んだ中古アパートほど短期間で多くの減価償却費を計上できる一方で、その後のキャッシュフローについてはよりシビアな管理が必要になるのが中古物件の特徴です。

物件購入時には、単年度の節税効果だけでなく、減価償却終了後の資金繰りも十分に見通した上で投資判断を行うことが重要です。

9.アパートの減価償却に関するよくある質問

Q.法定耐用年数を過ぎたアパートに価値はないのですか?

木造アパートの法定耐用年数は22年ですが、適切に管理・修繕を行っていれば築30年、40年を超えても十分に稼働し、家賃収入を保ち続ける物件も十分に存在します。

Q.減価償却の計算を間違えたらどうなりますか?

減価償却の計算ミスや誤って減価償却費を過大に計上していた場合、以下のような影響が出ます。

過大計上の場合:

- 過年度の修正申告(更正・修正申告)が必要になる

- 過少申告加算税・延滞税などの追徴課税が課される可能性がある

- 意図的な過大控除が認定されれば重加算税の対象にもなり得る

過少計上の場合:

- 減価償却費を過少に計上した結果として税を実際より多く支払った場合、申告後5年以内であれば更正の請求で還付を受けられます。

Q.個人事業主と法人で減価償却の扱いに違いはありますか?

減価償却費を計算する際、原則として、個人事業主は定額法、法人は定率法で計算します。

定額法と定率法の違い:

- 定額法:毎年一定の額を減価償却費として計上する方法

- 定率法:資産を取得した最初の年の減価償却費が高く、年数の経過とともに減少していく計算方法

その他の違い:

- 個人事業主:原則として法定耐用年数に応じた減価償却が必要(強制適用)

- 法人:減価償却するかどうかは任意であり、一部のみ減価償却することもできる(任意適用)

長いアパート経営で損をせず、資金繰りに困らないようにするには「比較」が大事!

この記事を書いた専門家

(株)グロープロフィット 竹内 英二不動産鑑定士事務所および宅地建物取引業者である(株)グロープロフィットの代表取締役を務める。不動産鑑定士、宅地建物取引士、賃貸不動産経営管理士、不動産コンサルティングマスター(相続対策専門士)、中小企業診断士。

関連記事

-

-

- 2025.01.30

- 投資

-

不動産投資の利回りはどのくらい?利回りの種類と計算方法を解説

- 2025.01.07

- 経営ノウハウ

-

【簡単解説】マンション経営にかかるランニングコストの目安と費目一覧

- 2025.01.23

- アパート・マンション建築

- 費用

- 経営ノウハウ

- 立ち退き

初めてのアパート経営に合った建築会社に出会う!

初めてのアパート経営に合った建築会社に出会う! 実績のある大手建築会社に問い合わせ

実績のある大手建築会社に問い合わせ 信頼できる大手企業に一括問い合わせ

信頼できる大手企業に一括問い合わせ