アパート・マンションなどの賃貸経営を始めて家賃収入を得ると収益に対して税金がかかるようになります。家賃収入はいわゆる不動産所得で、これにかかる税金は主に2種類です。

- 所得税

- 住民税

例えば、家賃収入が800万円の場合、税金は目算で123万8,500円納める必要があります。

この記事では、家賃収入にかかる税金について計算方法や、確定申告の方法など基本から分かりやすく解説します。

この記事を読めば、家賃収入にかかる税金の計算方法の基本を理解できるようになり、賃貸経営において重要な要素である節税の判断に迷うことがなくなるでしょう。

家賃収入にかかる税金にはどんなものがある?

家賃収入は不動産所得の一部です。不動産所得には以下の4つの税金がかかることがあります。

- 所得税

- 住民税

- 個人事業税

- 消費税

個人事業税と消費税に関しては事業規模が大きくなった場合に課税される可能性があります。所得税や住民税について詳しくは「家賃収入は「不動産所得」として税金が課される」をご確認ください。

家賃収入にかかる所得税と住民税の税率は?

所得税と住民税にはそれぞれ税率の設定があります。

- 所得税:5%~45%

- 住民税:10%

所得税は累進課税がとられており、課税対象額が多いほど税率が上がります。詳しくは「家賃収入にかかる税金の税率と計算式」で解説しています。

家賃収入にかかる税金の額はどうやって求める?

家賃収入にかかる所得税と住民税の計算式は以下のとおりです。

- 所得税 = (所得 – 控除)× 税率

- 住民税 = 所得割額 + 均等割額

この計算をつかった税額シミュレーションは「家賃収入の税額を簡単にシミュレーション」で確認できます。

家賃収入の確定申告は必要?

家賃収入を得ている場合、不動産所得金額が20万円を超えると確定申告が必要です。

また、不動産所得が20万円を超えない場合でも以下のケースでは確定申告をします。

- 給与所得だけで2,000万円を超えている場合

- 不動産所得以外の事業所得や雑所得があり、3つの所得額が全体の経費を引いても20万円を超える場合

詳細は「家賃収入の税金は自分で計算して確定申告する」をご一読ください。

確定申告が遅れた場合はどうする?

確定申告が遅れた場合、延滞税も納める必要が出てきます。

また、申告が期限内にできていなかった場合には無申告加算税が加算されます。

それぞれの税率についてなど、詳しくは「確定申告が不要なケースと遅れた場合の対処法」で解説しています。

目次

1.家賃収入の税額を簡単にシミュレーション

アパートやマンション、テナントビルなどを保有していて家賃収入を得ると収入に対して課税されます。

ここではまず年収800万円の場合を想定して、税額のシミュレーションをしてみます。

<設定条件>

都内在住

家賃収入以外の所得はなし

家賃収入は礼金など含めて800万円(年収)

経費は200万円(土地や建物の固定資産税、社会保険料等は経費に含む)

扶養控除などは加味しない

<税額シミュレーション>

所得税:77万2,500円

800万円 - 200万円 = 600万円

600万円 – 48万円(基礎控除額)=552万円

195万円 × 5% = 9万7,500円

(330万円 – 195万円) × 10% = 13万5,000円

(552万円 – 330万円)× 20% = 44万4,000円

9万7,500円 + 13万5,000円 + 44万4,000円 = 67万6,500円

住民税:56万2,000円

600万円 – 43万円 = 557万円

557万円 × 10% = 55万7,000円

55万7,000円 + 1,500円(都民税均等割)+ 3,500円(市町村民税均等割)= 56万2,000円

家賃収入にかかる税金総額:123万8,500円

年間800万円の家賃収入の場合、概算で123万8,500円の税金が発生します。

今回は中小規模の個人事業として計算したため、納めるべき税目は所得税と住民税です。それぞれの課税の仕組みについては次章以降で詳しく解説します。

2.家賃収入は「不動産所得」として税金が課される

事業収入や給与など、個人で収入を得ると収益に対して課税されます。個人の収益に課税される税目は「所得税」と「住民税」です。

ここでは、家賃収入にかかわる2つの税目について解説します。

特に、所得税全体の基本的な構成を理解しておくと、「損益通算」など節税につなげやすい仕組みを楽に理解できるようになります。

2-1.家賃収入にかかる税金は所得税と住民税

所有している土地にアパートやマンションを建てて家賃収入を得ると、その利益を不動産所得として計算し、所得税と住民税を納める必要があります。

| 概要 | 計算式 | |

|---|---|---|

| 所得税 | 個人の所得に対してかかる税金。国税。1年間の収入から経費を差し引いた額(所得)が課税対象。 | (所得 – 控除)× 税率 (税率の区分ごとの所得に対して税率を乗じる) |

| 住民税 | 個人の所得に対してかかる住民税と法人税額や資本金などを課税標準とする法人住民税がある。市町村民税と都道府県税に分かれる地方税。 | 所得割額 + 均等割額 |

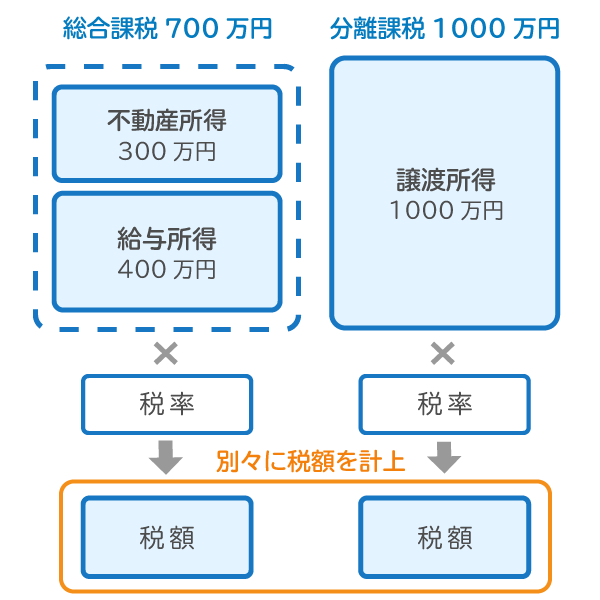

2-2.総合課税と分離課税

所得税は「総合課税」と「分離課税」に分かれています。

総合課税とは、給与所得などいくつかの所得があり、これらを合計した金額に税率を掛けて計算するものです。

不動産所得は総合課税に該当します。

一方、分離課税とは他の所得とは別に計算するものです。

給与所得が年間400万円、不動産所得が年間300万円である場合、その年の合計所得である700万円に対して税率を掛けて計算するのが総合課税です。

分離課税となる、土地を売却したときの(不動産の譲渡に関する)譲渡所得は給与所得や不動産所得とは別に計算します。

2-3.総合課税は損益通算できる

総合課税はいくつかの所得を合算して計算し、分離課税は分けて計算します。このことから、大きな違いとなりやすいのが「損益通算」に関する取り扱いです。

損益通算とは、他の所得で赤字となったものを別の所得の黒字から差し引けるというものです。

例えば、給与所得が400万円の方が、不動産所得で300万円の赤字となってしまった場合、損益通算することでその年の所得を合計100万円とすることができ、税金の還付を受けられます。

アパートやマンションを建てて家賃収入を得る方法では、初年度に大きな出費があります。さらに2年目以降は、不動産の価値の目減り分を経費として計上する「減価償却」を利用できます。

家賃収入で発生する税金は、損益通算や減価償却を活用することで節税効果を高めることが可能です。

3.家賃収入(不動産所得)の計算方法

ここでは課税対象となる家賃収入(不動産所得)の割り出し方を解説します。不動産所得に含まれる収入と収入から差し引ける経費などを確認することで、節税対策を考えられるようになります。

3-1.不動産所得の計算式

まず、不動産所得を求める計算式は以下のようになります。

不動産所得=不動産総収入-必要経費

不動産経営で得た収入の合計額から、経費と認められるものの合計額を差し引けると考えてよいでしょう。

3-2.不動産総収入に含まれるもの

賃貸物件の経営において、収入に含まれるものは家賃収入だけとは限りません。

具体的には、家賃収入の他に、以下のようなものを不動産総収入として計上できます。

<不動産総収入に含まれるもの>

- 礼金や更新料、管理費など家賃以外に入居者から受け取るもの

- 駐車場賃料(駐車場のみの契約も含む)

- アンテナ基地設置料金や設置した自動販売機からの収入

新しく入居者を迎えるときは敷金と礼金を受け取るのが一般的ですが、このうち、敷金は将来返還されるため収入には含みません。

一方、礼金は返還されないため不動産収入に含みます。

なお敷金についても、入居者の債務不履行などにより返還しないことが決まったら、その時点で不動産収入として計上する必要があります。

その他、家賃の滞納などがあったとしても、いずれ収入を得るものとして不動産総収入に含める必要があります。もちろん、後に実際に滞納分の収入があったときは重ねて計上する必要はありません。

アパート経営の収入については以下の記事でシミュレーションしています。

3-3.必要経費に含まれるもの

必要経費に含まれるものとしては、以下のようなものがあります。

<必要経費>

- 物件の修繕費

- 不動産会社に管理を委託する際の管理委託費

- ローン返済額のうち、金利に該当する部分

- 減価償却費

- 入居者を集めるための広告費

- 不動産取得税や固定資産税

アパートやマンションを建築するにあたりローンを借りた場合、毎月ローンを返済していく必要があります。

このとき経費として計上できるのは、ローン返済額のうち金利に該当する部分のみです。

また、アパートやマンションを建築した後、数十年にわたり建物の価値は目減りしていくことになります。この目減り分を計上するのが減価償却費です。

減価償却費は、アパートやマンションを建築して2年目以降は「実際には出費していないが経費として計上できるもの」なので、上手に活用すれば税負担を和らげることができます。

アパート経営で発生する経費について網羅的に解説している記事はこちら。

4.家賃収入にかかる税金の税率と計算式

ここでは、家賃収入にかかる税金について解説します。

所得税は累進課税で、所得の大きさによって税率が変わります。2015年以降、5%~45%です。

4-1.所得税の税率

賃貸経営で得られる家賃収入等は、不動産所得として計上されます。

不動産所得は総合課税のため、給与所得など他の所得と合算して課税所得が計算します。

総合課税の所得税に対する税率は、所得が多くなるほど税率が高くなる累進課税が採用されており、その税率は以下のようになります。

| 課税所得額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 9万7,500円 |

| 330万円超695万円以下 | 20% | 42万7,500円 |

| 695万円超900万円以下 | 23% | 63万6,000円 |

| 900万円超1800万円以下 | 33% | 153万6,000円 |

| 1800万円超4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

出典:「所得税の税率」

4-2.住民税の税率

住民税は所得税の計算で求めた課税所得に対し、一律で10%(都道府県民税4%、市町村民税6%)の税金が課されます。

つまり、所得税と住民税を合計すると、所得によっては最大で55%もの税金が課されることになります。

アパートやマンションを建築する際は、どのくらいの家賃収入が見込めるのか、経費を差し引いた後の課税所得に対してどのくらいの税金が課されるのか、おおよその額を把握しておいてください。

4-3.所得にかかる税金の計算式から節税を考える

所得税と住民税、それぞれの計算式は以下のとおりです。

- 所得税 = (所得 – 控除)× 税率

- 住民税 = 所得割額 + 均等割額

所得から控除を差し引いた額を小さくできれば算出する税額も小さくなり、所得税節税につながります。また、所得額が小さいほど税率も低くできるため、この対策は効果が大きいと言えるでしょう。

一方、住民税は所得税額をもとに算出するものです。

税率は一律となっているものの、所得税額を抑えることができれば住民税も節税につながります。

所得税と住民税は不動産所得に対して毎年かかる税金です。経費をもれなく計上することで、蓄積される節税効果は大きくなります。

5.家賃収入の税金に関する3つの注意点

ここでは、家賃収入の税金に関する注意点を3つ挙げます。

- 事業者向け賃貸物件経営では消費税も課される

- 規模が大きくなると個人事業税も課される

- 課税売上高が1,000万円を超えると消費税が課される

以下で詳しく解説します。

5-1.事業者向け賃貸物件経営では消費税も課される

家賃収入に関する税金について気をつけておきたいものとして、消費税の取り扱いがあります。

実は、居住用の建物で得られる家賃収入については税金が課されません。しかし、貸店舗や倉庫など非居住用である場合は消費税がかかります。

受け取った消費税は確定申告して納める必要があるため、貸店舗なども考えている場合は注意してください。

5-2.規模が大きくなると個人事業税が課される

家賃収入を得る賃貸経営では、一定の規模を超えると不動産貸付業と認定されて個人事業税が課されます。認定基準の一例は以下のとおりです。

| 住宅用 | 一戸建て | 10棟以上保有 |

|---|---|---|

| 一戸建て以外 | 10室以上保有 | |

| 住宅用以外 | 独立家屋 | 5棟以上保有 |

| 独立家屋以外 | 10室以上保有 |

※東京都の場合

不動産貸付業の場合、税率は5%とそこまで高くありませんが、所得税や住民税とは別に税金がかかってしまうため注意が必要です。

5-3.課税売上高が1,000万円を超えると消費税が課される

事業利益で消費税を受け取ったとしても、課税売上高が1,000万円を超えていない場合は、非課税事業者となり消費税を納めなくても構いません。非居住用分の家賃収入として消費税を受け取ったとしても、その分を自分の利益としてもよいこととされています。

一方、課税売上高が1,000万円を超えると課税事業者として消費税を納めなければなりません。

ここでいう課税売上高とは、経費を差し引く前の数字です。

売上高が1,000万円を超えるか超えないかくらいという状況であれば、消費税に十分注意すべきだと言えるでしょう。

6.家賃収入の税金は自分で計算して確定申告する

1年間の家賃収入と経費については、ご自身で計算して確定申告し、税金を納める必要があります。

ここでは、確定申告をする時期や必要書類、方法など紹介します。

6-1.確定申告の時期

家賃収入に関する税金は、1月1日~12月31日の間に発生した収入について、翌年の2月16日~3月15日の間に確定申告し、納める必要があります。

税務署で確定申告を行う場合、期間中は混むこと、基本的に平日しか窓口は開いていないことに注意が必要です。確定申告はインターネットで行うこともできます。

6-2.確定申告の必要書類

不動産所得がある場合、確定申告時は以下の書類を用意します。

- 不動産所得用の決算書(青色申告の場合)

- 不動産所得用の収支内訳書(白色申告の場合)

- 現金出納帳など収入の分かる書類

- 賃借人の氏名や受け取り家賃額が分かる資料

- 通常や領収書、請求書など経費の分かる書類

- 源泉徴収票(会社員の方)

- その他の所得がある場合、その所得が分かる書類

6-3.確定申告の方法

確定申告の方法にはいくつか方法があります。

ここでは税務署で申告する方法と、インターネット上で申告する方法の2つについてそれぞれ解説します。

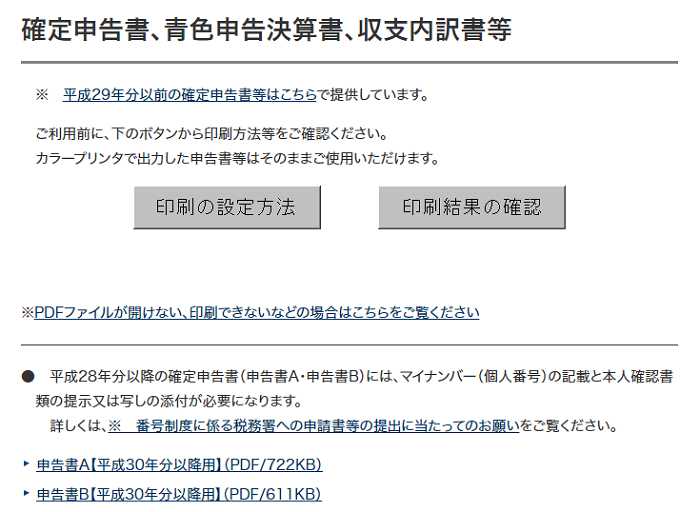

6-3-1.税務署で申告する方法

税務署で申告する方法では、記入を済ませた申告書を確定申告期間中に税務署に提出します。「税務署のサイト」からダウンロードして申告書を印刷するか、事前に税務署に行って申告書を受け取り、記入してください。

この方法では、期間中は税務署が混雑することに加え、基本的に窓口は平日しか開いていないため時間の確保が難点です。

なお、自治体によっては土日に別に特設会場を設けてくれることもあります。各自治体の税務署の営業時間は、事前に確認することをおすすめします。

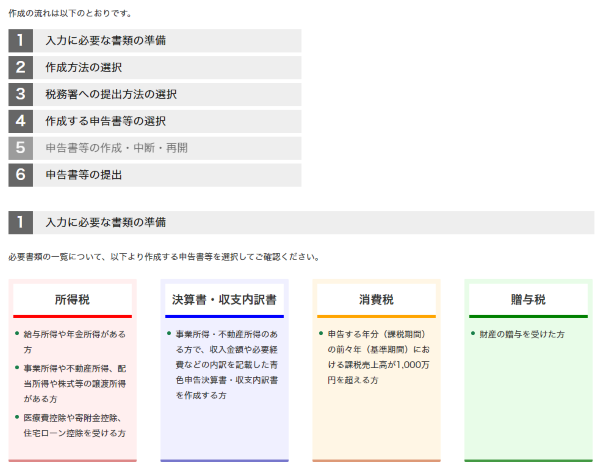

6-3-2.インターネットで申告する方法

確定申告は、自宅でインターネットから行うこともできます。

インターネット上で申告するには、これまでは住民基本台帳カードなどをカードリーダーで読み取る必要がありましたが、2018年分より、事前に税務署に行きIDとパスワードを発行してもらうだけで行えるようになりました。

手順としては、「税務署のサイト」から申告書を作成し、提出するだけです。

具体的な進め方については、「e-taxのご利用方法」から確認できます。

ただ、税務署で申告する場合は申告書類について簡単にチェックしてもらえますが、インターネットではチェックを受けることができないため、不備がないように十分注意する必要があるでしょう。

6-4.税理士に任せてもよい

家賃収入に関する税金については、所得が増えるほど手続きは複雑になっていきます。規模が事業認定基準を超えると個人事業税を納める必要がありますし、課税売上高が1,000万円を超えると、消費税を含めて確定申告しなくてはなりません。

もしご自身だけでは管理しきれない場合は、税理士に依頼する手もあります。

税理士に依頼する場合のメリットは主に2点です。

- 複雑な納税のための経理業務を任せられる

- 節税方法のアドバイスを受けられる

所得額が増えるほど利用価値は上がると言えるでしょう。

税理士に依頼するには報酬を支払う必要があります。

報酬は税理士や賃貸経営の事業規模によりまちまちですが、目安は5万円~20万円です。

自分で毎月の取引を記帳するなど、手間をかけられるのであれば5万円程度から依頼を受けてくれる税理士もいるでしょう。

アパートやマンションの建築段階では、このような税金の知識について、ハウスメーカーや建設会社の担当者からアドバイスを受けながら進めていきます。担当者が税金についてしっかりとした知識を持っているかどうかということも、建設会社選びにおける重要なポイントです。

7.確定申告が不要なケースと遅れた場合の対処法

家賃収入を得ている場合、確定申告は原則毎年しなければなりません。しかし、経営状況によっては確定申告が不要なケースもあります。

一方、確定申告は遅れたり忘れたりすると税負担が増えるというペナルティがあるため注意が必要です。以下解説します。

7-1.家賃収入があっても確定申告が不要なケース

家賃収入を得ていても、不動産所得金額が20万円を超えなければ確定申告は不要です。

つまり、「年間家賃収入-年間経費」の計算式で出た数字がマイナス、もしくは20万円以下になれば確定申告は必要ないことになります。

ただし、不動産所得の他にも事業所得や雑所得があれば、それを合算しなければなりません。

また、この所得の中に給与所得は合算しませんが、給与所得だけで2,000万円を超えているときは、不動産所得が20万円以下でも確定申告しなければならないことに注意が必要です。

7-2.確定申告が遅れてしまったらどうする?

確定申告には期限があり、原則は翌年の2月15日から3月15日までです。ただし、確定申告の期間は休日を挟むと変動します。

仮に、確定申告の期限に間に合わない、もしくは納税するタイミングが遅れたら、以下の税金が加算されるので注意が必要です。

無申告加算税:期限内に申告しなかった

延滞税:納税が遅れた場合

無申告加算税は、原則として納付すべき税額に対して50万円までは15%、50万円を超える部分には20%の税率になります。

参考:国税庁「確定申告を忘れたとき」

延滞税は最大で年14.6%の利率です。

参考:国税庁「延滞税の計算方法」

上記はいずれも、本来支払うべき税金額が高額になるので、確定申告の期限は必ず守るようにしてください。

8.家賃収入を青色申告でするメリット

確定申告には青色申告と白色申告があり、青色申告にすれば最大で65万円の「特別控除」が適用されます。

青色申告をするためには、事前に青色申告承認申請書の提出が必要です。

e-Taxを利用すれば65万円の控除が適用されるため、賃貸経営をしている会社員も青色申告をしたいところですが、基本的には賃貸経営が「事業規模」となっていることが青色申告の条件です。

事業規模とは、「5棟の物件を保有する」もしくは「10室の物件を保有する」が目安になるので、この規模に満たない場合は白色申告になり控除されません。

ただしこれは絶対的なものではなく、5棟もしくは10室を満たさない場合でも税務署の判断で事業的規模と認められるケースもありますので、確認してみてください。

また、事業規模になると勤務先によっては「副業」と見なすケースもあるため、青色申告申請書を提出する前に勤務先に確認する必要があります。

場合によっては、管理会社に委託している証明として、「委託契約書の提出」などが必要な場合もあります。

9.家賃収入の節税も相談できるハウスメーカーを選ぶポイント

家賃収入にかかる税金は、主に所得税と住民税です。この2つに加えて事業規模によっては個人事業税と消費税がかかります。

不動産所得の計算については、経費の額が節税の度合いを左右します。経費など家賃収入などから差し引けるものとして大きい割合を占めるのは、減価償却費です。

減価償却の額はアパート・マンションなどの建物の構造と建築費によって決まるため、建築プランによって所得税などの節税効果が違ってきます。長期的に安定性のある賃貸経営には初期段階でのプランニングも重要と言えるでしょう。

減価償却の知識など、やや理解の難しい項目については自分で勉強していくことも大切ですが、かなり複雑な計算が必要とされることもあるため、必要に応じて税理士や、建築段階の場合は建設会社の担当者のアドバイスを受けるのがおススメです。

税金対策について相談できるハウスメーカーを選ぶ際には

- 実現性の高いシミュレーションに基づくプランの提示ができる

- 実績豊富で税金対策にも長けたアドバイスができる

といった視点から検討するとよいでしょう。

また、ハウスメーカー選びの際には「HOME4U(ホームフォーユー) オーナーズ」を活用すると便利です。「HOME4U オーナーズ」では厳選されたハウスメーカー最大10社からプランの提示を受けられます。

賃貸経営はプランニングから税金対策が始められます。ぜひ、「HOME4U オーナーズ」を活用して、最大収益化プランと出会ってください。

関連記事

-

-

【徹底解説】アパートの大規模修繕費用の相場はいくら?費用の目安と実施時期

- 2025.01.23

- 修繕費

-

-