賃貸経営の基盤としてアパートや戸建て賃貸を建てる際、住宅ローンは利用できません。しかし、自宅と賃貸が一つの建物に共存する賃貸併用住宅では住宅ローンを利用できる場合があります。賃貸物件の一種である賃貸併用住宅にある独特なメリットは以下の通りです。

賃貸用の部分で収益を得つつ、低い金利で済むとなれば、まさに“一石二鳥”です。

この記事では、アパートローンと住宅ローンの違いについてメリット比較をしつつ、賃貸併用住宅に住宅ローンを活用する方法と住宅ローン借入先の選び方などを解説します。

また、以下のボタンから土地情報を入力すると、最大10社のハウスメーカーがあなたの土地に合った、建築費の見積もりや、収支計画を無料診断いたします。

「うちの土地にはどんな賃貸併用住宅が建つの?」「いくら稼げるのか知りたい」という方はご活用ください。

賃貸併用住宅で住宅ローンを借りるときの注意点は?

住宅ローンはアパートローンに比べると受けるためハードルは低めではありますが、以下の各点には注意が必要です。

- 設計時に「自宅部分が50%以上」とする必要がある

- 収入によってはローンが組めない可能性がある

- サブリース会社が指定されることがある

- 団体信用生命保険が条件となる

上記の点にさえ注意すれば、住宅ローンはアパートローンよりも利用するメリットが大きいローンです。

詳細は「賃貸住宅で住宅ローンを利用する際の注意点」をご覧ください。

住宅ローンとアパートローンの違いは?

住宅ローンは自宅を建てるためのローンであり、アパートローンは不動産投資としての賃貸アパートを建てるためのローンです。

全体的には、住宅ローンの方が借り手にとって有利な条件となっています。

両者の間には以下の点で相違があります。

- 金利の水準

- ローンを組める期間

- 借入の難易度

- 住宅ローン控除の有無

それぞれの相違点の詳細については、「アパートローンと比較した際の住宅ローンのメリット」をご一読ください。

この記事を書いた専門家

(株)グロープロフィット 竹内 英二不動産鑑定士事務所および宅地建物取引業者である(株)グロープロフィットの代表取締役を務める。不動産鑑定士、宅地建物取引士、賃貸不動産経営管理士、不動産コンサルティングマスター(相続対策専門士)、中小企業診断士。

目次

1.賃貸併用住宅とは収益性のあるマイホーム

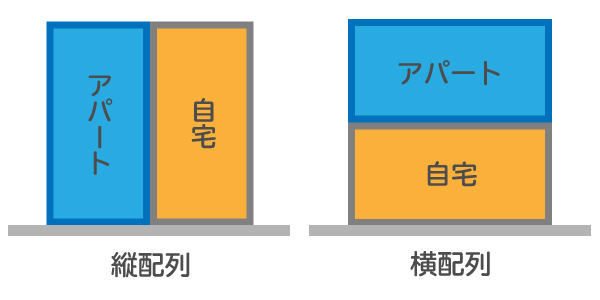

賃貸併用住宅とは、ひとつの建物に自宅と賃貸住宅がある「自宅兼アパート」です。

他所に土地を持っていなくても土地活用ができる方法で、自宅で賃貸経営をして収益を得られるようになります。一般的なアパートとは異なるデザイン性、落ち着いた環境などの特徴から、入居希望者にも人気の賃貸住宅です。

また、自宅敷地が200平米を超えるような広さの場合、賃貸住宅を併設することで税金対策の効果が高まります。節税効果のある小規模宅地等の特例適用は1戸につき200平米までとなるため、例えば250平米の土地に賃貸併用住宅を立てれば、敷地全域の固定資産税減税効果があるというわけです。

さらに、賃貸併用住宅は賃貸住宅経営で唯一、住宅ローンを活用できるという強みがあります。

賃貸併用住宅の基礎知識はこちらでご確認ください。

2. 賃貸併用住宅で住宅ローンを利用する際の注意点

賃貸併用住宅建築費に住宅ローンを活用するには条件を満たさなければなりません。また、住宅ローンを組む際に注意しておきたい点もあります。本章では計画前に把握しておきたい注意点を紹介します。

- 設計時に「自宅部分を50%以上」とする必要がある

- 収入によってローンが組めない可能性がある

- サブリース会社が指定されることがある

- 団体信用生命保険の加入が条件となる

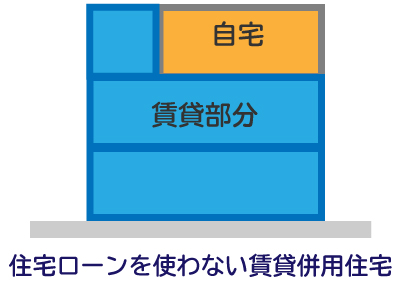

2-1.自宅部分は50%以上

住宅ローンを使う賃貸併用住宅は、自宅部分が50%以上であるという条件を満たさなければなりません。

半分は自宅にする必要があるわけですから、アパート部分を増やそうとすると自宅部分も大きくなり、自宅部分を減らそうとするとアパート部分も減ることとなります。

「自宅は小さくても良いからアパート部分を増やしたい」という場合は、条件を満たさないためアパートローンで賃貸併用住宅を建てます。

2-2.低収入だとローンが組めない可能性

住宅ローンの場合、借りる方の本人の収入が低いとローンを組めないケースがあるという点に注意が必要です。

アパートローンを借りる場合はアパートの収益性が審査の対象となるので、本人の収入の重要性は相対的に低めです。しかし、住宅ローンはあくまでも「自宅の購入が目的であること」が前提です。

住宅ローンの場合、住宅にはそもそも収益性がないため、審査基準は借主の属性やローン借り入れ状況に絞られます。

そのため、銀行が許容する所得や資産に対する返済比率を超えてしまう場合は、住宅ローンとして借りることができません。

住宅ローンで建てられる賃貸併用住宅は、通常の住宅の2倍の大きさの建物を建てることになるため、借入額も大きくなり、返済比率も必然的に高くなってしまう点を心得ておく必要があります。

2-3.サブリース会社が指定されることがある

一部の銀行では、住宅ローンを受ける場合、アパートのサブリース会社が指定されることがある点にも注意が必要です。

サブリースとは、転貸形式の管理のことです。

サブリースを選択するとサブリース会社から振り込まれる家賃が満室時の80%程度となり、収益性が落ちてしまいます。

また、サブリースは空室保証や家賃保証と呼ばれていますが、空室が増えればサブリース会社から賃料減額請求があります。空室は完全に保証されているとはいえず、サブリースを契約しても間接的に空室リスクは負っているということです。

アパートローンであれば、サブリースを利用するか自由に選択できます。

サブリースについては以下の記事で詳しく解説しています。

2-4.団体信用生命保険の加入が条件

住宅ローンを借りるほとんどの場合、団体信用生命保険の加入が条件となります。

団体信用生命保険とは、「返済者が他界した際に残ったローン残債が保険金によって全て返済される生命保険」のことを指します。

団体信用生命保険に加入しておけば、万が一本人が他界してしまった際にローンが完済するというメリットがあります。

しかし、相続税の節税を図っているオーナーにとっては他界時に完済によって残債が引き継がれないため、残債を利用した節税(借入金の金額分を課税対象の財産額から控除できるという仕組み)を利用できなくなる点に注意が必要です。

通常、相続対策をする方は、アパートローン等の債務を「わざと」残します。

債務を残すために、相続対策ではアパートローンを選択して団体信用生命保険に加入しないケースもあります。

3.アパートローンと比較した際の住宅ローンのメリット

全体的に見れば、アパートローン利用より住宅ローンの適用を受けられるほうが有利です。

この章では、住宅ローンとアパートローンの違いを解説します。まずは同じ借入金額での比較シミュレーションを表にまとめました。

| 住宅ローン | アパートローン | |

|---|---|---|

| 借入金額 | 6,000万円 | 6,000万円 |

| 金利 | 0.7%(2020年4月現在) | 3%(2020年4月現在) |

| 総返済額 | 約6,766万円 | 約8,203万円 |

| 借り入れ期間 | 35年 | 22年 |

| 月々の返済額 | 約16万円 | 約31万円 |

| 所得税の住宅ローン控除 | あり | なし |

アパートローンについては以下の記事でまとめています。併せてご一読ください。

3-1.金利が低い

住宅ローンとアパートローンの最大の違いは、金利水準の違いです。

アパートローン金利の相場が2〜4%程度であるのに対し、住宅ローン金利は1%以下が相場です。

住宅ローンは、国民が広く住宅を取得しやすくするために設計された政策的なローンとして位置付けられています。

そのため、住宅ローンは他の各種ローンよりも金利が低く設定されています。

6,000万円の借り入れを住宅ローン0.7%、アパートローン3%として返済総額を見た場合、1,400万円以上もの差が生じます。

アパートローンの金利の傾向などを以下の記事で解説しています。

3-2.返済期間を長く設定できる

住宅ローンの特徴の一つは、最大で35年間という長期にわたる借入期間を設定できることです。

アパートローンの借入期間は、構造に設定される法定耐用年数に基づいていることが多く、一般的に19~30年の間となっています。

(木造は22年、鉄骨造は19〜30年、鉄筋コンクリート造は30年)

借入期間が短いと、同じ金額を借りても毎月の返済額が大きくなります。

長期で組める住宅ローンは毎月の返済額を小さくできるため、長期のローンは短期のローンよりも有利です。

ローン借入期間に影響がある法定耐用年数についてはこちらで解説しています。

3-3.審査の難易度が低い

融資を受けるには審査に通らなければなりません。住宅ローンとアパートローンを比較すると、住宅ローンは借入の難易度が低いと言えるでしょう。

住宅ローンは「国民が広く住宅を取得しやすくするためのローン」ということもあり、借入にあたっての要件が低めに設定されています。

なお、住宅ローンとアパートローンでは、そもそもの審査のポイントが異なります。

アパートローンではアパートの収益性や本人の資産状況が重点的に審査されるほか、アパート経営の経験、物件の価値などが加味されます。

一方で、住宅ローンは本人の収入や健康状態、年齢、職業、勤続年数等が審査の対象です。

3-4.住宅ローン控除が受けられる

住宅ローンの適用を受けられる場合、自宅部分について「住宅ローン控除」が受けられるというメリットがあります。

住宅ローン控除とは、返済期間が10年以上のローンを組んで住宅を購入した際、自分が住むことになった年から一定の期間に渡り、所定の額が控除される制度です。

実際の控除額を試算してみます。

<設定条件>

- 住宅ローン借入残高 3,000万円

- 所得税 10万円

- 住民税 20万円

- 控除率 1%

<住宅ローン控除シミュレーション>

控除可能額(上限):30万円=3,000万円×1%

所得税額が控除可能額より少ないため全額控除

控除額の残り:20万円

住民税の住宅ローン控除上限:13万6,500円

住民税:6万3,500円=20万円-13万6,500円

控除がない場合の納税額:30万円=10万円+20万円

控除がある場合の納税額:6万3,500円=0円+6万3,500円

なお、最大で年間40万円を超える金額を控除することはできません。

控除期間は10年間で、10年にわたって住宅ローン借入残高の1%が毎年控除されます。

住宅ローン控除の適用要件の一つに「居住用と居住用以外の部分があるときは、床面積の2分の1以上が居住用であること」というものがあります。そのため、住宅ローンが使える賃貸併用住宅は、住宅ローン控除を利用できる要件の一つを満たしている状態です。

4.住宅ローンを扱う金融機関と特徴

住宅ローンの審査にあたっては、申込者の属性や資産状況が審査結果を左右します。

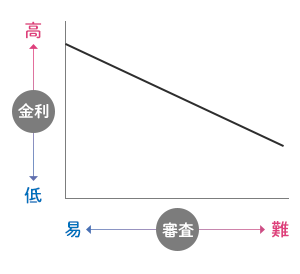

また、金融機関のランクによっても審査に通過できる可能性は異なり、例えばメガバンクの審査は厳しい傾向にあります。審査の難易度と金利は反比例する関係です。一般的に金利が低いローンのほうが審査難易度も高くなる傾向にあります。

属性の中でも、審査結果に与えるウエイトが大きいのは年収です。

ここでは金融機関別の年収ボーダーの目安と、各金融機関の特徴について解説します。

4-1.メガバンク

- 特徴

-

- さまざまな金利優遇プランがあり、低金利でローンを受けられる

- 審査が迅速(申し込みから1ヶ月以内が目安)

- 相談窓口など、対面のサービスが充実している

- 審査基準は比較的厳しい

- 審査は正規雇用者に有利で、自営業者等に比較的厳しい

メガバンクは申し込みの敷居がもっとも高い分、金利の低さやサービスの質など、さまざまな面で他の金融機関より有利です。

相談窓口では、自身の家族構成や自宅の状況などを対面で相談しながら、借入可能な金額や返済期間をはじめとしたさまざまな助言を受けられます。

他の金融機関よりも金利やサービス面が充実している分、審査基準は厳しくなっています。

メガバンクでは年収以外にも申込者の属性を重視する傾向があり、継続的かつ安定的な給与を得ている正規雇用者に有利で、自営業者に対しては比較的厳しいという特徴があります。

4-2.地方銀行

- 特徴

-

- 金利水準はやや高め

- 審査基準は比較的緩い

- 他県に引っ越した場合など、利用が面倒になる可能性がある

茨城の常陽銀行や栃木の足利銀行、福岡の西日本シティ銀行など、地方の各地域に本拠を置くのが地方銀行です。

地方銀行は、メガバンクなどに比べれば審査基準が緩く、ローンを受けるのが比較的容易であるといえます。

審査に通過しやすい分、金利などの諸条件ではメガバンクに劣ります。

また、地方に拠点を置く分、他県に引っ越してしまった際に手続きが面倒となり、追加のサービスが受けにくくなるという側面があります。

4-3.ネット銀行

- 特徴

-

- 金利が最低水準

- 保証会社を通す必要がない(保証料の支払いが不要)

- 審査は比較的厳しい

- 審査にかかる期間は長め(1ヶ月~2ヶ月)

- 対面でのフォローが存在しない

ネット銀行はあらゆる手続きをインターネット上で完結させ、店舗の運営費や人件費を徹底的に削減している分、金利や手数料を安く抑えた金融サービスを実現しています。

メガバンク等が保証会社を通すことを必須としているのに対して、ネット銀行は一般的に保証会社利用を要件としていないこともメリットの一つです。

一方で、審査の基準は比較的厳しいことに加えて、審査にかかる期間が長めであること、窓口を設けているメガバンクや地銀などと違って対面での対応が期待できない、などのデメリットが存在します。

4-4.住宅金融支援機構「フラット35」

- 特徴

-

- 審査の基準が非常に緩い

- 自営業者でも借りやすい

- 審査にかかる期間は短め(1~3週間)

- 固定金利を基本としており、借入期間が終了するまでの間、金利が上昇するリスクがない(市場金利より金利水準が高い)

- 団体信用生命保険への加入が必須ではない

フラット35は民間金融機関と「住宅金融支援機構」が協働して提供している住宅ローンです。

公的な機関が提供しているローンということもあり、民間で運営されている住宅ローンよりも審査の基準が低く、年収が400万円未満の人や自営業者でも借入しやすい点が特徴です。

- 設計時に「自宅部分を50%以上」とする必要がある

- 収入によってローンが組めない可能性がある

- サブリース会社が指定されることがある

- 団体信用生命保険の加入が条件となる

5.賃貸併用住宅で住宅ローンを利用する場合の審査基準

賃貸併用住宅の建築費用の融資で住宅ローンを利用する場合、以下の項目が審査項目となります。

- 自宅の延べ床面積が建物全体の2分の1以上あるか

- 年収

- 職業

- 勤続年数

- 年齢(健康状態)

- 資産と他のローン利用の有無

つまり、個人の属性が主な審査対象です。

住宅ローンは個人の所得から返済するもので、賃貸併用住宅であっても基本的な考え方は変わりません。したがって、融資対象である賃貸物件の収益から返済するアパートローンとは審査項目が異なります。

審査通過の対策としては、現在借りているローンがあれば整理する、転職を控える、頭金を多く用意する、などがあります。

6.失敗しない賃貸併用住宅の経営方法

賃貸併用住宅に住宅ローンを活用すると、賃貸経営は成功しやすくなります。そのためにはハウスメーカーの協力を得ることも重要です。

以下、住宅ローンをフル活用することにもつながる方法とハウスメーカーとの関わり方について紹介します。

6-1.家賃収入の上がる設計にする

住宅ローンを利用できる賃貸併用住宅は賃貸部分が狭くなりがちです。限られた空間を有効活用するには設計に十分配慮する必要があります。

間取りは収益性に影響します。例えば、2階を賃貸にすると家賃を高く設定できる、メゾネットタイプはファミリーに人気で住宅街に向く、などです。

さらに、オーナー自宅と賃貸物件の玄関の向きを変える、アパートらしい外観にするなど、賃貸併用住宅には独特の配慮をした設計が必要です。

これらの収益性の配慮を、自宅部分が50%以上という条件のもとで実現する必要があります。

賃貸併用住宅の間取りはこちらの記事で詳しく解説しています。

6-2.ハウスメーカーの経営プランを比較する

賃貸併用住宅は、収益性を追求しないオーナーもいるかもしれませんが、マイナスは避けなければいけません。小さな規模で賃貸経営をする賃貸併用住宅では、綿密なプランに基づく経営が不可欠です。

ハウスメーカーに相談すると、多くの場合経営プランの提示を受けられます。ハウスメーカーはそれぞれ独自の建築技術を持っており、また抱えている設計者の陣容も異なりますので、ハウスメーカーを変えることで異なるさまざまなアイデアが出てきます。

経営プランが自分のライフスタイルに合うか、現実性があるかをしっかり見極めます。

賃貸併用住宅は、最初の段階でなるべく多くのハウスメーカーから提案を受け、アイデアを集めることが非常に重要です。複数のメーカーから経営プランを取り寄せて比較するとよいでしょう。違いを確認することでより自分に合ったメーカーを選べます。

賃貸併用住宅経営の具体的な収益シミュレーションは、「HOME4U オーナーズ」を使えば、最大10社のハウスメーカーから無料で収支プランが手に入ります。

6-3.ハウスメーカーに融資も相談する

融資の相談をハウスメーカーに持ちかけることで、住宅ローンを受けるための便宜を得られることもあります。

一部の銀行では、住宅ローンとして貸し出す場合、提携のハウスメーカーのサブリースを融資の条件としています。

そのような銀行は、ハウスメーカーを通じてローンを申し込むことが条件となっています。

つまり、銀行と提携しているハウスメーカーとのつながりを持つことで、金利条件の良い銀行を見つけ出すのに有利になるということです。

銀行と提携しているハウスメーカーは、「この銀行は金利が安い」「この銀行は条件が良い」という情報も豊富に持っています。

また、普段から数多くのアパート建設に携わっていることもありアパートローンに関する各金融機関の動向もつかんでいます。

後悔することのないよう、事前にハウスメーカーから情報を収集した上で借入先を決めるとよいでしょう。

7.賃貸併用住宅は住宅ローンもハウスメーカーに相談

賃貸併用住宅の建設にあたって、無事住宅ローンを受けられるようにするためには、信頼できるハウスメーカーをパートナーに選びたいところです。

ハウスメーカーへのご相談には「HOME4U オーナーズ」の一括プラン請求をご活用ください。簡単な項目選択と必要事項の入力で、最大10社の大手ハウスメーカーから建築プランの請求ができます。

「HOME4U オーナーズ」はNTTデータグループが運営する老舗一括プラン請求サービスで、参画する企業には賃貸併用住宅の実績豊富な企業も多く、安心して相談できるハウスメーカーを簡単に見出すことができます。

関連記事

-

- 2025.01.22

- 駐車場・駐輪場

-

【徹底解説】3階建て賃貸併用住宅の間取りは?成功例と注意すべきポイントを紹介

- 2025.01.24

- 賃貸併用住宅

-

-