土地活用する際の資金調達方法の一つにアパートローンがあります。

住宅ローンとは性質が異なり、審査の項目も事業に対する項目が含まれるのが特徴です。

本記事では、複雑で難しい部分の多いアパートローンの仕組みを分かりやすく解説します。一般的なアパートローンの借入額や審査に通りやすくするコツ、借入先の選び方にも触れています。

また、以下のボタンから土地情報を入力すると、最大10社のハウスメーカーがあなたの土地に合った、建築費の見積もりや、収支計画を無料診断いたします。

「うちの土地にアパートは建つの?」「いくら儲かるか知りたい」という方はご活用ください。

アパートローンはいくら借りる?

アパートローンを組む際は自己資金との割合はアパートローン7割、自己資金3割が理想と言われています。1億円のマンションを建てる場合、以下のような試算になります。

7,000万円 = 1億円 × 7割

アパートローンと住宅ローンの違いは?

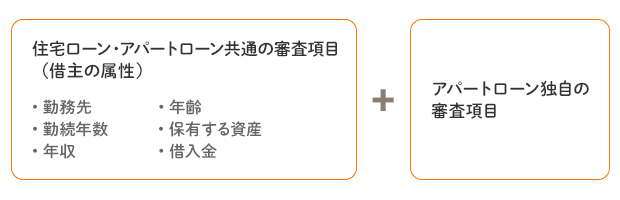

アパートローンは事業用のローンです。よって、住宅ローンの審査項目に併せて、事業性も審査されます。

(アパートローン 審査項目の概要)

- 借主の属性

- 物件の担保性

- 物件の収益性

- 事業計画の実現性

アパートローンはどの金融機関から借りるべき?

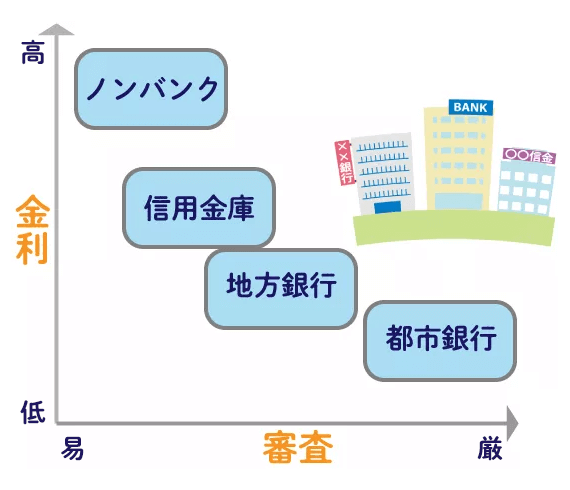

アパートローンを扱う金融機関には、都市銀行・地方銀行・信用金庫・ノンバンクの4種類があり、それぞれの金融機関ごとに金利の高さ・審査の厳しさといった点で差があります。

ご自身が審査に通過できる金融機関の中から、金利などの面でもっとも好条件の金融機関を選ぶことになるでしょう。

金融機関を比較するにあたっては、金利以外にも以下のような比較項目があります。

- 金利固定期間

- 返済方法

- 借入期間

- 融資額

- 審査基準

- 資金の使い道

- 繰り上げ返済ができるか

- 連帯保証人

- 返済開始時期

アパートローンの審査の流れは?

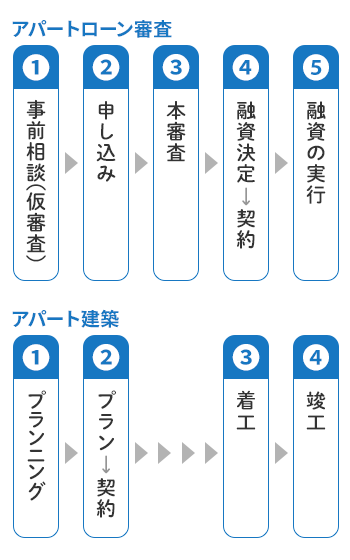

アパートローンの審査の流れは以下のとおりです。

- 事前相談(仮審査)

- 申し込み

- 本審査

- 融資決定→契約

- 融資の実行

アパートローンの審査に必要な「事業計画・収益計画」

詳しい解説は以下

目次

1.アパートローンの基礎知識

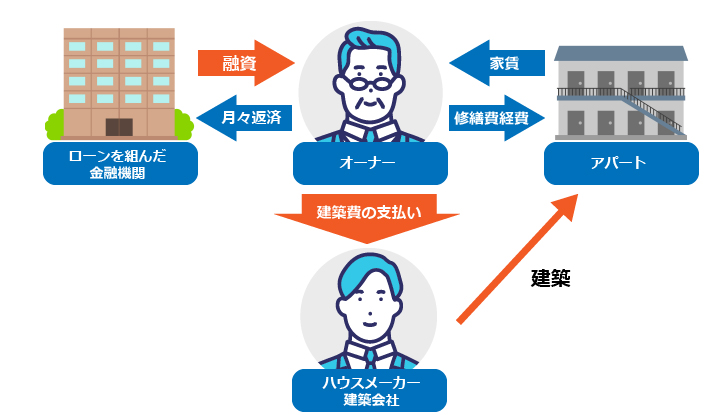

土地活用とは、お持ちの土地の上にアパートやマンションなどの収益を生み出せる建物を建設し、資産を増大させる資産活用法です。

この元手を調達する手段がアパートローンで、銀行などさまざまな金融機関が取り扱っています。本章ではアパートローンの仕組みについて解説します。

1-1.アパートローンと土地活用の関係

建設するアパートやマンションの建築費用は、自費または金融機関からの融資で賄います。

土地活用のための資金の融資はアパートローンという事業タイプのローンを使います。

アパートローンは一般の住宅ローンと同じように、民間金融機関と公的金融機関でも取り扱っています。

【金融機関例】

- 民間金融機関:一般銀行・信託銀行・信用金庫・信用組合・農協・生命保険会社・損害保険会社

- 公的金融機関:日本政策金融公庫・住宅金融支援機構・地方自治体

1-2.アパートローンの融資条件

アパートローンは事業系ローンのため、住宅ローンと比較すると異なる融資条件があり、審査は厳しめです。

1-2-1.年齢の条件

年齢は、20歳以上であればアパートローンの申し込みができます。

- ・定年後の場合

-

金融機関は、家賃収入からローン返済ができなくなった時のことを想定しますので、担保にする土地以外にも返済原資になる資産(金融資産・他の不動産・ほか)があれば、定年後であってもローンは組めます。

- ・高齢者の場合

-

アパート経営は事業ですので、万が一、ローン返済中にローンを組んだ事業主本人が亡くなっても、アパート事業を相続した人が継続してローン支払いを続けてくれることを前提に融資をします。

つまり連帯保証人を法定相続人にすることを前提にローン申請を受け付けています。

つまり連帯保証人を法定相続人にすることを前提にローン申請を受け付けています。

1-2-2.融資額の上限

事業用のローンですので、アパート経営の健全さを財務的側面から慎重に審査します。

融資の上限額は審査内容に左右されますが、融資額の上限を計る材料としては、担保評価額がよく用いられます。

- 担保評価額:路線価などをもとに算出した市場価格に、金融機関ごとの割合(70%程度)をかけて算出

基本的に、融資額は、土地の担保評価額以上にはなりません。

また、事業の収益性や将来性、アパートローン申し込み者本人の給与収入・勤続年数、勤め先企業の業績等の属性は、ローン返済が滞った時の返済原資として安全性を補完する条件になります。

1-2-3.金利の条件

金融機関は大手都市銀行、地方銀行、信託、信用銀行、ノンバンクの順番で金利が高くなります。

どの金融機関であっても、金利は住宅ローンより高めに設定されています。

金利の利率は金融機関ごとに違いがあり、金利の設定方法は、「変動・固定選択・全期間固定」の3タイプに大別できます。

| 特徴 | メリット | デメリット | |

|---|---|---|---|

| 変動金利タイプ | 年2回、金利が変更される | 低金利の時は金利が安く返済負担が軽くなる | 金利が上がると負担が厳しい |

| 固定選択タイプ | 決まった期間のみ決まった金利 | 返済計画が立てやすい | 金利上昇リスクがある |

| 全期間固定金利タイプ | 全期間一定の金利 | 金利が変わらない | 他より金利が高く、借入元本が減りにくい |

1-2-4.返済期間

返済期間は、金融機関によって違いがあります。

アパートローンでも、住宅ローン並みの長期の返済期間を設けている金融機関がある一方で、最長15年程度という短い期間のアパートローンの金融機関もあり、一概に「アパートローンは〇年」と言い切ることはできません。

ただし、金融機関が不動産に融資をする場合は「その建物の減価償却期間(法定耐用年数)を超えた返済期間の設定をしない」傾向にあります。

例えば木造のアパートであれば、住居用木造住宅の耐用年数は22年ですから、22年以下でしか返済期間が組めないことになります。

アパートは木造建築が多いため、アパートローンは22年以下の返済期間で組むのが一般的です。

建築予定の建物・融資金額のバランスを考えながら、慎重に事業計画と返済計画を立てる必要があります。

1-2-5.融資対象とならない費用

アパート建築には以下のような諸経費も発生しますが、アパートローンでは賄えません。

【アパート建築に必要な諸費用の例】

- 水道分担金※

- 火災保険料(一括払いする場合)

- 表示・保存登記費用

- 抵当権設定登記費用

- 印紙税

- 不動産取得税

- アパートローン融資諸経費

※水道分担金とは新たに水道メーターを設置する場合に市区町村に収める費用です。開発負担金、開発分担金などとも呼ばれます。

アパート建築に必要な諸費用は、建物価格に対して、おおむね10%弱程度です。

大手アパートメーカーは、「アパートローン」も併せてサポート

2.アパートローンの金利・借入額・返済期間

本章では、気になるアパートローンの金利相場、一般的な借入額、返済期間、返済比率、自己資金率を確認します。

併せて、いずれ検討したい借り換えのタイミングについても解説します。

2-1.アパートローンの金利相場

アパートローンはさまざまな金融機関で扱っています。金利の設定は金融機関によってまちまちですが、比較すると以下のような傾向にあります。

アパートローンは長期国債の推移と同様の動きを示すことが多いと言われており、現状は低金利ですが、日本銀行の施策により、今後は利上げが見込まれます。

| 都市銀行 | 2%前後 |

|---|---|

| 地方銀行 | 1%台~4%台 |

| 信用金庫 (信用組合) |

2%~3% |

| ノンバンク | 3%~4% |

属性や物件の状況によって優遇金利を引き出せる場合もあり、ある程度の相場はあるとはいえ金利は借り手によってまちまちです。

また、固定金利や変動金利の選択や店頭での手続きかネットでの手続きかによっても金利が変わってきます。

2-2.アパートローンの融資額(借入可能額)

ここでは、アパートローンの5つの要素についてデータをまとめました。年収800万円の土地オーナーが1億円のマンションを建築する想定と6,000万円の木造アパートを建築する想定です。

| 1億円のマンション | 6,000万円の木造アパート | |

|---|---|---|

| 金利 | 2% | 2% |

| 借入額 | 7,000万円 | 4,200万円 |

| 返済期間 | 35年 | 20年 |

| 返済比率 | 50% | 50% |

| 自己資金率 | 30% | 30% |

融資額については本人の収入も重視されます。資産を持っていない人であっても、年収の多い人は借りられる額は大きいということになります。

アパートローンの借入可能額は年収の10倍~30倍が目安です。また、金融機関が、融資額の上限を1億円~3億円の範囲と定めていることもあります。

ただし、借りることのできる範囲は金融機関によって異なります。

「建物投資金額のみ」とするところもあれば、「土地と建物の合計額の70%以内」とするローンもあります。

また、借入可能額の上限まで借りることが正解とは限りません。

アパートローンの適切な返済比率は、家賃収入の50%が目安とされています。数字で示すと50%以内ですが、もう一つの目安となるのが「減価償却費以内」です。

減価償却費は実際にお金が支出されるわけではありませんが、会計上費用として扱われるため、不動産所得税の節税効果があります。その支出を伴わない経費部分を返済に充てるという考え方です。

土地活用ではアパートローンなどの融資を受けて賃貸経営を始めるのが一般的で、フルローンで始めるケースはごくわずかです。理想の自己資金率は全体の3割と言われています。

2-3-1.アパートメーカー提携ローンについて

アパートローンには、不動産会社や住宅メーカーが金融機関と提携をして作った「提携ローン」というものがあります。

これらは、金融機関の住宅ローンをベースに融資条件の大枠を決め、各不動産会社・住宅メーカーでアパート建築をする方に向けて、わかりやすく商品化したものです。

提携ローンでは、ハウスメーカーと金融機関はすでに提携済みで、提携各社とアパート建築プランに対する審査が完了しています。

そのため、提携ローンでは、

- 申請手続きが簡単

- 審査回答が早め

- パッケージ金利が使える(割安)

というメリットがあります。

代わりに、各社のアパート建築プランがパッケージ化されているため、以下のようなデメリットもあります。

- デザインや仕様などの自由度が低くなる

- パッケージ商品なので相見積もりによる価格交渉がしにくい

- 金融機関と不動産会社・住宅メーカーの両方に手数料が発生する*

*会社のプランによります。

提携ローンは、金融機関でのローン窓口での相談か、不動産会社や住宅メーカーへの問い合わせが必要ですので、一括で資料請求ができるサイトなどでまとめて入手して比較するのがおススメです。

大手アパートメーカーは、「アパートローン」も併せてサポート

2-3-2.アパートローン借り換えのタイミング

アパートローンは長期の返済期間を要する融資です。いまのローンよりも金利が低い商品が見つかったなど、いずれ借り換えをしたほうがよいケースが出てくることもあります。

以下のようなタイミングで借り換えを実施するとより大きなメリットを得られます。

- 返済期間が10年以上残っている

- 残債が5,000万円以上

- 金利差が1%以上

ただし、上記のようなタイミングは比較的早い段階で行う積極的な借り換えと言えるでしょう。

一方、以下のようなタイミングでも借り換えを検討することがあります。

- 返済によってキャッシュフローに悪化が見られる

- 団信の保障範囲を見直したい

借り換えの注意点は、手数料などがかかるということです。また、借り換えには審査を受ける必要があります。

アパートローンの借り換えについてはこちらの記事で詳しく解説しています。

アパートローンの借り換えを検討する際は、INVASEの「オンライン型アパートローン借り換えサービス」をおすすめします。

銀行の審査があるため、すべての方が借り換えできるものではありませんが、オンラインで瞬時に借り換え額が把握でき、本審査承認まで自宅で済ませることができます。

3.アパートローンの審査基準

アパートローンの場合、審査項目が住宅ローンよりも増えます。共通となる「借主の属性」に加えて、以下のような項目も審査の対象です。

- 物件の担保性(資産価値)

- 物件の収益性

- 事業計画の実現性

以下、各審査基準の詳細について解説します。

3-1.住宅ローンの審査基準との違い

アパートローンの審査基準は、「借主の属性」だけに重点をおく住宅ローンとは異なり、「経営の安定性」や「賃貸物件のもつ価値」も審査対象です。

アパートローンは事業に対して融資する金融商品です。したがって、事業収益からの返済を前提としており、事業の計画性や将来性は重要視されます。

加えて、個人でのアパート経営の場合、特に年齢で融資内容に制限が設けられることがあります。

これらの属性は、万が一アパート経営がうまくいかなくなり、ローンの返済を家賃収入で賄えなくなってしまったとき、家賃収入に変わる返済原資としての給与収入や保有資産を持っているかどうかを確かめるためです。

3-2.【アパートローンの独自基準】担保性(資産価値)

アパートローンの場合、融資対象となる物件が担保となることがほとんどです。

そのため、物件の担保性、つまり「資産価値」は重要な審査基準のひとつといえます。

資産価値の測り方については、金融機関によっても物件の評価の仕方が異なるため融資が可能な額に差が出ますが、以下のような項目が資産価値評価の審査項目となります。

- 建物の構造

- 残りの耐用年数

- 築年数(中古物件の場合)

- 立地(街の規模、アクセス、周辺の施設の利便性など)

- リフォーム・大規模修繕の有無

上記の審査項目に加えて、建築法規に適している物件であることかが、審査に通るための大前提です。

大手アパートメーカーは、「アパートローン」も併せてサポート

3-3.【アパートローンの独自基準】収益性

アパートローンの場合、月々のローン返済は家賃収入の一部が充てられます。

金融機関は収益性が担保できる物件でなければ、月々の返済が滞るリスクを負わなければなりません。

そうした事態を回避するため、利回りを試算して審査を行います。

収益の評価にあたって、もっとも単純な計算方法は「年間の家賃収入」の額を「物件の購入価格」で割るというものであり、この計算方法で求められる収益率を「表面利回り」と呼びます。

表面利回り=年間の家賃収入÷物件の購入価格×100%

3-4.【アパートローンの独自基準】事業の実現性

アパートローンは事業計画の実現性についても審査対象です。

実現可能な返済比率で設定されているか、現実的でない利回りを元に事業計画が作られていないかなど、事業の将来性も含めて審査されます。

事業計画や返済計画は、空室率や減価償却費計上の終わるタイミングと返済の関係など、具体的に立てる必要があります。

大手アパートメーカーは、「アパートローン」も併せてサポート

4.アパートローンを組む2大メリット

不動産投資ではアパートローンなど融資を利用することで、税金対策と収益性に大きな効果が生まれます。

4-1.相続税対策になる

アパートローンを組むと、相続税対策になります。

主な理由3つを説明します。

- 理由1 債務控除が適用される<

- 理由2 現金に比べ評価額が低くなる<

- 理由3 小規模住地等の特例が使える<

4-1-1.理由1 金融機関からの借入で債務控除が適用されるから

相続税には、未払いのローンなど「マイナスの遺産」を、遺産の合計から差し引いてくれる「債務控除」という制度があります。

銀行から多額の融資を受けてアパートやマンションなどを建設すると、その借入金の残債全額が遺産から控除されるので相続税の課税価格が下がり、節税効果が期待できます。

【参照:国税庁「No.4126 相続財産から控除できる債務】

4-1-2.理由2 現金に比べ評価額が低くなる

現金で相続すると、資産の評価額が100%となるため、相続した現金の全額が相続税の対象となります。

しかし、不動産として相続する場合は、土地は評価額の2割減、建物は3~4割減と現金よりも低く評価され、その建物を人に貸しているとさらに評価額が下がります。

同じ相続をするならば、現金よりも不動産、更にただの不動産よりも、アパートなどの人に貸している土地・建物として相続するほうが、大きく節税できます。

【参照:国税庁「No.4602 土地家屋の評価」QA アパート等の貸家の評価】

4-1-3.理由3 小規模住地等の特例が使える

小規模宅地等の特例とは、亡くなった人の自宅や生活基盤となる事業の敷地については、80%または50%引いた金額で相続評価をする特例です。

アパート経営は、特例の「(4)貸付事業用宅地等」に当てはまります。

相続税の申告期限までに引き継ぎ、継続して事業を行い、その土地を保有していることが要件です。

対象となる広さと減額の割合

- 限度面積 200平米

- 減額割合 50%

「小規模宅地」への節税ですので、あまり大きな土地建物には使えません。

また、亡くなる前3年以内に貸付をした土地は貸付事業と認められないため、本特例を使う場合は、早めの決断と行動が必要です。

【参照:租税特別措置法 69条の4第3項第4号・第40条の2第16項・第17項・第23条の2第8項第5号】

【参照:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」】

4-2.レバレッジ効果がある

アパートローンにはレバレッジ効果があります。

レバレッジ効果とは、小さい力で大きな効果をもたらす「テコの原理」という意味で、アパートローンに置きかえると「小さな資金で投資効果をアップし、さらに収益性も高める」という意味です。

アパートローンは事業用のローンですので、事業計画に妥当性があれば、必要な融資が受けられます。

そのため、アパートローンを使えば、自己資金以上の規模でアパート経営ができます。

| パターンA | パターンB | |

|---|---|---|

| アパートローン融資 | なし 自己資金のみ | 2,000万円 |

| アパート建築費総額 | 1,000万円 | 3,000万円 |

| 年間収益 | 100万円 | 300万円 |

| 利回り | 10% | 10% |

パターンAは、自己資金1,000万円を全額投入し、借入なしで年間100万円の家賃収益が見込めるアパートを建てました。

この場合、アパートの利回りは10%です。

借金がないので初年度から全額が収益となります。

パターンBは、自己資金1,000万円を頭金にしてアパートローンで2,000万円の融資を受け、総額3,000万円のアパートを建築しました。

Bの年間収益は300万円で、利回りは10%です。

アパートローンという借金がありますので、返済分を引いた残りが収益となります。

ABどちらも利回りは10%で同じなのですが、と年間収益は100→300万円と3倍に膨れ上がっています。

ABどちらも、アパートオーナーが投入した自己資金額は同じ1,000万円だけです。

Aは借金がないため初年度から全額収益ですので、最初のうちはABとも手元に残るお金はおそらくあまり変わりません。

しかしながら、Bがアパートローンを完済した時点で、Aの収益の3倍の金額が全額収益になり、この3倍の差は、アパート経営をしている限り続きます。

このように、月日を追うごとに自己資金額あたりの利益は高くなっていきます。

小さな力(自己資金)でもテコ(アパートローン)を使えば、実力以上に大きな利益を生み出せるという意味で、投資のレバレッジ効果と呼ばれておりアパート経営でも積極的に取り入れられています。

5.アパートローン融資をクリアするための3大ハードル

本章では、アパートローンの審査をクリアするために、事前に知っておくべき3つのハードルをまとめました。

- ハードル1 自己資金の用意

- ハードル2 事業計画書の作成

- ハードル3 担保価値の高さ

先に内容をよく理解しておけば、実際のアパートローン申請の時にもあわてずに済みます。

5-1.ハードル1 自己資金の用意

アパートローン申請時に用意しておく自己資金額は、一般的に「融資総額の30%程度」と言われています。

しかし、実際に必要な自己資金額は、申し込みをする金融機関の審査基準によって違いがあります。

金融機関では、審査対象となる項目を吟味して貸付額を考えます。それらが明確になってはじめて“あなたの自己資金は総額の〇%が必要です”という回答が出ます。

ただし、不動産活用でのアパート建築であれば必要な資金はアパート本体の建築費だけになりますので、不動産を担保に入れた想定での融資総額の10%程度を準備しておけば、おおむね問題はない傾向です。

5-2.ハードル2 事業計画書の作成

事業計画書とは、アパートローンを組むために金融機関に提出する書類のことで、これから建築するアパートの収支を可視化して、金融機関に「完済までの支払い能力の証明」をするためのレポートです。

事業計画書には7つの内容を盛り込みます。

- 1.計画地の概要

-

土地活用を予定しているエリアと立地条件、建築基準上の制限などを記載します。

- 2.建物の概要

-

建物の構造や階数、部屋数などです。

- 3.物件コンセプト

-

エリアニーズに沿ったアパートのコンセプトです。

例えば、大学キャンパスが多い地域であれば「大学生向けのWi-Fi完備ワンルーム」などの、ターゲットにする入居者イメージを書いておきます。 - 4.家賃想定表

-

設定する家賃です。

この家賃は周辺相場に合った適正な金額で設定します。

複数の間取りがある場合は、部屋ごとの単価も記載します。 - 5.総事業費

-

設計料・建築費・建築諸費用などをすべて含めた金額です。

- 6.資金計画

-

5の総事業費を、どこから捻出する予定なのかを記載します。(自己資金・アパートローンなど)

- 7.収支計画

-

アパートの収支を長期にわたって予測した収支計画をもとに、キャッシュフローに無理がない安全なローン返済計画であり、必ずローンが完済できるという根拠を数字で示します。

具体的には、毎月の収支シミュレーションを、エクセルなどで20年分程度まで作り、その内容を簡潔にまとめたものを収支計画書として提出します。

収支のシミュレーションは以下の2種を用意します。

- 満室経営パターン

- 空室が生じたパターン

万が一、赤字が続いて自己資金による補填が必要になった際に、ローン辺返済のためにどのような補填方法を準備しているかも記載しておきます。(例:給与・預貯金など)

これらの収支計画は現実に即した保守的な内容のほうがよく、見込や理想を盛り込んだ収支計画は、計画の見直しを要求されることもあります。

5-3.ハードル3 担保価値の高さ

金融機関が重視しているのは、基本的に収支計画による返済計画の安全性ですが、担保価値の高さもアパートローン審査では有利に働きます。

担保価値とは、万が一借金を支払えなくなった時に、お金の代わりに金融機関に差し出す財産価値のことです。

アパートローンは土地と建物を担保に入れますので、土地活用のケースでは活用予定地の財産的な価値を指します。

この担保評価額は、路線価などをもとに算出した市場価格に、金融機関ごとの割合(70%程度)をかけて算出しますので、一般的な売買金額よりも低い価格になります。

アパート経営での「税金対策」「ローン審査用の事業計画の作成」

6.アパートローン選びのポイント

本章では、「アパートローン選びのポイント」を解説します。

6-1.アパートローンを扱う金融機関

以下の図は、金利の高さと審査の厳しさを軸にした、各金融機関の分布図です。

- 1.都市銀行

-

都市銀行は大都市に本店があり、全国に支店があるため、土地活用のエリアに制限がありません。

住宅ローンなみの長期借入も可能で、金利も平均で1%~2%台の低金利ですが、融資基準が非常に厳しい傾向があります。借入主の社会属性が高いこと・担保価値の高いエリアであることなど、ハードルはかなり高めに設定されています。

- 2.地方銀行

-

地方銀行は本拠地とする都道府県庁所在地に本店があり、その地域を中心とした支店があります。

銀行と支店によってアパートローンへの見解が異なるため、金利設定や審査基準もバラバラです。

都市銀行よりは金利は高くなりますが、審査基準はかなり柔軟になる傾向にあります。申し込み者の社会属性や、不動産の担保価値に関しても、その地域ごとの基準に沿って審査する傾向があり、人口が極端に減っているような地域でなければアパートローンの申請の問題は少ないでしょう。

また、住宅ローン・学資ローンなど過去に何らかの取引実績がある、あるいはその地方出身であるなどの条件があれば、金利交渉にも応じてくれる可能性が高くなります。

- 3.信用金庫

-

信用金庫は市区町村に本店があり、必要な地域に支店があります。

信用金庫は「地域の中小企業と個人のための金融機関」という前提があるため、活用予定地が信金エリアにある場合は、融資先として検討してみる価値があります。地域密着型の銀行のため、過去に取引実績がある地元の事業・個人事業主に対しては、前向きに支援をする傾向があります。

申し込み者の社会属性や、不動産の担保価値は地方銀行に準じます。その上で、過去に取引実績がある方や、地元で長い取引実績のある顧客からの紹介の場合は、審査が比較的スムーズに進むでしょう。

各銀行と支店ごとに地域特性にあった独自のローンメニューを作っていますが、支店によってはアパートローンがないこともあります。

信用金庫の利用を検討している方は、活用予定地があるエリアの信用金庫のサイトや店頭などで不動産事業に関したローンの有無を確認してください。

【参照:一般社団法人 全国信用金庫協会】その上で、過去に取引実績がある方や、地元で長い取引実績のある顧客からの紹介の場合は、審査が比較的スムーズに進むでしょう。

- 4.ノンバンク

-

ノンバンクは銀行とは異なる貸金業法に基づいて運営する株式会社です。

ノンバンクの特徴は、審査スピードが早く、借入主の社会属性・担保価値の基準に関しても、審査基準が多角的で幅がある ところです。一方で金利と手数料が割高ですので、他の金融機関の融資が受けられなかった時や、融資総額の一部を補填したいときなどの利用をおススメします。

【参照:金融庁 貸金業法Q&A】

6-2.アパートローン比較のための10項目

各銀行のアパートローン情報の比較をするときに、チェックすべき10項目をまとめました。

以下項目毎に解説します。

6-2-1.金利

わずかでも金利の%が違うと、返済期間までの金利の支払い総額に大きな金額差が生じます。

1,000万円の融資をうけた場合をシミュレーションしてみました。

例)アパートローン融資1,000万円 返済20年 元利均等 金利1%で借りた場合のアパートローンの総支払額

- 融資総額:10,000,000円

- 毎月の支払額 45,989円

- 総利息額(20年合計):1,037,349円

- アパートローンの総支払額:11,037,349円

| 金利 | 金利1%の場合 | 金利1.25%の場合 | |

|---|---|---|---|

| 毎月の 支払額 |

45,989円 | 47,113円 | |

| 利息の合計金額 | 5年目 | 443,552円 | 555,957円 |

| 10年目 | 768,420円 | 965,537円 | |

| 15年目 | 968,522円 | 1,219,302円 | |

※支払額は複数のローンシミュレーションサイトをもとに、金利分だけを再計算したものです。

【参照:一般財団法人 住宅金融普及協会 住宅ローンシミュレーション「総支払額の計算」】

【参照:ローン計算ドットコム「1,000万円借入、金利1.000%、期間20年のローン計算(月次)」】

ひと月の支払い差は少額かもしれませんが、5年10年と積算すれば、大きな金額になっていきます。

6-2-2.金利固定期間

金利は社会情勢などに合わせて変動をするもので、必要以上に金利を固定することにこだわる必要はありません。

アパートローンの返済期間は、10年以上の長期間にわたるものが大半です。

したがって、支払全期間を通じて「金利が可能な限り低くなるようにすれば、余計な利息を払わずに済む」と考えるとよいでしょう。

金利を長期間固定すると支払計画が立てやすいというメリットはありますが、金利が平均よりも高いところで設定され、市場の金利が低いときにも、自ら設定した高い金利で支払をし続けなければならないという大きなデメリットも生まれます。

6-2-3.返済方法

アパートローンの返済方法は「元金均等返済」と「元利均等返済」の2つがあります。

| A元金均等 | B元利均等 | |

|---|---|---|

| 返済方法 | 元金部分を均等にし、それに利息を合計して支払う方法 | 元金と利息を合わせて一定額にし、均等に返す方法 |

| メリット |

|

|

| デメリット |

|

|

【参照:楽天銀行QA 「元利均等返済」と「元金均等返済」の違いは何ですか?】

アパートローンの場合、返済のメインは家賃収入から充当します。

したがって、現金が少ない状態で元金均等返済を選んだ場合、支払い負担が大きい最初の数年間に想定収入を下回ると、ローン支払いによる経済負担は相当に厳しくなる可能性があります。

アパートローンの支払い方法は、アパート経営のリスクをすべて考慮したうえで、最も安全性が高い方法から選択します。

6-2-4.借入期間

アパートローンの借入期間は税法上の耐用年数を基準にすることが多いため、これから建築するアパートの構造によっても、借入期間が変わります。

| 木造 | 店舗用、住宅用、寄宿舎用、宿泊所用、学校用・体育館用 | 22年 |

|---|---|---|

| 鉄骨鉄筋コンクリート造又は 鉄筋コンクリート造のもの |

住宅用、寄宿舎用、宿泊所用、学校用又は体育館用 | 47年 |

上記表はあくまで耐用年数の期間であり、実際の借入期間はこれよりも短く設定される傾向にあります。

【参照:国税庁「主な減価償却資産の耐用年数表」住居用欄(PDF)】

6-2-5.融資額

融資額は、金融機関によってかなりの差があります。

これは、金融機関ごとに融資条件や審査基準が違うためです。

融資の申し込み先を探す際にはまず複数のアパート建設会社にアパートの建築と経営プランの請求をします。

次に、それらのプランと数値をもとに複数の金融機関に打診をし、融資総額を比較してから申し込み先を選択します。

金融機関に見てもらう資料としてのアパート経営プランと建築プランですので、信頼のおける建築会社からの資料が必要です。

色々難しいアパートローンの審査、経営プランの策定

6-2-6.審査基準

比較的良い融資条件の金融機関は、審査も厳しく、申込者の社会属性や土地の資産価値がよほど高くないと厳しいかもしれません。

ただし、1行で断られたからと言って、同様の条件の他行でも同じように断るわけではありません。

各行に審査基準の違いがあるので、融資を引き受けてくれるところもあります。

審査が却下された場合でも、その理由は教えてもらえません。

複数の金融機関に申し込みをしてもよい返事がもらえない場合は、事業計画書に無理がないかを見直し、自己資金額を増やすなどの対策をします。

6-2-7.資金用途の柔軟性

アパートローンは、アパートやマンションの建築や購入にかかる費用の支払いに使えます。しかし、建物の建築前後にかかる建築コストにも使えるかは、融資相談の段階で確認しておく必要があります。

前段階で必要な建築コストは「地盤調査」「埋蔵物・有害物質がないかの調査費用」などです。実際に調査が必要な場合、安くても数十万ほどかかります。

6-2-8.ローンの見直しや繰り上げ返済

返済期間中、アパートローンの借入をした当初の資金計画と実際の経営状態に差が生じてくる可能性があります。

金利変動や周辺地域の変化などによって、当初の事業計画と資金計画を見直さなくてはならないこともあるでしょう。

また、好景気になった場合、賃料を高くしても入居者がつき、元金を多く返せるほどの収益が出ることもあります。

しかし、金融機関によっては繰り上げ返済方法に制限があるところや、ローン見直しや借り換えには多額の手数料が発生するところもあります。

長期間のローンの返済期間中、繰り上げ返済、ローン見直し、借り換えは検討すべきことも多いため、制限やペナルティがきついと感じた金融機関については申し込みの優先順位を下げるのも一つの手です。

6-2-9.連帯保証人

アパートローンの申し込み時、金融機関では「事業継承者」という名目で、連帯保証人を要求してきます。

アパートローンの連帯保証人は、原則としてアパート・マンション経営に関わりがある人や、事業を引き継ぐ見込みのある法定相続人が指定されます。

法定相続人が物件ごと相続するという前提があるため、多くの場合は配偶者または子が連帯保証人になります。法定相続人または連帯保証人を誰にするかなども含めて、アパートローンを選ぶ必要があります。

【参照:国税庁「No.4132 相続人の範囲と法定相続分」】

6-2-10.返済開始時期

なるべく、返済開始時期を選べる金融機関を優先します。

アパート経営をスタートさせたものの、当初の目論見通りに空室が埋まっていくとは限りません。

返済開始時期がアパート経営開始日と同時にスタートしてしまうと、まだ家賃を得ていない状態からローン返済が始まります。

できれば、アパート経営開始2か月後など、ある程度の猶予期間をもってから返済スタートするほうがアパート経営の現実にも即しています。

このような返済開始時期への対応は、金融機関によって大きな違いがあり、

- 返済開始時期そのものを移動できる

- 開始日までは利息支払いのみでOK

- 住宅ローン同様、(賃貸人が)引っ越してきた時点で経営スタート

など、柔軟な対応を受けられる可能性もあります。

7.アパートローンの審査の流れ

アパートローンの審査はアパートなどの物件建築と同時進行で進めるのが一般的です。アパートローンの審査の流れをアパート建築の流れに合わせて確認します。

事前相談では、その時点でそろっている資料をもとに仮審査を行います。

相談の際、収入や借入金、保有資産などの自身の資産状況が分かる資料のほか、計画段階の建築設計図、収支計画を持参します。

仮審査が通ると融資申し込みへ進み、本審査に入ります。本審査にかかる期間は1ヶ月程度を見ておくとよいでしょう。

融資実行のタイミングは、竣工して引き渡しと同時に設定されるのが一般的です。返済開始のタイミングは金融機関によって、運用開始後まで返済を据え置きできることもあります。

8.アパートローンを賢く組むための注意点

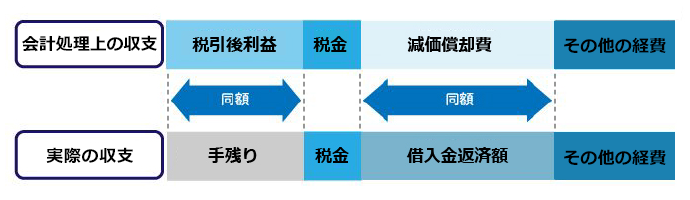

- 返済額は減価償却費以内とする

- 返済期間を耐用年数以内とする

減価償却は経費として会計処理できますが、支出を伴わないお金です。それに対して借入金の元本返済額は実際には支出があるものの、経費として取り扱えません。

両者は相反する関係にあるため、減価償却費と借入金の額を同額にすると利益とキャッシュフロー(手残りのこと)が同額になります。

借入金返済額が減価償却費よりも大きくなると、手残りが利益よりも小さくなります。

よって、返済額の目安は減価償却費以内とするのが一般的です。

また、減価償却費が計上されるのは耐用年数内だけとなります。

耐用年数を超えると減価償却費がなくなり、利益が増えてしまうため、税金も上がってしまいます。

税金が増えた状態で借入金も残っていると、キャッシュフローが相当に悪化します。そのため、借入金は耐用年数以内で完済することが基本です。

多くの銀行は、融資期間が耐用年数以内となっていますので、その条件に合わせて借りるようにしてください。

9.アパートメーカーを選ぶためのポイント

オーナー一人でアパートローンに関する全てのことを判断しようとするのはやはり大変です。

早めの段階で、専門性のあるハウスメーカー等へ相談し、経験に裏打ちされたアドバイスを受けながら準備を進めるほうが有利に進められるでしょう。

実際に、アパート経営で成功を重ねているオーナーほど、専門家を味方につけ、アドバイスを受けた上で決断している傾向があります。

ここからは「安心して相談できるハウスメーカーを選ぶためのポイント」を解説します。

9-1.ハウスメーカーの提示する「経営プラン」

多くの大家さんはハウスメーカー選びの際、建築にかかる費用や工法、出来上がる物件のことばかりを気にかけがちですが、出来上がった後の収益を左右する要素として「完成前・完成後の経営プラン」も重視しなければなりません。

ランニングコストや収支計画をチェックすることによって「より具体的で現実性が高い計画」を掲げている会社を選ぶことが重要です。選ぶときには比較対象があると差を確認でき、見極める一助となります。

9-2.ハウスメーカーの規模

大手ハウスメーカーのアパートはもともと施工の質が高いため、劣化しにくく修繕費も最小限で済みます。また、手厚いアフターサービスが付いており、建物のコンディション維持も安心です。

大手ハウスメーカーで物件を建てた方の声を聞くと、決まって「アフターサービスが良い」という答えが返ってきます。

「大切な資産を形成する」ことを第一に考えればでは、やはり大手ハウスメーカーに建ててもらうのが安心です。

9-3.評判・口コミ

ハウスメーカーの評判や口コミについては、インターネットを活用することによって業者の立場から独立した中立な意見を拾うことができます。

ただし、ネット上には根拠のない口コミもあるため、情報を吟味しなければなりません。また、不動産経営では、立地や希望によって最適なプランは変わってきます。自分のケースと似た情報かどうかも吟味の上で重視するべきでしょう。

9-4.問い合わせへの対応

問い合わせへの応対が手厚い会社であれば、実際に契約を結んだ後のフォローの質にも期待できます。

気になるハウスメーカーがあれば、事前にメールで相談してみて、担当者がどれぐらい丁寧に応対してくれるかを確かめるのも一手です。

複数の大手建築会社に「アパート経営プラン」を請求・比較

アパート相続・経営関連記事、ローン系記事一覧

この記事の監修者

INVASEメディア編集部INVASEメディア編集部では、「お客様の状況に合わせ、より最適な不動産投資の環境をご提供」をモットーに、不動産投資家にとって役立つコンテンツを提供しています。

関連記事

-

-

- 2025.01.24

- その他活用

-