せっかく土地を持っているのであれば有効活用すべきです。

土地は持っているだけだと維持費がかかるお荷物になりますが、有効活用すればお金を生み出す資産に変わります。

また、相続の予定がある土地は相続を迎えたその時、問題となることが多くあります。それを解決するのが土地の有効活用です。

本記事では、相続税対策に有効な土地活用をランキング形式で紹介します。

土地活用のメリット・デメリット、向いている土地だけでなく、相続税のどの問題に有効な手段となるかも分かりやすくまとめました。

一番有効活用できる方法を見つけるための手順も確認できる内容です。何もしていない土地を収益化して、有効な相続税対策ができるよう、ぜひ最後までご覧ください。

また、以下のボタンから土地情報を入力すると、最大10社の土地活用専門企業があなたの土地に合った相続対策や、土地活用方法を無料診断いたします。

「うちの土地はどんな活用ができる?」「節税効果がどのくらいか知りたい」という方はご活用ください。

相続税対策に効果的な土地の有効活用方法は?

相続税対策に効果がある土地活用方法はさまざまです。特に以下の10の活用法がベスト10ともいえる方法です。

- アパート

- 戸建て賃貸

- 賃貸併用住宅

- 賃貸マンション

- サービス付き高齢者向け住宅

- 保育園

- オフィスビル

- 商業ビル

- トランクルーム

- 駐車場

それぞれの土地有効活用方法について詳しくは「相続税対策に効果的な土地有効活用法ベスト10」でご確認ください。

土地が相続財産に含まれる場合の問題点と解決法は?

相続財産に土地がある場合の問題点には3つ挙げられます。

- 更地に思わぬ高額評価がつき、相続税額が高くなる

- 現金納付が原則の相続税が払えない

- 相続財産の分割が難しい

問題点の詳細と解決方法については「土地の有効活用が相続税対策になる3つの理由」で詳しく解説しています。

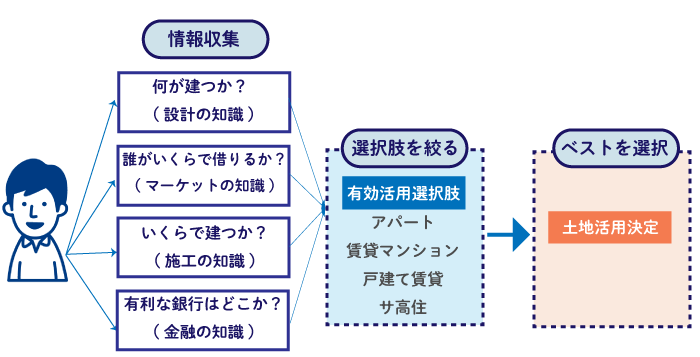

ベストな土地有効活用方法を選択する手順は?

その土地の特性に合わせて最大限有効に活用する方法を選ぶには以下の手順で検討を重ねます。

- (情報収集)何が建てられるか

- (情報収集)誰がいくらで借りてくれるか

- (情報収集)いくらで建つか

- (情報収集)有利な銀行はどこか

- 有効活用方法をいくつかの候補に絞り込む

- 選択肢から活用方法を決定する

土地の有効活用方法を決めるには情報収集は欠かせません。その方法や簡単にできる方法を「ベストな土地有効活用を決める手順」と「相続税対策に効果的な土地活用について相談できる会社を選ぶ方法」で紹介しています。

この記事を書いた専門家

(株)グロープロフィット 竹内 英二不動産鑑定士事務所および宅地建物取引業者である(株)グロープロフィットの代表取締役を務める。不動産鑑定士、宅地建物取引士、賃貸不動産経営管理士、不動産コンサルティングマスター(相続対策専門士)、中小企業診断士。

目次

1.土地の有効活用が相続税対策になる3つの理由

土地の相続では、さまざまな問題に直面することがよくあります。

まずは、どのような問題が発生しがちか、よくある問題点を紹介し、その解決策を解説します。

1-1.土地が相続財産に含まれる場合の3つの問題点

相続では、遺産(相続財産)の額によって相続税の納税義務が発生します。

相続財産に土地が含まれている場合、他の相続財産にはない問題が起こることがあります。

- 使っていない土地に思わぬ高額評価がつき、相続税額が高くなった

- 現金納付が原則の相続税が払えない

- 相続財産の分割が難しい

この3つは、土地の相続独特の問題点といえるでしょう。

相続で取り返しがつかなくなる前に、できる限りの解決策を講じておく必要があります。

1-2.問題点の解決法は土地の有効活用にある

土地の相続で勃発する3つの問題点には、有効な解決策があります。

以下で紹介する方法は、土地を有効活用することで実現する解決策の一例です。

| 問題点 | 解決策 | |

|---|---|---|

| 更地に思わぬ高額評価がつき、相続税額が高くなった |

|

更地で賃貸アパートを始めて、貸家建付地対象の評価額が下がる措置を適用させる |

| 現金納付が原則の相続税が払えない |

|

アパート経営の収入を子が受け取る仕組みにして現金を用意する |

| 相続財産の分割が難しい |

|

賃貸併用住宅に建て替えて、賃貸収入を将来の相続対策のためにプールする |

土地の形状や立地がさまざまなように、問題の解決方法は一つではありません。

土地を有効活用すると収入を得られるだけでなく、土地の評価額を下げる効果も期待できます。

相続税評価額はもちろん、固定資産税評価額に作用する土地活用方法も多くあり、早めに対策しておくことがより有効と言えるでしょう。

土地を利用した相続税対策の仕組みはこちらで詳しく解説しています。

2.相続税対策に効果的な土地有効活用法ベスト10

相続税対策に効果的な土地の有効活用をする方法としてよく採用されるものをベスト10として紹介します。

| 土地活用方法 | 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|---|

| アパート | ◎ | ◎ | △ |

| 戸建て賃貸 | ◎ | ○ | ○ |

| 賃貸併用住宅 | ◎ | ◎ | △ |

| 賃貸マンション | ◎ | ◎ | △ |

| サービス付き高齢者向け住宅 | ○ | ◎ | × |

| 保育園 | ○ | ◎ | × |

| オフィスビル | ○ | ◎ | △ |

| 商業ビル | ○ | ◎ | △ |

| トランクルーム | △ | ○ | × |

| 駐車場 | × | △ | ○ |

それぞれに向いている土地、メリット・デメリットについても分かりやすく表にまとめて解説します。

本章で紹介する土地活用方法には、全て相続税の節税対策になるという共通のメリットがあります。

2-1.第1位:アパート

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| ◎ | ◎ | △ |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

アパート経営をすると土地は「貸家建付地」となり、自用地評価額に借地権割合、借家権割合、賃貸割合をかけて相続税評価額を下げることが可能です。

さらに、小規模宅地等の特例も利用でき、最大で評価額が50%減となります。

また、相続財産の中で土地の割合が大きい場合、現金納付のための対策として早い段階で、土地を収益化しておくとよいでしょう。

アパート経営についての基礎知識はこちらで確認できます。

2-2.第2位:戸建て賃貸

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| ◎ | ○ | ○ |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

戸建て賃貸は土地に一戸建て住宅を建てて貸す賃貸経営のため、広い一つの土地に複数戸建てて分筆すれば分割相続がしやすくなります。

アパートを建てられるほどではない土地を点在して所有する場合も同様です。

また、戸建て賃貸でも小規模宅地等の特例や貸家建付地として評価額が減額されます。

小規模宅地等の特例は1戸当たり200平米までとなっているため、戸建て賃貸の場合、それを上回る土地に1戸だけとなると評価額が割高になる部分が発生するため、注意が必要です。

戸建て賃貸経営の収益試算に興味がある方はこちらもご一読ください。

2-3.第3位:賃貸併用住宅

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| ◎ | ◎ | △ |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

※住宅ローンは、アパートローンよりも長期かつ低利で組めるというメリットがあります。

賃貸併用住宅とは、自宅とアパートを1つの建物に併用した物件のことです。

実家のある土地のみが相続財産となる可能性がある場合、自宅を賃貸併用住宅に建て替えて収益化することも相続税現金納付の対策として利用できます。

ただし、賃貸併用住宅の収益性はそれほど高くありません。相続人が複数いて分割相続の予定がある場合、代償分割が可能になるほど収益をプールするには時間がかかります。

評価額の面では、小規模宅地等の特例が活用できるため有利です。

賃貸併用住宅建築のポイントはこちらで解説しています。

2-4.第4位:賃貸マンション

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| ◎ | ◎ | △ |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

※容積率とは、延床面積の敷地面積に対する割合のこと。容積率が高いほど、高層の建築物を建てられます。

十分な広さがある土地が相続財産となりそうな場合、マンションなどを建てて貸家建付地として評価額を下げる対策をしておくとよいでしょう。

賃貸マンション経営は、土地活用の中でも高収益が期待できる賃貸経営です。その分初期費用がかかりますが、預貯金なども相続財産として受け継ぐ必要がある場合にはマイナスの遺産としてローンを組んでおくと相続財産が減らせます。

ただし、高収益が期待できる土地活用です。収益が予想以上に膨らんで、相続財産を増やす結果になることもあります。その場合には、法人化などの対策も検討しておくとよいでしょう。

マンション経営の基礎知識を確認したい方はこちらもご一読ください。

2-5.第5位:サービス付き高齢者向け住宅

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| ○ | ◎ | × |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

※特別養護老人ホームとは、65歳以上の身体上又は精神上著しい障害があるために常時の介護を必要とする人を入居対象とした施設のこと。

サービス付き高齢者向け住宅を土地活用として選択する場合は、土地を介護事業者に貸すスタイルが一般的です。

相続税対策としては借地としての扱いとなるため、土地の評価額を下げられることにメリットがあります。

また、集合賃貸住宅よりも用途地域の制限の影響を受けないため建てやすいでしょう。

更地で使い道に悩む場合には、有力な相続税対策として選択肢の一つになります。ただし、相続人が複数いる場合には分割相続が難しい点がデメリットです。

相続に備えて家族で分割方法について話し合っておく必要があります。

介護施設による土地活用方法を詳しく知りたい方はこちら。

2-6.第6位:保育園

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| ○ | ◎ | × |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

※認可保育園とは、国が決めた設置基準をクリアしている保育所であり、公費で運営されるため保育料が安くなっている保育園のこと。

保育園で土地活用をする際には、多くの場合で借地契約として進めることが多いため、土地の相続税評価額は借地として扱われ、減税の効果があります。

土地を貸すだけで、建物の管理などは事業者が行うため、アパート経営のように手間がかかりません。忙しいけれども相続税対策を講じておきたいという場合におススメの選択肢の一つです。

ただし、介護施設と同様、分割相続には別に対策が必要です。

2-7.第7位:オフィスビル

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| ○ | ◎ | △ |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

オフィスビル経営は貸家建付地としての扱いになるため相続税対策にもある程度有効であるものの、初期費用の高さ、限られたニーズで適応する土地が少ないことから、この方法で対策に講じられるのはごく一部の土地と考えてよいでしょう。

オフィスビルでの土地活用の場合、共有で相続するとしても、分割方法についてしっかり話し合っておく必要があります。

収益性が高い土地活用であることから法人化を視野にいれてもよいでしょう。

ビル経営の実際はこちらで詳しく解説しています。

2-8.第8位:商業ビル

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| ○ | ◎ | △ |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

商業ビル・テナントビルは集客力のある土地でないとできません。

ただし、適性があれば収益性は非常に高くなります。

相続税対策としては、貸家建付地として土地の評価額を下げる効果があります。特に商業ビル経営が可能なエリアにある土地は評価額も高くなりがちであることから、約2割程度の評価額減はそれなりの効果を発揮するでしょう。

また、200平米までの土地には小規模宅地等の特例で5割の評価額減額が可能です。

2-9.第9位:トランクルーム

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| △ | ○ | × |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

トランクルーム経営は実家を空き家としないよう改装して利用するなどの方法も可能です。

しかし、事前に土地活用としてトランクルーム経営を選択しても、相続税の節税効果という面では物足りない部分もあります。

トランクルームの場合、借地借家法が適用されません。

つまり、借主の権利が守られない分貸主に土地の使用の制限がかからないため、自用地としての評価になります。

ただし、土地をそのまま貸して事業者がトランクルームを経営する場合は、借地として評価額減の効果があります。

また、形態によっては貸家建付地として評価されるケースもあるため、相続税対策効果がゼロというわけではありません。

トランクルーム経営の基礎知識はこちらで解説しています。

2-10.第10位:駐車場

| 評価額問題 | 現金納付問題 | 分割相続問題 |

|---|---|---|

| × | △ | ○ |

| 向いている土地 |

|

|

| メリット |

|

|

| デメリット |

|

|

駐車場経営は収益性が高くなく、相続税の節税対策としてもさほど効果を発揮しないと言われています。

しかし、活用方法によっては節税対策が可能です。

また、ある程度の広さがある土地であれば、暫定利用としておくことで収益を得ながら後の分割相続に備えておくことも可能です。

相続税対策として駐車場経営を選択するなら、以下の2つの方法で行います。

- アスファルト舗装した土地をコインパーキング会社に賃貸する

- 賃貸物件の1階部分などを駐車場として利用する

コインパーキング会社に貸し出す場合、賃借権の残存期間によって減額割合が変わります。

しかし、15年を超えても10.5%程度の減額割合となるため、節税効果は他の土地活用と比べようがありません。

ただし、暫定利用がしやすいメリットを生かせば、相続の対策としては有効な手段とも言えるでしょう。

駐車場経営を1から知りたいという方はこちらもご覧ください。

3.土地活用で効果的な相続対策をするための3つの注意点

土地の有効活用は相続税対策に有効な手段です。

しかし、よくある失敗の一つに「相続税対策ありきの土地活用で、不動産投資としての一面を見落としていた」というものがあります。

この章では、土地活用で効果的な相続対策をするために注意しておきたいポイントを紹介します。

3-1.需要がある土地活用方法を選択する

アクセスのよくない場所にある土地は集客が難しく、集客目的の施設を設けることには向いていません。

また、周囲にアパートが多く供給過多になっているエリアでのアパート経営は競合が多くリスクがつきものです。

所有の土地の相続税対策をする際の鉄則は、土地の特徴にあった需要がある土地活用方法を選択することです。

相続前に経営が破たんしてしまえば、次の世代が負の遺産を背負うことになります。

相続税の節税効果の高さで土地活用方法を選ぶのではなく、経営として持続可能かで判断するとよいでしょう。

3-2.逆レバレッジに注意

相続税対策となる土地活用の多くは、初期投資が必要です。

初期費用の何割かを借入金で賄うことも多いでしょう。その際、注意したいのが「逆レバレッジ」です。

逆レバレッジとは、物件の利回りがローンの金利を下回った状態のことを指し、金利の上昇、空室の増加などをきっかけに起こります。

相続税対策として始めた土地活用において、よくある逆レバレッジの失敗は、相続財産の総額を減らす目的で、その後のリスクヘッジをせずに多額のローンを組んでしまうことです。

最近はアパートローン審査の引き締めもある影響で、無理なローン返済は少なくなってきているものの、所有し続けることで負債が膨らむ状況では相続しようとしている土地を失いかねません。

ローンを組んで土地活用を始める際は、自己資金は最低でも全体の3割程度用意しておくと安心です。

3-3.リスクヘッジをした経営を続ける

土地活用は不動産投資の一種です。

投資にリスクはつきもので、さまざまな土地活用も例外はありません。

賃貸経営なら空室リスク、修繕リスク、ローン返済リスクなどがつきものです。

アパート経営では新築から時間が経過するだけ空室リスクが高まる特徴があります。リスクが現実に問題となる前に、先手を打つことが経営では重要になってきます。

土地活用は長期的な計画が重要となる不動産経営です。管理会社や税理士といった専門家に力を借りながら安定的な経営を続けられる努力が必要になります。

4.ベストな土地有効活用を決める手順

ベストな土地有効活用を決める手順のイメージを下図に示します。

土地活用では、

- 「何が建つか?」

- 「誰がいくらで借りるか?」

- 「いくらで建つか?」

- 「融資を受けられるのか?」

等の情報収集をすることが必要です。

情報収集の結果、自分の土地の上で可能な活用方法の選択肢が絞られます。

その選択肢の中から、最も収益性の高い土地活用を選びます。

ただし、最初の情報収集の時点で大きなハードルがあります。

例えば、その土地に何が建つかというのは、設計の専門の知識が必要です。

誰がいくらで借りてくれるのかというのは、賃貸マーケットの動向をわかっていないと知りえない情報です。

融資を受けるために有利な銀行はどこかといった情報も必要となってきます。

しかしながら、これらの情報を集めるのに、設計事務所や不動産会社を回っていたら大変です。設計事務所もタダでは図面を書いてくれませんので、何が建つかを知るだけでも費用が掛かってしまいます。

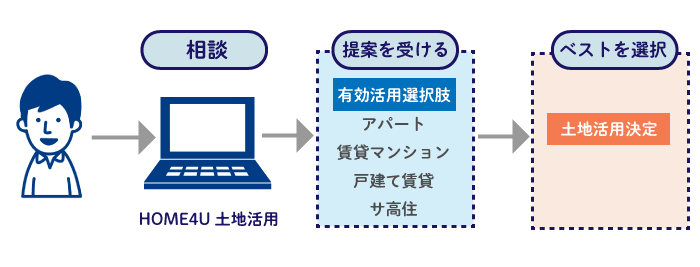

ところが、これらの土地活用に必要な情報をすべて相談できる会社が存在します。

それはハウスメーカーです。

ハウスメーカーには社内に一級建築士が在籍していますので、どのような建物が建てられるか分かります。アパートやマンションの賃料も回答できますし、事業系の土地活用なら具体的なテナントまで連れてきてくれます。

さらに、ハウスメーカーは広く銀行とのコネクションも有しており、どの銀行が有利な条件で融資するかといった生の情報も知っています。

ハウスメーカーに相談すれば、土地活用に必要な情報をすべて得られ、自分の土地でできる土地活用の中から最も収益性の高い活用方法を見つけられるのです。

5.相続税対策に効果的な土地活用について相談できる会社を選ぶ方法

相続税対策になる土地の有効活用法を探していくには、まずはハウスメーカーに相談するのが適切です。

とはいえ、ハウスメーカーにはどんな企業があるのか、どのハウスメーカーが自分にあっているのか、見当がつかない方もたくさんいらっしゃるでしょう。

ハウスメーカーを選ぶポイントとなるのが以下の3つです。

- 相続税の悩みに的確に答えてくれる

- 所有地の規模に似ている土地活用の実績が豊富

- 収支シミュレーションに正確性がある

しかし、一社一社門を叩くのは骨が折れます。

そうしたときに便利なのが、「HOME4U(ホームフォーユー) オーナーズ」です。

「HOME4U オーナーズ」は、無料で最大10社のハウスメーカー、土地活用専門会社から土地活用提案を受けることのできるサービスです。

事業系も含めて幅広い土地活用を提案できる大手企業が参画しているので、アパート以外の提案も受けられます。

土地活用を検討している方の中には、アパート以外の選択肢も期待している人もいらっしゃると思いますが、社内にテナント誘致部署がないようなハウスメーカーに土地活用の相談してしまうと、アパート以外の提案が受けられないことがあります。

「HOME4U オーナーズ」なら、賃貸マンションや戸建て賃貸、賃貸併用住宅、郊外型店舗、高齢者介護施設などの幅広い土地活用実績のあり、提案力に優れた企業ばかりなので、自分の土地でどのような活用ができるのかを見極めるには最適です。

また、提案の中には建築費だけでなく、将来の収支計画や節税効果など長期的な項目も含まれるので、しっかり比較することでどの活用が本当にベストなのかを総合的に判別することができます。

どんな土地活用が自分に本当に適しているのかを判断するなら、まずは「HOME4U オーナーズ」で各社の提案を幅広く受けてみることをおススメします。

関連キーワード

関連記事

-

- 2025.01.29

- その他活用

-

【徹底解説】木造アパートと鉄骨アパートどちらを経営すべきか?徹底比較

- 2025.01.22

- アパート・マンション建築

-

【徹底解説】アパート建築費2,000万円で建つ規模と利回りシミュレーション

- 2025.01.23

- アパート・マンション建築

- 利回り

-

「駐車場経営は儲からない」ってホント?儲かる駐車場経営の条件

- 2025.01.24

- 駐車場・駐輪場