土地活用のスペシャリストに聞く! アパート・マンション建て替えの判断基準とは?

アパート・マンションのオーナーの方は費用をかけて建て替えをすべきかで悩むことが多いと思います。賃貸経営リスクコンサルタントとして数々の土地活用を成功に導いてきた石川龍明氏が、建て替えの判断基準について、解説動画でわかりやすく説明します。

【この動画のポイント】

・賃貸経営のデメリット解消のためには建て替えも必要

・建て替えのための借金は投資になる

・建て替えの判断基準は「築年数」と「空室率」

・正しい賃貸経営をしていればおのずと税金対策になる

以下、動画で紹介されているポイントを、記事でも詳しくご説明します。

アパート・賃貸マンション・賃貸併用住宅・戸建て賃貸住宅など、賃貸物件の建築費の見積もりを取るなら、「HOME4U(ホームフォーユー) オーナーズ」が便利です。

お持ちの土地の所在地やおおよその広さなど簡単な項目を入力するだけで、大手ハウスメーカーのうち最大10社から「建築プラン」の提案が受けられます。

建築費だけでなく、収支計画や節税効果など、賃貸経営にまつわる様々な項目についても提案が受けられるので、複数社の提案をじっくり比べることであなたに最適な建築プランがどれなのか見えてきます。

賃貸住宅の建築を検討中の方は、まずは「HOME4U オーナーズ」で複数社の建築プランの比較し、収益最大化のプランを見つけることから始めてください。

目次

1. アパート・マンション経営の6つのデメリットとは?

賃貸経営には6つのデメリットがあります。アパート・マンションの建て替えは、賃貸経営のデメリットを解消するためにも必要です。

1-1. マーケットリスク

賃貸経営には、市場が変化するというリスクがあります。5年、10年、20年といった期間が経過すると、アパートの周りの状況も変わってくるので、ずっと同じ方法で大丈夫ということはありません。オーナーは賃貸市場の動向を把握しながら運営することが必要です。

1-2. 流動性リスク

土地を売却する際、売りやすいのは更地です。土地にアパートなどの建物を建ててしまうとすぐに売ることが難しくなってしまい、流動性がなくなるというリスクがあります。

1-3. マネージメントリスク

不動産を所有するのは簡単ですが、運営することは簡単ではありません。親から相続した不動産は、子供の代に移していくことになるので、しっかりとオペレーションする必要があります。

1-4. 金利の変動リスク

賃貸経営のために銀行からお金を借りる場合には、金利の変動リスクがあります。固定金利で借りるか、変動金利で借りるかも慎重に考えなければなりません。

1-5. 法的リスク

建築基準法や消防法など、法律面への対応が問題になります。法律は頻繁に改正があるため、その都度しっかり理解しておかなければなりません。

1-6. 不動産の運営リスク

アパートやマンションを建てた後は、どんどん古くなっていくので、手当が必要になります。建物を愛して、かわいがっていかないと運営が難しくなるので、長期修繕計画を立てることが大事です。

2. 借金をしても建て替えをするメリットとは?

建て替えのためには、借金が必要になることがあります。借金をしてでも建て替えをすることに、どのようなメリットがあるのでしょうか?

2-1. 借金には「消費のため」と「投資のため」の2つがある

借金には、「消費の借金」と「投資の借金」があります。消費の借金は消費するためだけにお金を借りるものですが、投資の借金は投資効果が出るもので、レバレッジともいいます。

同じ借金でも、消費のためと投資のためでは大きく違います。土地活用でも、投資のための借金が必要になります。

銀行で融資を受ける場合には、抵当権設定方式と収益還元方式という2つの方法があります。このうち抵当権設定方式では、土地を持っていて建物を建て替える場合、土地と新しい建物に抵当権を設定します。

抵当権設定方式では、土地も建物も持っていないサラリーマン投資家は融資を受けにくくなってしまいます。一方、担保に入れる土地があって既にアパートを経営している実績がある人は、融資の場面でも有利です。

2-2. 建て替えのための借金は投資の借金

土地の所有者が建物の建て替えのために銀行から融資を受けるときには、土地と新しい建物に抵当権が設定されます。新しい土地に新しい建物を建てる場合と比べて、融資が受けやすくなっています。

既にアパート・マンション経営を行っている方の場合には、土地や建物の運用実績があるので、借金を怖がる必要はありません。建て替えのために借金をすることは、収益を増やすための積極的な投資と言えます。

3. 建て替えの判断ポイント①築年数

アパート・マンションの建て替え時期を判断する基準として、「建物の築年数」があります。

3-1. 建物の築年数は法定耐用年数を基準に考える

建て替え時期の具体的な判断基準として、法定耐用年数について知っておく必要があります。法定耐用年数は、建物の構造によって違い、次のようになっています。

- 木造 22年

- 鉄骨 19~34年(鉄骨のmm数による)

- 鉄筋コンクリート(RC) 47年

法定耐用年数は建物の寿命ではなく、減価償却費の算定基準となるものです。賃貸経営をする場合、法定耐用年数の間は減価償却費を計上できるので、税金が安くなります。

3-2. 建物が古くなったときリフォームで対応できるか

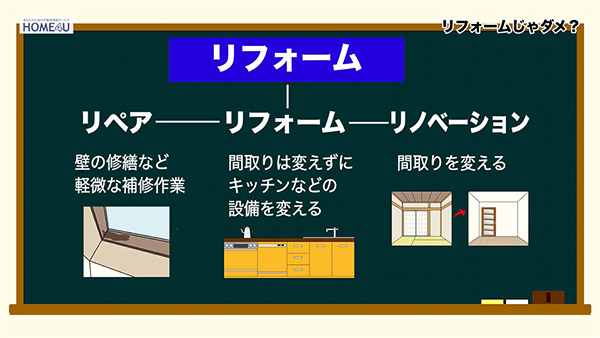

建て替えをするとなると大掛かりになるので、リフォームで対応できないかと考えることもあると思います。

なお、動画で説明しているとおり、リフォームは細かくは3つに分かれます。

今は間取りを変えずにただきれいにリフォームするだけでは、入居者を集めるのが困難になってきています。入居者が「ここに住みたい!」と心を動かされるような要素を入れることも考えなければなりません。そうなると、リノベーションが有効です。

3-3. リノベーションだとファイナンス面が問題になる

間取りを変えないリフォームではなく、大掛かりなリノベーションを行う場合には、家賃を1.1倍や1.2倍に上げたいと考えるでしょう。しかし、リノベーションで融資を受けるとなると、法定耐用年数が問題になります。

ほとんどの銀行は、リノベーションについては、法定耐用年数までの分しか融資してくれません。つまり、リノベーションだと、建て替えに比べて資金調達が難しくなってしまうのです。

3-4. 建て替えでしか解決できない問題もある

リフォーム・リノベーションで解決できないのが、部屋の大きさです。バス・トイレは、昔は3点ユニットが主流でしたが、今はトイレ・風呂・洗面が別々のエリアに分かれているセパレートタイプが人気です。

古くなったバス・トイレをセパレートにリフォームする方法もあります。しかし、セパレートにすると、バス・トイレに面積をとられてしまい、今度は居住スペースが少なくなってしまいます。

部屋の大きさが変えられなければ、間取りの時代遅れをリフォームで改善できません。このような場合には、建て替えを検討した方が良いでしょう。

4. 建て替えの判断ポイント②空室率

アパート・マンションの建て替え時期は、「入居者の空室率」からも判断する必要があります。

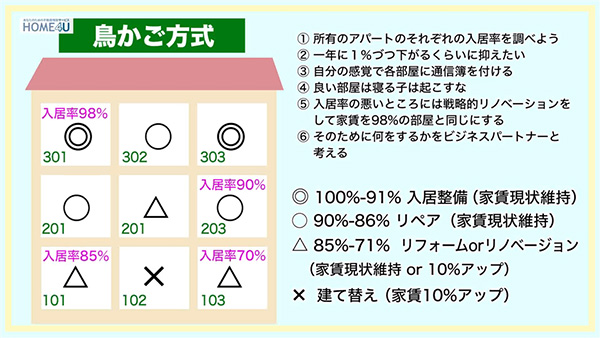

4-1. 鳥かご方式で入居率や空室率を出す

所有するアパート各部屋の入居率を計算して比較する方法として、動画で紹介されているのが鳥かご方式です。この場合の入居率とは、その部屋に何日間住んでもらったかという割合になります。

まずは各部屋の入居率をしっかり出しましょう。

また、空いたらどれくらいで入っているか、現状の空室率はどうなっているかも把握しておく必要があります。

4-2. 立ち退きしてもらうのは簡単ではない

日本では、賃貸アパートの賃借人の権利は法律により保障されています。建て替えをする場合でも、オーナーが入居者に立ち退きを強要することは基本的にできません。

入居者の生命に関わるようなことなら、立ち退きしてもらうことも可能ですが、この場合には「ガス管がもう古くて使えない」などの理由が必要です。建て替えの前に、どうやって空室を埋めるかを考えましょう。

4-3. 空室を埋める方法とは?

3カ月たっても入居者が入らなければ、建て替えが必要なのか悩むかもしれません。そんなときでも、まず、管理会社に内覧があったかどうかを問い合わせしてみることが大事です。

3カ月の間、1件も内覧がないようなら、時代に即していない間取りであるか、家賃が高すぎるなどの理由が考えられます。一方、1カ月に数人は内覧に来ているけれど決まらないという場合には、物件力が足りないということです。

何が悪いかわからないときは、物件にノートを置いて、内覧した方からコメントをもらうのがおすすめです。そういった工夫をしてもやはり入居者が入らないようなら、建て替えを検討しましょう。

5. 建て替えは節税のため?

建て替えのときにも、メーカーや不動産会社から節税の話が出ることが多いと思います。建て替えも税金対策になるのでしょうか?

5-1. アパートを建てると節税効果がある

相続対策のために、アパートを建てるのが有効ということはよく言われます。現金を持っていれば100%で評価されますが、その現金でアパートを建てると評価が45%以下になり、節税効果があります。

相続対策をすれば、相続した時点での税金は少なくなります。しかし、投資用不動産というのは、相続して終わりではなく、その後も経営し続けなければならないものです。相続時点での対策だけをやっていれば、後々になって「こんなはずじゃなかった」ということになりかねません。

5-2. 健全な賃貸経営で税金対策はできる

賃貸経営は、自分のスキームさえきちんとやっていれば、自然と相続対策ができます。税金対策を意識し過ぎる必要はありません。賃貸経営が事業として成立していれば、それが節税にもなるはずです。

6.まとめ

アパート・マンションは、築年数や空室率に注目して、建て替え時期を判断することが大切です。時代遅れの間取りには、リノベーションでは対応できないこともあります。たとえ借金をしても、建て替えにより収益が向上すれば、有効な投資になります。

関連キーワード