「自宅兼アパート」は「自宅アパート」「自宅併用アパート」「アパート併用住宅」「賃貸併用住宅」とも呼ばれます。

この記事では、自宅兼アパートを建てようと考えている方に向けて、建築費の相場、メリットやデメリット、建てる際の流れ、失敗しない建て方などについて、わかりやすく紹介していきます。

また、「HOME4U オーナーズ」では、自宅兼アパートの建築プランを大手企業に一括請求できます。以下のボタンから土地情報を入力すると、最大10社のハウスメーカーがあなたの土地に合った、建築費の見積もりや、収支計画を無料診断いたします。

「うちの土地にはどんな賃貸併用住宅が建つの?」「いくら稼げるのか知りたい」という方はご活用ください。

自宅兼アパートを建てるのはやっぱりお金がかかる?

自宅兼アパートの建築費用は、通常のアパートや自宅と比較するとやや高めとなります。

かかる費用の内訳は以下の通りです。

- 設計料

- 建築費

- 諸費用(各種税金やローンの手数料など)

自宅兼アパートのやメリット・デメリットは?

自宅兼アパートは、同じ建物の一部に自宅として住み、自宅以外の部分を賃貸用アパートとして貸し出す建物です。

自宅兼アパートを経営するメリットとしては以下の4つがあげられます。

- 住宅ローンを使って建てることが可能

- 家賃収入が得られる

- 広い土地は土地の固定資産税が安くなる

- 相続税対策になる

一方で、デメリットとしては以下の3つがあげられます。

- 間取りによっては相続や売却がしにくくなる

- 賃貸事業のリスクを負うことになる

- 借入金の金額が大きくなる

自宅兼アパートを失敗なく建てるためには?

自宅兼アパートの建設は、ハウスメーカーから建築プランの提案を受けるところからスタートします。

その後もハウスメーカーとの間ではアパート部分の管理方式について話し合いをしたり、相談したりと長期間の付き合いになりますので、優良なハウスメーカーを見つけることが失敗なく完成させるためのカギとなります。

自宅兼アパートを失敗なく建てる際に注意すべき点は?

自宅兼アパートを建てる際には以下5つの点に注意が必要です。

- 建築に適した土地かどうかを吟味する

- 住宅ローンを使うかどうか十分に検討する

- 賃貸需要に適した間取りにする

- 自宅との独立性を保つ

- 相続や売却のことも考慮する

賃貸併用住宅が得意な優良メーカー

詳しい解説は以下

目次

1.建物としての自宅兼アパートの特徴

自宅兼アパートは文字通り、同じ建物の一部に自宅として住み、自宅以外の部分を賃貸用アパートとして貸し出す建物です。

「賃貸併用住宅」とも呼ばれます。

オーナーにとって自宅兼アパートは生活空間でもあり、家賃収入を得るための収益物件でもある点が特徴です。

2.自宅兼アパートの建築費用

自宅兼アパートの建築には以下の費用がかかります。

- 設計料

- 建築費

- 諸費用(各種税金やローンの手数料など)

以下、それぞれについて詳しく説明します。

2-1.設計料

設計料は、設計士や設計事務所へ設計を依頼した際に支払う報酬のことを指します。

設計料の相場は「設計施工一貫方式」を選ぶか「設計施工分離方式」を選ぶかによって変わります。

「設計施工一貫方式」は、設計から建設まで一貫してメーカーに担当してもらう方式です。

大手ハウスメーカーの多くはこの方式を採用しています。

設計施工一貫方式を選んだ場合、設計料の相場は建築費の1〜3%程度です。

「設計施工分離方式」は、設計は設計事務所などに依頼し、建設のみをハウスメーカーや工務店へ任せる方式です。

設計施工分離方式を選んだ場合、設計料の相場は建築費の10%程度となります。

2-2.建築費の相場

自宅兼アパートの建築費用は、建物の構造(木造・鉄筋コンクリート造など)によって差があります。

| 構造 | 賃貸併用住宅 | 適した階数 |

|---|---|---|

| 木造 | 77~110万円/坪 | 2階建て |

| 軽量鉄骨造 | 80~120万円/坪 | 2~3階建て |

| 重量鉄骨造 | 90~130万円/坪 | 3~5階建て |

| 鉄筋コンクリート造 | 100~140万円/坪 | 3~5階建て |

※ハウスメーカーや間取りの違い等により、上記範囲外となるケースもあります。

自宅兼アパートは、通常のアパートや通常の自宅と比べると建築費が若干高めです。

純粋なアパートだけであれば、仕上げ材にこだわりのない廉価品を使うことが良くありますが、自分が住む建物であることから高価な仕上げ材を使ってしまう傾向があります。

そのため、自宅兼アパートの建築費は、通常のアパートの建築費よりも若干高くなる傾向があります。

以上のような背景もあり、自宅兼アパートの建築費は「アパートだけ」または「自宅だけ」よりも若干割高となります。

また、鉄骨造は木造と比べて高めですが、収益の面などで見ると実は鉄骨造にも優位性があります。

2-3.諸費用

自宅兼アパートを建てる際には、設計料や建築費などといったメインの表の他にも、各種の税金やローンを受ける際の手数料、司法書士へ支払う報酬などといった諸費用がかかります。

こうした諸費用の相場は、建築費の5%程度となっています。

3.自宅兼アパートのメリット

まずは、自宅兼アパートのメリットについて解説します。

主なメリットは以下の4つです。

- 住宅ローンを使って建てることが可能

- 家賃収入が得られる

- 広い土地は土地の固定資産税が安くなる

- 相続税対策になる

それではひとつずつ詳しく見ていきましょう。

3-1.住宅ローンを使って建てることが可能

自宅兼アパートは、自宅部分を50%以上とすると住宅ローンを使って建てられるという点が大きなメリットです。

なぜなら、住宅ローンはアパートローンに比べると、長期かつ低利で組むことができるからです。

| 比較項目 | 住宅ローン | アパートローン |

|---|---|---|

| 借入期間 | 最大35年 | 耐用年数以内 |

| 金利相場 | 35年固定で1.3%程度 | 2%~4.5%程度 |

ただ、住宅ローンの場合、完済年齢が80歳までが一般的ですので、35年ローンを組むには45歳までに組むことが条件となります。

アパートローンは、一般的に借入期間が建物の耐用年数以内と定められています。

耐用年数とは、会計上の建物資産が利用に耐える年数を指し、例えば木造アパートなら22年となっています。

ここで、同じ5,000万円を借りた場合、住宅ローンとアパートローンで毎月の返済額を比較すると以下のようになります。

※いずれも全額固定金利、ボーナス返済無し、元利均等返済で返済すると仮定します。

| 比較項目 | 住宅ローン | アパートローン |

|---|---|---|

| 借入金額 | 5,000万円 | 5,000万円 |

| 借入期間 | 35年 | 22年 |

| 金利 | 1.3% | 3% |

| 毎月の返済額 | 148,241円 | 258,947円 |

上記シミュレーションでは、アパートローンの返済額は住宅ローンの返済額の約1.7倍となりました。

毎月の返済額は、長期低利で借りることのできる住宅ローンの方が軽くなります。

3-2.家賃収入が得られる

自宅兼アパートは、家賃収入が得られるという点もメリットです。

ローンも家賃収入によって返済していくことができるため、例えば定年後であっても自宅部分のローンを返済することができます。

また、年金代わりにもなる他、所有者本人が他界した後も自宅に住みながら、配偶者が家賃収入を得られ続けるという点もメリットです。

3-3.広い土地は土地の固定資産税が安くなる

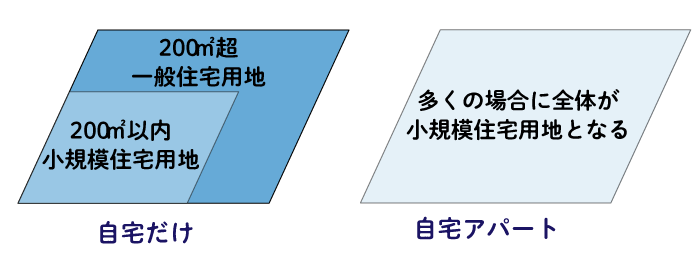

200平米を超える広い土地の場合、自宅兼アパートにすることで土地の固定資産税が安くなるというメリットもあります。

土地の上に住宅を建てると、住宅用地の軽減措置が適用され土地の固定資産税が安くなります。

住宅用地の軽減措置が適用される場合、固定資産税は固定資産税評価額に一定の係数を乗じて求められた課税標準額に1.4%をかけて求められます。

固定資産税 = 課税標準額(固定資産税評価額 × 係数) × 1.4%

住宅用地の軽減措置は、「小規模住宅用地」と「一般住宅用地」の2種類があります。

それぞれの係数は以下の通りです。

| 区分 | 定義 | 固定資産税 | 都市計画税 |

|---|---|---|---|

| 小規模住宅用地 | 住宅用地で住宅1戸につき200平米までの部分 | 1/6 | 1/3※ |

| 一般住宅用地 | 住宅用地で住宅1戸につき200平米を超え、家屋の床面積の10倍までの部分 | 1/3 | 2/3 |

※東京23区はさらに1/2

この様に小規模住宅用地の方が固定資産税は安くなります。

小規模住宅用地は、「住宅1戸につき200平米まで」という要件なので、自宅兼アパートのように戸数が増えると小規模住宅用地が適用される面積が大きくなります。

例えば、自宅1戸、アパート4戸の自宅兼アパートであれば、合計5戸ですので1,000平米までの土地に小規模住宅用地が適用されるということです。

つまり、300平米の土地に1戸の自宅だけを建てると、200平米までが小規模住宅用地で残りの100平米が一般住宅用地となりますが、一方で、300平米の土地に合計5戸の自宅兼アパートを建てると、300平米全てが小規模住宅用地となるため、土地の固定資産税が安くなるのです。

3-4.相続税対策になる

自宅兼アパートは、アパート部分が収益物件になりますので相続税対策にもなるという点もメリットです。

アパートのような収益物件は、建物は借家権割合による評価減、土地は貸家建付地による評価減が適用されます。

つまり、アパート部分は自宅部分よりも相続税評価額が下がることになり、自宅だけを建てるよりも相続対策となるのです。

ただし、団体信用生命保険の加入が義務付けられている住宅ローンで自宅兼アパートを建てた場合、他界時に住宅ローンが完済されてしまうため、債務控除ができなくなります。

(※団体信用生命保険とは、本人が他界した際、残ったローン残債が保険金によって全て返済される生命保険のことです。)

相続時に借入金が残っていると、その額が相続財産からマイナスされるため、相続税の節税効果がありますが、団体信用生命保険によって借金が完済されてしまうと節税効果が弱まってしまいます。

よって、相続税の節税効果は団体信用生命保険に加入しないアパートローンで建てた方が高いということになる点をあらかじめ知っておくと、実際にローンを組む判断をする時に役に立ちます。

優良アパートメーカーが「賃貸併用住宅を活用した相続税対策」をプランニング

4.自宅兼アパートのデメリット

メリットもある一方で、デメリットも存在します。

デメリットは以下の3つです。

- 間取りによっては相続や売却がしにくくなる

- 賃貸事業のリスクを負うことになる

- 借入金の金額が大きくなる

デメリットを知ることで自宅兼アパートに対する冷静な判断ができるようになるので、ぜひ押さえておいてください。

4-1.間取りによっては相続や売却がしにくくなる

自宅兼アパートは、間取りによっては相続や売却がしにくくなるという点がデメリットです。

特に、自宅が50%以上となる自宅兼アパートは、相続や売却がしにくくなります。

自宅が50%以上となる自宅兼アパートは、相続人が自宅として利用しない場合、自宅部分を貸すことが考えられます。

自宅部分の面積が広く、家賃総額も高くなるため借り手がみつかりにくいことが予想されるので、自宅として利用予定のない相続人にとっては、「相続したくない物件」になりがちです。

また、自宅部分が貸しにくいということは、収益物件としても売却しにくいということになります。

自宅部分を自宅として利用してくれる人なら高値で購入してくれる可能性はありますが、そのような買主は少数派であるため、総じて売りにくい傾向であるといえます。

4-2.賃貸事業のリスクを負うことになる

自宅兼アパートは、半分はアパート経営をしますので、賃貸事業のリスクを負うことになるという点がデメリットです。

賃貸事業のリスクとは、空室リスクや借入金返済リスク、修繕リスク、入居者トラブルリスク等になります。

空室リスクは、たとえ「家賃保証」などと呼ばれる「サブリース」を使って契約しても、間接的に負うことになります。

家賃保証型のサブリースは空室に関わらず賃料が固定となりますが、それでも空室が増えるとサブリース会社からの賃料減額要請があります。

サブリース会社の賃料減額要請は法的に認められており、「賃料減額はできないものとする」等の特約を結んでも防ぐことができません。

そのため、サブリースでも空室リスクは間接的に負っていることになるのです。

自宅兼アパートでも、通常のアパート経営と同様のリスクがある点を念頭に置いてください。

4-3.借入金の金額が大きくなる

自宅兼アパートは、借入金の金額が大きくなるというデメリットがあります。

アパートローンで建てる場合、自宅部分には家賃が生じないため、全戸貸し部屋のアパートよりも借入金の過剰感が生じます。

一方で、住宅ローンを借りる場合でも、自宅以外にアパート部分を建てることで余計な借入金が増えるとも考えられます。

住宅ローンの場合、ローンの審査においてアパート部分の収益は加味されず、本人の収入のみが加味されるのが一般的です。

ローンの返済比率が銀行の基準以内であれば借りることができますが、返済比率が基準を超えているようなケースでは借りることができない場合があります。

5.自宅兼アパートの建て方と流れ

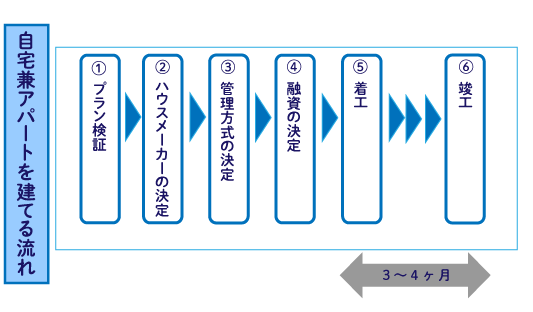

続いて「自宅兼アパートを建てる流れ」について、解説していきます。

自宅兼アパートは、最初にハウスメーカーから提案された建築プランを検証し、ハウスメーカーを決定します。

ハウスメーカーを決定したら、アパート部分の管理方式を決めます。

住宅ローンで建てる場合、銀行が提携しているハウスメーカーのサブリースが融資の条件となっている場合があります。

自宅兼アパートは、管理方式とローンが密接に関係していますので、銀行の融資条件も加味しながら管理方式を決定することがポイントです。

融資が決定したら着工します。

施工会社がハウスメーカーの場合、工期はおよそ「階数プラス1ヶ月」が目安となります。

2階建ての自宅兼アパートを建てる場合、およそ3ヵ月後には竣工できます。

自宅兼アパートを建てる流れの中では、最初の建築プラン検証が最も重要になります。

自宅兼アパートは、まず「住宅ローンを使って建てるタイプ」と「住宅ローンを使わずに建てるタイプ」のどちらが有利かしっかり検証することが必要です。

また、建築費や間取りもハウスメーカーによって異なるため、ベストな物件を建てるには複数のハウスメーカーから提案を受けることが最も重要となります。

5-1.住宅ローンを使って建てる場合

住宅ローンで建てることのできる自宅兼アパートは、多くの銀行で自宅部分の床面積の割合が50%以上を要件としています。

自宅が50%以上ある建物は、自宅部分に関して住宅ローン控除も適用できる点がメリットです。

住宅ローン控除とは返済期間が10年以上のローンを組んで住宅を購入した際、自分が住むことになった年から一定の期間に渡り所定の額が所得税から控除される制度になります。

ただし、住宅ローンを使う自宅兼アパートは50%以上を自宅としなければならないことから、設計に大きな制約が生じる点がデメリットです。

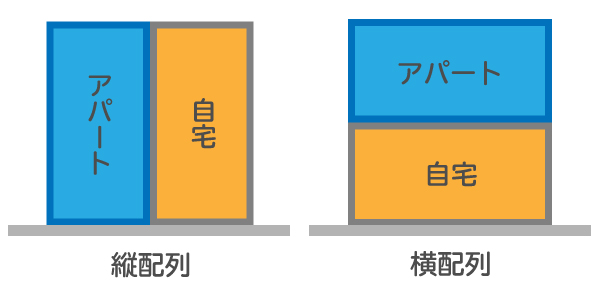

一般的には、縦配列または横配列と呼ばれる配列によって自宅を配置させ、残りをアパートとします。

自宅部分が中途半端に大きく、またアパート部分が中途半端に小さくなるため、将来的に相続や売却がしにくくなる建物となる可能性もあります。

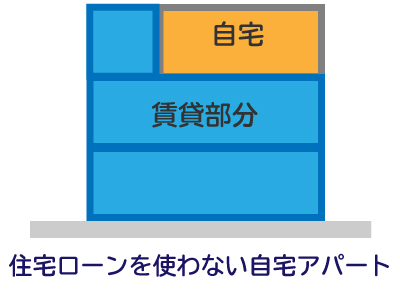

5-2.住宅ローンを使わずに建てる場合

住宅ローンを使わずに建てる自宅兼アパートは、いわゆる普通にアパートを建ててその一室に自分が住むイメージの建物になります。

住宅ローンを使わないタイプはマンションタイプの賃貸併用住宅とも呼ばれます。

住宅ローンを使わないタイプは通常のアパートとして建てるため、設計上の制約がないという点がメリットです。

自宅部分を貸しやすく作っておけば、将来的は一棟全体を収益物件として売却することもできます。

自宅部分も、子供たちが自宅として利用しなければならない必然性も低くなることから、相続もしやすくなります。

ただし、住宅ローンを使わない場合は、アパートローンによって建てることになります。

アパートローンは、住宅ローンよりも金利が高く、かつ、借入期間も短い点を念頭におきましょう。

6.自宅兼アパートを建てる際の5つの注意点

この章では、ハウスメーカーからの提案を受けてプランを比較検討して行く中で注意しておきたい注意点について解説します。

6-1.建築に適した土地かどうかを吟味する

自宅兼アパートで収益をあげるには、適した立地というものがあります。

自宅兼アパートに適しているのは、以下のような土地です。

- アパート経営に適した土地

- 広い土地

- 容積率の高い土地

自宅兼アパートでは賃貸事業のリスクを負いますので、原則としてアパート経営に適した土地で行うことが必要です。

立地条件が悪く、アパートを建てても入居者が埋まらないような土地では行うべきではありません。

また、広い土地であることも必要です。

狭い土地で行うと、自宅も狭くなりますし、アパートの戸数も少なくなります。

アパートの戸数が少ないと、1戸あたりの空室の影響が大きくなります。

全体が4戸なら1戸の空室で空室率は25%ですが、全体が2戸なら1戸の空室で空室率が50%にもなってしまいます。

自宅兼アパートの広さに特に決まりはありませんが、最低でも60坪程度はあることが望まれます。

さらに、容積率が高い土地も自宅兼アパートに適しています。

容積率とは、延床面積の敷地面積に対する割合のことで、大きいと高い建物を建てることができます。

容積率が高い土地ではマンションタイプの自宅兼アパートを建築することができるため、選択肢が広がります。

マンションタイプの自宅兼アパートなら、例えば5階建てのマンションを建てて、最上階を自宅にすることもできます。

最上階をハイスペックのプレミア住戸として作っておけば、将来、高い賃料で貸すこともできますので、相続や売却もしやすくなります。

駅に近く、マンションも建てられるような土地であれば、住宅ローンを使わないマンションタイプの自宅兼アパートを建てることをおすすめします。

6-2.住宅ローンを使うかどうか十分に検討する

自宅兼アパートは、最初に住宅ローンを使うタイプにするかどうか十分に検討することが重要です。

多くの銀行は、住宅ローンで貸し出す賃貸併用住宅に自宅部分が50%以上であることを条件として求めています。

この50%以上を自宅にするという制限は、設計上、非常に厄介な条件です。

アパート部分を大きくしようとすると住宅まで大きくなってしまうため、建築費と借入額が増えてしまいます。

借入額を増やし過ぎると、収入に対する返済比率が銀行の許容度をオーバーしてしまい、住宅ローンが組めなくなることがあります。

一方で、借入額を抑えるために建物を小さくすると、自宅もアパートも連動して小さくなります。

自宅が狭ければ住みにくく、またアパートも戸数が減れば1戸当たりの空室の影響が高まります。

住宅ローンを使うタイプの自宅兼アパートは、一見すると経済的なメリットはありますが、設計の制約が大き過ぎるためベストな設計プランが描きにくいのです。

そのため、自宅兼アパートを建築する場合は、住宅ローンに強くこだわらないことをおすすめします。

アパートローンを組んで自由な設計を取り入れた方が有利という場合には、住宅ローンを使わずに建てるマンションタイプを選択するようにしましょう。

6-3.賃貸需要に適した間取りにする

自宅兼アパートは、アパート部分の間取りを賃貸需要に適した間取りにすることが重要です。

たまに「単身者と一緒に暮らしたくない」という理由から、アパート部分の間取りを賃貸需要とは無関係にファミリータイプにすることを希望する方がいます。

ファミリータイプの賃貸需要があるエリアであれば良いですが、需要がないエリアでファミリータイプを選択することは失敗の原因です。

ファミリータイプは部屋が広いため、基本的に家賃総額が高くなります。

ファミリー層は借りるよりも買った方が安いという判断になりがちなため、ファミリータイプの賃貸需要は全般的に低い傾向にあります。

賃貸需要は、一般的にワンルームの方が高いため、アパート部分はワンルームを中心に考えることが原則です。

アパート部分の間取りは、賃貸需要を優先して決めることが重要です。

6-4.自宅との独立性を保つ

自宅兼アパートでは、自宅との独立性を保つことも重要です。

ハウスメーカーから建築プランを提案されたら、生活動線上の独立性がしっかり保たれているかをチェックしてください。

例えば、図面上のチェックポイントは以下のようなものがあります。

- 門扉は分かれているか

- 庭の往来に制限はかかっているか

- 駐車場の入出庫はお互い簡単にできるのか

- 浴室や寝室はアパート住民の主要動線から離れているか

- 洗濯干し場等のプライバシーは保たれやすいか

特に住宅ローンを使って建てるタイプは自宅の独立性が保ちにくくなりますので、少なくとも縦配列と横配列の両方とも検証し、お互い住みやすくなる建物を建てることをおすすめします。

6-5.相続や中古物件になって売却することも考える

自宅兼アパートを建てる場合は、相続や売却のことも考慮することも必要です。

売却する可能性は低くても、相続は生じます。

自宅兼アパートは、相続人がそのまま自宅として利用してくれるシナリオがベストです。

もし子供たちが独立して別の家に住む可能性が高ければ、将来、「貸しやすい」または「売却しやすい」形で建てることが必要となります。

例えば、住宅ローンを使って建てるタイプの自宅兼アパートを建てた場合、自宅の部分は広過ぎて家賃が高くなり、貸しにくくなります。

全部を収益物件に変えることが容易でなくなることから、売却もしにくくなります。

一方で、マンションタイプの一室を自宅とすれば、将来的にもその自宅は貸しやすくなります。

また、相続人が売却したいと思っても、賃貸マンションとして売却することもできます。

自宅兼アパートを建てる場合には、子供たちの意向も確認した上で、設計の方向性を決めることをおすすめします。

7.自宅兼アパートの建築に強いハウスメーカー選びのポイント

以下、「安心して相談できるハウスメーカー」を選ぶために必要不可欠なポイントについてお伝えします。

7-1.ハウスメーカーの経営プランを比較する

多くのオーナーはアパートを建築するタイミングで、建築にかかる費用や工法、出来上がる物件などのことばかりを気にかけがちですが、出来上がった後の収益を左右する要素として「完成前・完成後の経営プラン」も非常に重要です。

各メーカーが提示しているランニングコストや収支計画をチェックすることによって「より具体的で現実性が高い計画」を掲げている会社を選ぶことが重要です。

(各社ごとに、意外なほど内容の差があるのがお分かりいただけるはずです)

7-2.ハウスメーカーの規模を確認する

大手ハウスメーカーのアパートはもともと施工の質が高いので、劣化しにくく、修繕費も最小限で済みます。

また手厚いアフターサービスが付いていますので、長年に渡り建物のコンディションを維持することができます。

大手ハウスメーカーで物件を建てた方の声を聞くと、決まって「アフターサービスが良い」という答えが返ってきます。

中小のハウスメーカーも「大手にはできない細やかなサービスを提供できる」というイメージを消費者に持たせようとアピールしていますが、少なくとも「大切な資産を形成する」ことを第一に考えれば、やはり大手ハウスメーカーに建ててもらうのが安心です。

7-3.評判・口コミをチェックする

ハウスメーカーの評判や口コミについては、インターネットを活用することによって業者の立場から独立した中立な意見を拾うことができます。

特に近年では、通常のGoogle検索の他に、SNS上で情報を探すことによって「生のユーザーの声」を見つけやすくなっているので、ぜひご活用ください。

7-4.問い合わせて対応をみる

問い合わせへの応対が手厚い会社であれば、実際に契約を結んだ後のフォローの質にも期待できるでしょう。

気になるハウスメーカーがあれば、事前にメールで相談してみて、担当者がどれぐらい丁寧に応対してくれるかを確かめるのも一手です。

なお、賃貸住宅の経営プランを比較検討するなら、「HOME4U オーナーズ」がおすすめです。最大10社のハウスメーカーから無料の経営プランを一括で請求できます。

NTTデータグループ運営

この記事を書いた専門家

(株)グロープロフィット 竹内 英二不動産鑑定士事務所および宅地建物取引業者である(株)グロープロフィットの代表取締役を務める。不動産鑑定士、宅地建物取引士、賃貸不動産経営管理士、不動産コンサルティングマスター(相続対策専門士)、中小企業診断士。

アパート経営 基礎知識系記事一覧

- 【基礎から解説】アパート経営に必要な基礎知識一覧。検討すべき事項がすぐわかる!

- 【徹底解説】アパート経営で儲かるコツ、儲ける仕組みを大解剖

- 【徹底解説】アパート経営が儲からない理由と儲かるための10の方法

- 【事例集】アパート経営の失敗事例13種とその対策

- 【基礎から解説】アパート経営のリスク全13項目一覧&対応法

- 【徹底解説】アパート経営とマンション経営、16の違いを徹底比較

- 【徹底解説】アパート経営で老後の備え!大切な資産を活かすポイントとは

- アパート大家の主なお仕事内容8つ!管理を委託するメリット・デメリット

- アパート経営法人化のメリット・デメリットは? 相続税対策についても解説

- 土地なしからアパート経営は可能?始める方法・初期費用・条件を解説

- 土地ありで始めるアパート経営は有利!建築費用・自己資金・利回りとリスクを解説

- なぜ「アパート経営はするな」と言われる?成功に導くコツもあわせて解説

- 【徹底解説】アパート経営のメリット・デメリット!今後の動向変化と成功のポイントも解説

- アパート経営は地獄?起こりがちな失敗例7つと回避方法を徹底解説!

- 土地活用で賃貸経営!種類別メリット・デメリットや成功のポイントも解説

- アパート経営30年後に予想される10大リスクと出口戦略

- 【保存版】アパート経営を成功に導く9つの秘訣

関連キーワード

関連記事

-

【基礎から解説】30坪程度の小規模アパート経営・建築の基礎知識

- 2025.01.29

- アパート・マンション建築

- ノウハウ

-

-

-

-